この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

「アメックスビジネスプラチナ」という響き、ビジネスオーナーなら一度は耳にしたことがあるのではないでしょうか?

年会費165,000円と決して安くはないこのカードは、その高額な年会費に見合うだけの充実した特典とステータス性を持ち、多くの経営者や起業家から熱い視線を浴びています。

この記事では、アメックス ビジネス プラチナカードの魅力を徹底解剖し、その真価を明らかにします。メリット・デメリットはもちろんのこと、他のプラチナ法人カードとの比較、ポイントの賢い貯め方・使い方、さらには具体的な利用シーンまで詳しく解説します。

この記事を読めば、アメックス ビジネス プラチナカードがあなたの会社にとって最適なカードなのか、その真価を理解できるはずです。

アメックス ビジネス プラチナカードとは?

アメックスビジネスプラチナは、アメリカン・エキスプレスが発行する法人向けクレジットカードの中でも、最高級のステータスを誇るカードです。金属製のカードを持つことによる優越感に加え、充実した特典の数々が魅力です。

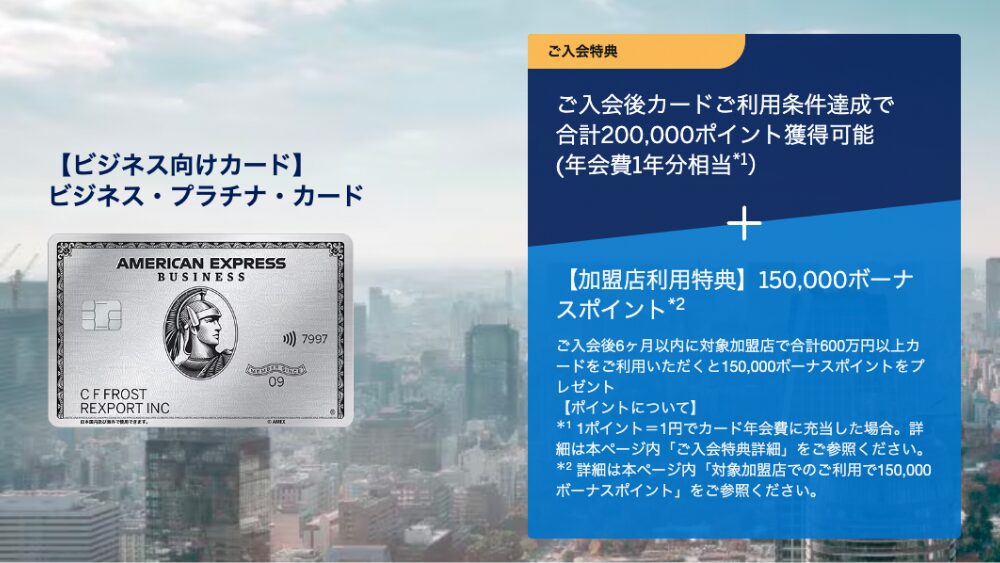

特に注目すべきは、入会特典として最大195,000ポイントを獲得できるという点です。このポイントは、航空会社のマイルやホテルポイント、ギフト券などに交換可能で、年会費を上回るリターンが期待できます。

例えば、195,000ポイントをANAマイルに交換すれば、東京〜ハワイをビジネスクラスで3往復できるほどの価値があります。

アメックス ビジネス プラチナカードのスペック

アメックス ビジネス プラチナカードは、その高額な年会費に見合う、まさに「最強」と呼ぶにふさわしいスペックを誇ります。

| カード名 | アメックス ビジネス プラチナカード |

| 国際ブランド | アメリカン・エキスプレス |

| 年会費 | 165,000円(税込) |

| 追加カード年会費 | 4枚まで無料(5枚目以降は1枚あたり13,200円) |

| ETCカード年会費 | 年会費550円(1枚あたり) |

| ポイント還元率 | 基本1.0%(100円につき1ポイント) |

| ポイント有効期限 | 無期限 |

| マイル還元率 | 1.0%〜3.0%(ANA) |

| 利用限度額 | 個別設定 |

| カード素材 | メタル |

| 旅行傷害保険 | 海外最高1億円(一部自動付帯)、国内最高5,000万円(自動付帯) |

申込条件

| 申込条件 | 法人代表者、個人事業主(20歳以上) |

|---|---|

| 必要書類(個人) | 本人確認書類 |

| 必要書類(法人) | 代表の本人確認書類・登記簿謄本 |

アメックスが提供する最強の法人カード

アメックスビジネスプラチナの魅力的な特典

アメックスビジネスプラチナの魅力は、その豊富な特典にあります。ここでは、主要な特典を4つのカテゴリーに分けて解説していきます。

1. ビジネスを効率化する特典

- プラチナ・コンシェルジュ・サービス: 24時間365日対応のコンシェルジュデスク。出張や接待の手配、ホテルやレストランの予約、航空券の手配など、あらゆるサポートを提供してくれます。

- プライオリティ・パス: 世界1,300ヶ所以上の空港ラウンジを無料で利用可能。

- OFFICE PASS: 全国300ヶ所以上のシェアオフィスやコワーキングスペースの自由席を10%オフで利用可能。

- 追加カード4枚まで無料: 従業員にカードを発行することで、経費管理を効率化できます。

2. ホテルステイを充実させる特典

- フリー・ステイ・ギフト: 毎年、国内の対象ホテルで1泊2名分の無料宿泊が特典としてもらえます。

- ホテル・メンバーシップ: マリオットボンヴォイ、ヒルトンオナーズ、ラディソン リワードなど、複数のホテルグループの上級会員資格が自動付帯されます。

- アメリカン・エキスプレス・トラベル オンライン: 毎年のカード更新時に、ホテル予約に利用できる2万円分のクレジットが付与されます。

- FHR(ファイン・ホテル・アンド・リゾート): 世界1,200ヶ所以上の厳選されたホテルやリゾート地で、上級会員並の優待が受けられます。

3. 食を豊かにする特典

- ビジネス・ダイニング・コレクション by グルメクーポン: 全国約200店舗のレストランにて、所定のコース料理を2名以上で利用すると、1名分のコース料金が無料になる特典があります。

- ゴールドワインクラブ: ワインの専門知識を持つスタッフが、ワイン選びの相談や購入のサポートをしてくれます。

4. 安心と安全を保障する特典

- 旅行保険: 国内外問わず最高5,000万円の旅行保険が自動付帯されます。

- ゴルフ保険: 1事故につき最高5,000万円まで補償されます。

- プロテクション: 車両の盗難や破損、旅行やイベントのキャンセル費用、インターネット上の不正使用など、様々なリスクからビジネスを守るプロテクションが充実しています。

- ビジネス・ワランティ・プラス: ビジネス用途で購入した商品の自然故障や偶発的な事故に対する補償を提供するサービスです。

アメックス ビジネス プラチナカードのメリット

アメックス ビジネス プラチナカードは、ステータス性とビジネスサポートの両面で、多くのメリットをもたらします。

1. ステータス性の向上

アメックス ビジネス プラチナカードは、世界的に有名なプレミアムブランドであるアメックスのプラチナカードという、そのステータス性だけで他のカードとは一線を画します。またメタル製のカードは高級感があり、所有する喜びを感じられます。

2. 充実した特典でビジネスを快適に

アメックス ビジネス プラチナカードは、ビジネスシーンを快適にするための多彩な付帯サービスが充実しています。

- 24時間365日対応のプラチナ・コンシェルジュ・デスク: 出張手配やレストラン予約、チケット確保など、あらゆるニーズに対応します。まるで秘書のようなサポートで、時間を有効活用できます。

- 世界中の空港ラウンジを利用できるプライオリティ・パス: 年間約46,000円相当の特典です。長時間のフライトや乗り継ぎの待ち時間を快適に過ごせます。

- 高級ホテルに泊まれる無料宿泊券: 毎年カードを更新すると、国内の対象ホテルで1泊2名分の無料宿泊が特典としてもらえます。1泊6万円を超えるホテルにも無料で宿泊できるケースもあり、大変お得な特典です。

- 高級ホテルグループの上級会員資格: マリオットボンヴォイ ゴールドエリート、ヒルトンオナーズ ゴールド、ラディソン リワード プラチナなどの上級会員資格が特典として付帯されます。客室の無料アップグレードや朝食無料サービスなど、特別な待遇を受けられます。

- ビジネス・ワランティ・プラス: 購入したビジネス用品の保証期間を延長したり、火災や水濡れ、盗難に対する補償を受けられます。ビジネスの安心感を高める特典です。

3. コスト削減に貢献するポイントプログラム

アメックス ビジネス プラチナカードは、ポイントプログラムも非常に充実しています。

- 高還元率: 通常の利用では100円につき1ポイント(1.0%還元)です。

- 海外や一部加盟店ではポイント還元率3.0%: メンバーシップ・リワード・プラス(通常は年会費3,300円)に無料で登録することで、海外や特約店でのポイントが3倍になります。

- ポイント交換先: 航空マイル、ギフト券、商品券、AMEX限定アイテムなど、様々な選択肢があり、使い道に困ることはありません。

- ポイント交換レートアップ: メンバーシップ・リワード・プラスに無料で登録できるため、ポイント交換レートもアップします。特にANAマイルへの交換レートが1ポイント=1マイルと高い点が魅力です。

4. 効率的な経理管理をサポート

アメックス ビジネス プラチナカードは、経理業務の効率化をサポートする機能も備えています。

- 追加カードの無料発行: 従業員用の追加カードが4枚まで無料で発行できます。

- 各追加カードへの利用限度額設定: 従業員の使いすぎを防ぐとともに、経費管理をより細かく行えます。

- 会計ソフトとの連携: freeeや弥生会計などの会計ソフトとのデータ連携が可能で、カード利用情報を自動で連携できます。経費精算の手間を大幅に削減できるだけでなく、会計処理の正確性を向上させます。

5. その他のメリット

- ビジネス・プラチナ・カード・アシスト: 海外から日本語で相談できる無料デスクサービスです。緊急時の連絡や医療機関の紹介、レストランの予約などが24時間利用可能です。

- メディカル・コンサルテーション: 生活習慣や健康、運動などについて無料で相談できる電話サービスです。検診サービスの割引優待特典もあります。

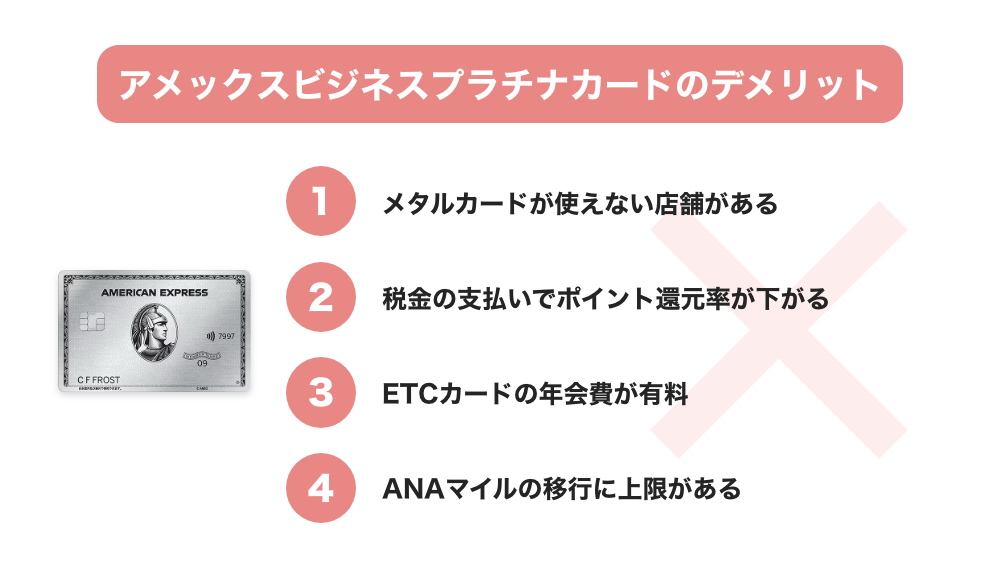

アメックス ビジネス プラチナカードのデメリット

アメックス ビジネス プラチナカードは、その魅力的な特典とステータス性から非常に人気がありますが、いくつかのデメリットも存在します。

1. メタルカードが使えない店舗がある

アメックス ビジネス プラチナカードはメタルカードのため、特定の店舗や決済機で利用できない場合があります。

- 古い決済機: 特に古い決済機を使用している店舗や駐車場、自動支払機、セルフのガソリンスタンドなどで「金属製カードは利用できません」と明示されていることがあります。

- ACカードの発行: メタルカードが使えない場合は、ACカードと呼ばれるプラスチック製のカードも無料で発行できます。

2. 税金の支払いでポイント還元率が下がる

アメックス ビジネス プラチナカードは、税金の支払いでもポイントを貯められますが、通常のポイント還元率よりも低くなります。

- ポイント還元率: 通常は100円につき1ポイント(1.0%還元)ですが、税金の支払いでは200円につき1ポイント(0.5%還元)となります。

- 対象となる支払い: 国税、地方税、国民年金保険料、電力・ガス・水道料金など

3. ETCカードの年会費が有料

アメックス ビジネス プラチナカードのETCカードには、1枚あたり年会費が550円かかります。

- 個人向けカードとの比較: 個人向けのアメックスプラチナカードのETCカードは年会費無料であるため、デメリットと感じる方もいるかもしれません。

- 発行手数料: 個人向けカードには発行手数料として935円が必要ですが、アメックス ビジネス プラチナカードは発行手数料無料です。

4. ANAマイルの移行に上限がある

アメックス ビジネス プラチナカードで貯めたポイントをANAマイルに移行する際、年間で移行できるマイルの上限が40,000マイルと設定されています。

- 交換レート: 1ポイント=1マイルという高い交換レートが魅力ですが、マイル移行を主な目的とする場合、この上限がデメリットとなります。

- その他の航空会社: ANA以外にもJALやその他40社以上の航空会社のマイルに交換できますが、その場合の交換レートは0.8%程度です。

アメックスビジネスプラチナカードが適している会社

アメックス ビジネス プラチナカードが向いてる会社

アメックス ビジネス プラチナカードは、以下の様な会社におすすめです。

- 出張や海外旅行が多い人

- 接待や顧客との会食が多い人

- ビジネスの効率化を図りたい人

- ステータス性を重視する人

- 年会費に見合うだけのリターンを求める人

アメックス ビジネス プラチナカードが向いていない会社

アメックス ビジネス プラチナカードは、以下の様な会社には向いていない可能性があります。

- 予算が限られている会社: 高額な年会費が負担になる可能性がある会社。

- ポイント還元率を重視しない会社: ポイント還元率よりも、年会費の安さや他の付帯サービスを重視する会社。

- 海外取引が少ない会社: 海外旅行や出張の機会が少ない会社。

- アメックスのブランド力を重視しない会社: 会社のステータスやブランド力を重視しない会社。

- 創業間もない会社: 経営実績が浅く、審査に通りにくい会社。

- 代表者の信用情報が良くない会社: 代表者の信用情報に傷があり、審査に通りにくい会社。

アメックス ビジネス プラチナカードの申込条件

アメックス ビジネス プラチナカードの申し込み条件は、以下の3つの要素が重要視されると考えられます。

1. 経営実績

- 安定した経営実績: 長期間にわたり安定して経営している企業が有利です。

2. 財務状況

- 利益率: 利益を上げている企業が有利です。

- 負債: 負債が適切に管理されている企業が有利です。

3. 経営者の信用情報

- 過去のクレジットヒストリー: 過去のクレジットカードやローンの返済状況が良好であることが望まれます。

- 信用情報: 信用情報機関での評価が良好であることが望まれます。

アメックスビジネスプラチナの選び方のヒント

アメックスビジネスプラチナは、確かに魅力的なカードですが、年会費が高額であることを忘れてはいけません。

「アメックスビジネスプラチナの特典を最大限に活用できるのか?」

「年会費に見合うだけのメリットを得られるのか?」

これらの点を慎重に検討し、あなたにとって本当に最適なカードかどうか判断する必要があります。

もし、年会費を抑えたい場合は、アメックスビジネスゴールドやアメックスビジネスグリーンなどの選択肢も検討してみましょう。

アメックスビジネスゴールドは下記記事で詳しく解説しています。

アメリカン・エキスプレス®・ビジネス・ゴールド・カード徹底解説|メリット・デメリット・評判・審査基準まで完全網羅!

アメリカン・エキスプレス®・ビジネス・ゴールド・カード徹底解説|メリット・デメリット・評判・審査基準まで完全網羅!

アメックスビジネスカードの比較表

その中でもアメックスビジネスプラチナは、特典の充実度と最も高い代わりに、年会費が最も高く、大手企業や頻繁に海外出張を行う企業向けの選択肢とされています。

自社のビジネスニーズに応じた最適なカードを選ぶために、各カードの特徴を比較してみましょう

アメックスが提供する最強の法人カード

まとめ

アメックス ビジネス プラチナカードは、その高いステータス性、充実した特典とサービス、そしてコスト削減に繋がるポイントプログラムによって、法人カードの中でも最強のカードと言えます。

しかし、年会費が高額であることや、メタルカードが使えない店舗があること、ポイント還元率が低いケースがあることなど、いくつかのデメリットも存在します。

これらのメリットとデメリットを理解した上で、アメックス ビジネス プラチナカードがあなたの会社にとって最適なカードなのか、しっかりと検討しましょう。

ぜひ、この記事で得た情報を参考に、あなたにとって最適なカードを見つけてください。