この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

起業や開業を目指す際に、資金調達は避けて通れない重要な課題です。資金調達にはさまざまな方法があり、それぞれに特有のメリットとデメリットがあります。本記事では、デットファイナンス、エクイティファイナンス、アセットファイナンスなどの基本的な資金調達方法を詳しく解説します。銀行からの融資やベンチャーキャピタル、クラウドファンディング、エンジェル投資家など、各方法の特徴を理解することで、最適な資金調達手段を見つける参考になりますので、ぜひ最後までお読み下さい!

- 資金調達の種類と方法を目的別に理解できる

- 創業期におすすめの資金調達方法が分かる

資金調達とは何か?

資金調達とは、その名の通り、外部からお金を集める行為のことだよ。 企業が資金調達を行う理由を知っているかな?

お金に困った時に借りるんじゃないですかね? 僕もパソコンを買うのにお金が足りなくて、お父さんに借りたことがあります!

正解!ただ企業がお金に困って資金調達を行うケースは一部。より大きな設備や優れた人材を確保すること。新たな工場や店舗を増やして事業拡大を図ることに資金を投資するのが一般的だよ。また、資金が必要でもない企業が資金調達を行うケースがあるけど、これは返済実績を沢山作ることで、銀行側から「安心して貸出ができる相手」という信頼を得るためでもあるよ。

資金調達は「お金が足りない」という理由だけではないのですね! どうやってお金を借りるか、もっと知りたいです!

資金調達とは、外部から自社の経営に必要な運転資金や設備資金を調達することを指します。ベンチャー企業やスタートアップ企業の場合、事業をスタートしたばかりの頃は利益がほぼ出せません。そのため、プロダクトやサービスを開発するための資金を調達する必要があるのです。

資金調達の代表的な方法には、「デットファイナンス」「エクイティファイナンス」「アセットファイナンス」の3つがあります。それぞれメリットやデメリット、手法や特徴も違うため、目的やタイミングに応じて最適な方法を選ぶといいです。

- 【負債を増やす】デットファイナンス(融資):利息をのせた金額を分割で毎月返済する必要がある

- 【資本を増やす】エクイティファイナンス(出資):成長度合いに応じて、株主に利益を還元する必要がある

- 【資産の現金化】アセットファイナンス:資産の担保価値を利用し現金化する資金調達

一般的にスモールビジネスは融資を選び、スタートアップは出資を選びます。アセットファイナンスはファクタリングと呼ばれる、請求書買い取りサービスなどがあります。

資金調達をする理由は、企業が成長し続けるために必要な「運転資金」を確保することにあります。運転資金とは、日々の運営に必要な資金のことを指し、これが不足すると事業の継続が困難になります。

具体的には、以下のような状況で資金調達が求められます。

- 開業する時:オフィスの賃貸費用や初期設備の購入費用など、初期投資が多額になることが一般的

- 設備投資をする時:既存の設備を更新したり、新しい設備を導入する場合には設備投資資金が必要

- 既存事業の拡大・新規事業を作る時:リサーチや開発、マーケティング活動に多額の資金が必要

- 企業の買収やM&Aを行う時:多額の資金が必要

- 売掛金を早期回収したい時:売掛金を早期に現金化することで、運転資金を回すために必要。

しかし、資金調達そのものを目的化してしまうと、本来の事業目的を見失いがちです。重要なのは、「どのような事業で、どのくらいの資金が必要なのか」を明確にすることです。特に融資や借入の場合、返済義務があるため、資金調達プランを慎重に立てる必要があります。

投資家や金融機関から資金を得るためには、事業ビジョンがしっかりと定まっていることが求められます。資金調達の金額に合わせて事業内容を変えるのではなく、事業の必要性に基づいて資金を調達する姿勢が重要です。投資家はリターンを求めているため、事業計画がしっかりしていない企業には投資を避ける傾向があります。

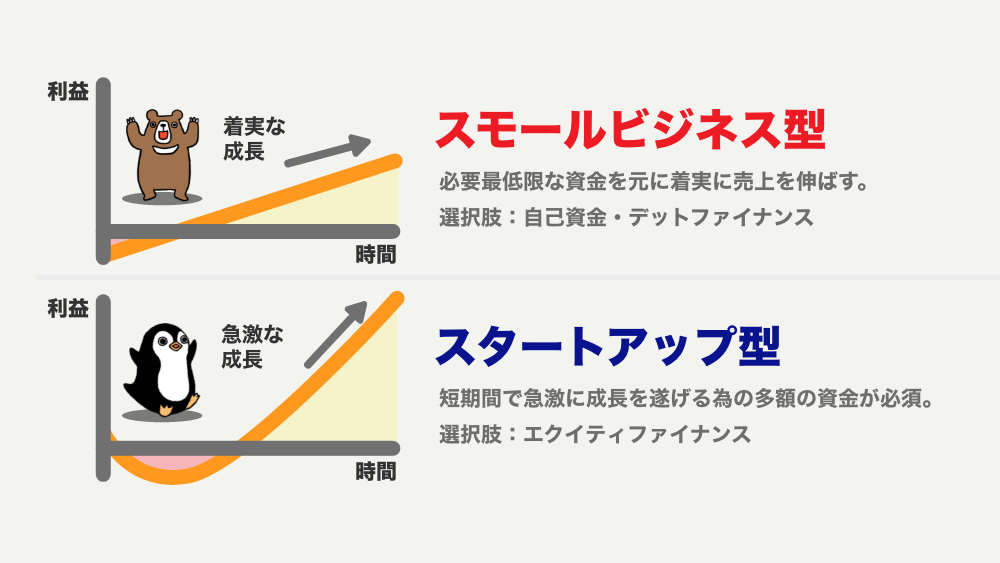

資金調達は、スモールビジネス型とスタートアップ型で大きく分かれます。

- スモールビジネス:自己資金と借入金で、自分のコントロールできる範囲で小さくゆっくり会社を成長させる

- スタートアップ:投資家から資金を集めて、リスクを大きく取り、IPO・バイアウトを目指す

銀行は融資の貸付金の利息を受け取ることが目的です。VCは投資した資金をEXITと呼ばれるIPO(株式上場)やM&A(売却)で回収することが目的です。

そのため、起業家が取れる選択肢は2つあります。

経営者自らの手で会社を成長させたいなら銀行融資がメインの手段になります。事業を拡大して、EXITによる創業者利益を得たいのであれば出資を受けることがメインの選択肢となります。これが資金調達の基本になります。事業スタイルにあった方法を選びましょう。

資金調達を行う上での注意点

事業を行う上で欠かすことができない資金調達ですが、資金調達自体が大きなリスクを含んでいる場合があります。 「多額のお金を借りてまで起業する必要があるのか」検討してから必ず決めましょう。

1億円の資金調達が完了しました!最高

事業はこれからスタートするんだよ…。出資金であれば返済義務は無いけど、そのお金は誰かの努力で生み出されたお金であることを忘れないで。投資家さんに恩を返す為にも、事業成長に調達した資金を投資していこう!

資金調達行う目的は「事業の運営に支障が起きないようにするため」です。 調達した資金を有効に活用することが、会社経営の成功角度を高めることにつながります。 不要不急の出費には慎重な姿勢で取り組む一方、事業の成長に直結する出費(投資活動)には、大胆に取り組んでいきましょう。

事業開始前の段階で「半年分の生活費を自己資金で確保しておく」ことが重要です。 銀行の借入金・投資家の出資金の目的は、事業に使う為の運転資金です。そのため自分の給料は事業で発生した利益から賄うことが基本スタンスになります。

しかし、創業初期の段階で早期に利益を生み出すことは非常に難しいです。 半年間は利益が発生しないことを前提に「最悪、自分の給与は無くても大丈夫な状態」にしておきましょう。

融資や出資を受ける時は「メリット・デメリットを事前に理解し将来生じるリスクを踏まえた判断」をしましょう。

- 金融機関からの融資:個人保証・担保の差し入れや金利などの返済条件を確認する

- 投資家からの出資:出資比率や取締役の構成による、経営のハンドリング制限や、出資に見合うリターンを確認しておく

デットファイナンスの資金調達方法(負債を増やす)

「負債を増やす」とは、「いつか返さなければいけないお金」を借りてくること、つまり借金をするということです。この方法は基本的に、利息を支払うこと、元本を返すことが必要となります。具体的には、銀行への借入や債権発行などがあり、スモールビジネス向けの資金調達方法です。

■メリット

- 資金調達候補先が豊富

- 経営権を維持しながら資金を調達できる

- 利息による節税効果が期待できる

他の方法に比べると、調達先が豊富で資金を得やすい方法だといえます。また、利息の支払は税務上の損金として扱われるので、税金を抑える効果があります。

■デメリット

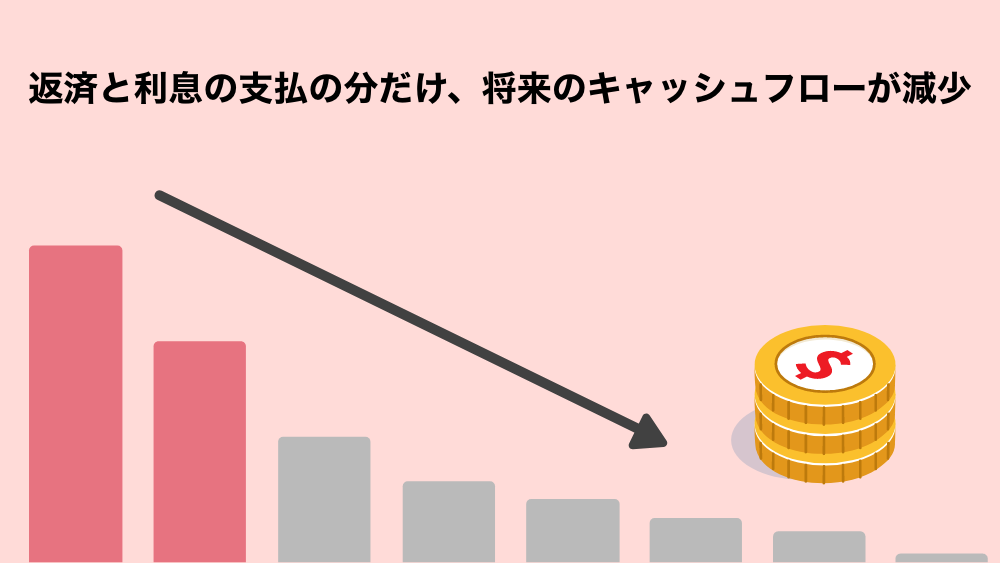

- 利息を含む返済義務の発生

- 自己資本比率が下がるため、信用力を失う可能性がある

返済と利息の支払の分だけ、将来のキャッシュフローが減少します。また、借入した資金に応じて自己資本比率が下がるので、資金力がないと判断され、取引先などからの信用を失う可能性があります。

銀行融資とは、民間・都市・地方銀行や信用金庫等の金融機関から融資を受ける方法です。銀行などの金融機関から借入する・融資を受ける手法は、デットファイナンスのなかでもっとも代表的です。

毎月の返済に元金と合わせて、利息を上乗せして返す必要があります。実績がない小さな企業や個人事業主には、融資を行わない傾向があります。

銀行融資にはいくつかの種類があります。

| 融資の種類 | 特徴 |

| 日本政策金融公庫の融資 | 中小企業や個人企業にとって利用しやすい方法です。低金利で返済期間が長く、審査期間は2~3週間程度です。 |

| 信用保証付き融資 | 全国信用保証協会連合会が保証人となり、銀行からの融資を受ける方法で、審査期間は4~6週間以上が目安です。 |

| プロパー融資 | 信用保証を利用せずに銀行から直接借入する方法で、限度額がないのがメリットですが、審査が厳しいのが特徴です。審査期間は2~3週間程度。 |

銀行融資のメリット・デメリットは下記です。

■メリット

- 多額の借入が可能であること

- 経営に対する介入が少ない

- 銀行側が顧客やビジネスパートナーの紹介や情報提供を行ってくれる

■デメリット

- 金利負担が発生する

- 代表者が連帯保証人になる場合が多い

- 設立直後の企業は審査が厳しく、希望の融資金額を得られない可能性高い。

自治体や信用保証協会、金融機関が協力して提供しており、主に信用保証付き融資の一部として実施されています。

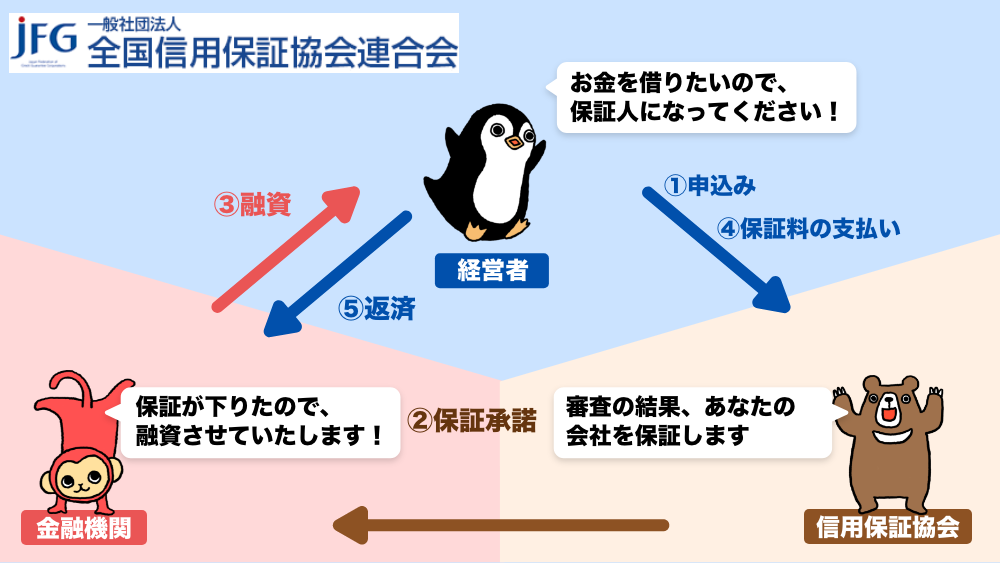

信用保証協会とは、銀行とあなたの間に第三者として入り、返済出来ない場合のリスクを銀行に代わり負ってくれる国の機関です。

債務者(融資を受ける側)が万が一返済できなくなっても、信用保証協会が返済を肩代わりしてくれるので、金融機関の融資審査が通りやすくなります。

ただし、申込みから実行までには少なくとも1ヶ月かかることが多く、支払利息とは別に保証料の負担も発生します。

自治体等の制度融資のメリット・デメリットは下記です。

■メリット

- 創業前でも無担保・無保証で申し込みが可能

- 全国に52の信用保証協会が存在し、各地域の行政や商工会議所に相談できる

- 利息による節税効果が期待できる

■デメリット

- 融資の実行が遅い(2~3ヶ月かかることが多い)

- 中小企業診断士などの専門家との面談が必要になるなど、手続きがやや煩雑

- 信用保証協会側へ支払う保証料がかかる(金利2.1%~2.7%が一般的)

ビジネスローンは、民間銀行や消費者金融が提供するサービスで、特に消費者金融が取り扱う事業用ローンや、銀行が提供する無担保・少額の事業用ローンがあります。

ビジネスローンの特徴を銀行融資と比較すると、以下のような違いが見られます。

| ビジネスローン | 銀行融資 | |

| 限度額 | 500万~1,000万円程度 | 5,000万~1億円程度 |

| 金利 | 2~15% | 2~3% |

| 審査の期間 | 最短即日 | 2~3週間以上 |

| 審査の難易度 | ||

| 保証人・担保 | 不必要 | 必要 |

まず、限度額についてですが、ビジネスローンは500万~1,000万円程度であるのに対し、銀行融資は5,000万~1億円程度と大幅に高いです。

金利については、ビジネスローンが2~15%であるのに対し、銀行融資は2~3%と低く設定されています。

また、審査の期間も大きな違いがあります。ビジネスローンは最短即日で審査が完了する一方で、銀行融資は2~3週間以上かかることが一般的です。審査の難易度に関しても、ビジネスローンは比較的やさしく、保証人や担保も不要です。しかし、銀行融資では保証人や担保が必要となることが多いです。

これらの特徴を踏まえると、ビジネスローンは「少額だけ借りたい、かつ早く融資を受けたい事業者」や「銀行融資の審査を通れなかった事業者」におすすめです。

ビジネスローンの最大の利点は、審査のスピードと利用のしやすさにあります。保証人や担保が不要であり、最短即日での融資が可能なため、急な資金需要に対応しやすいのです。

ただし、ビジネスローンには注意点もあります。

金利が高く設定されているため、長期的な利用には向いていません。

ビジネスローンのメリット・デメリットは下記です。

■メリット

- 審査が比較的にやさしい。

- 着金までのスピードが早い。

- 保証人や担保も不要

■デメリット

- 金利が高い

- 限度額は低い

- 返済開始までの猶予期間がない

短期的な資金繰りの改善には適していますが、長期間の利用を考える場合は、金利負担が大きくなる可能性があります。

エクイティファイナンスの資金調達方法(資本を増やす)

ベンチャーキャピタル(VC)やエンジェル投資家から資金を提供してもらう資金調達方法です。 投資家の目的は、投資先の企業が会社売却(バイアウト)や株式上場(IPO)をすることで、投資した金額よりも大きく資金を回収することです。

VCも起業家と同じように、個人投資家や機関投資家からお金を集めてファンドを組成しています。VCにお金を預けている投資家へのリターンの償還期限の多くが、7年、長くとも10年となっているため、VCに出資をしてもらった場合は、約7〜10年以内にバイアウトやIPOでリターンを返さなくてはいけません。

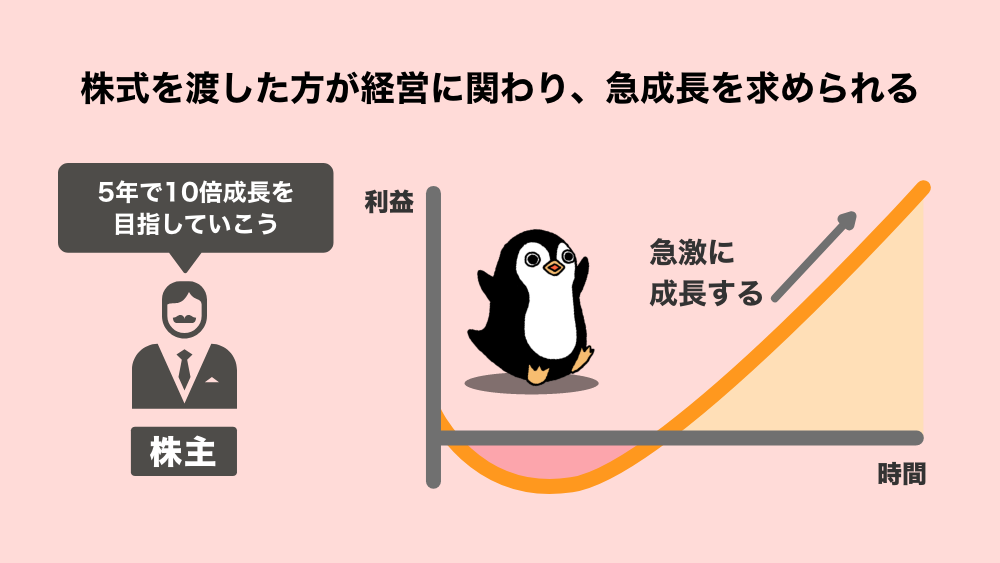

また株式(経営権)を譲渡するために、経営をコントロールされるリスクもあります。

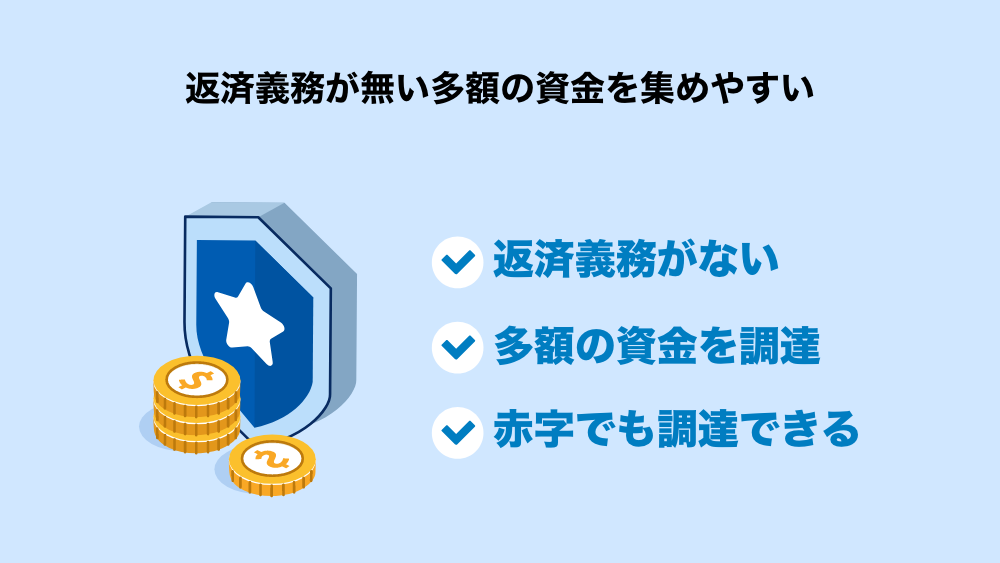

■メリット

エクイティファイナンスは、「企業の大きな成長」見込みがあれば可能な資金調達方法です。難易度は高いですが、エクイティファイナンスで資金調達ができると大きなメリットがいくつもあります。

- 返済義務がない多額の資金を調達できる

- 赤字でも調達できる

- VCや個人投資家から経営についてのアドバイスをもらえる

■デメリット

- 会社の経営権をコントロールされる可能性がある

- 配当金を支払う義務が発生する

会社の所有者は社長ではなく株主です。エクイティファイナンスは株式(経営権)と引き換えに資本を調達する方法のため、株式を渡した方が経営に関わります。調達成功後は、最低でも投資額の5〜10倍のリターンを返すためにIPOやバイアウト等のEXIT(出口)を見据えて、会社成長の結果が今まで以上に求められます。

投資家から投資してもらうコツは創業メンバーを集めてチームを組成できていることです。 上図のような役割で構成されたチームは、会社経営や事業戦略に必要な分野を効率的に進められるため理想的といえます。

また金融機関への銀行借入の際にも、金融機関側が融資を行うかの判断材料に+で働くことあります。

ベンチャーキャピタル(VC)とは、未上場のベンチャー企業に資金を提供する投資会社や投資ファンドです。VCは成長が期待される企業に出資し、その企業が上場またはM&Aで株式を譲渡する際に利益を得ます。特に上場を目指すスタートアップにとって、VCは重要な資金調達手段となります。

VCから出資を受けるメリット・デメリットは下記です。

■メリット

- 数億円規模の出資金を集めることができる

- 資金提供だけでなく、経営アドバイスやビジネスパートナーの紹介なども期待できる

VCからの資金提供は、資本と引き換えに行われるため、企業は株式の一部を譲渡します。

■デメリット

- 起業家の保有株比率が低下し、VCの経営方針に従わなければならない場合ある

- 起業直後の企業がVCから資金を得るのは難しい

- 上場やM&Aをゴールにしなければならなくなる

将来性のある業界で魅力的な事業を作っていてかつ学歴や職歴が強いメンバーを揃えていない企業でなければ、VCからの調達は難航する可能性が高いです。

VC側もすべての会社が上場やM&Aまで至るわけではないため、出資した金額を回収できないこともあるハイリスク・ハイリターンなビジネスです。そのため、出資を受ける企業側としては、将来性のある魅力的な事業で点を明確にプレゼンする必要があります。

エンジェル投資家とは、個人の資金を使ってスタートアップ企業に投資する個人投資家のことです。エンジェル投資家からの出資は、VCとクラウドファンディングの中間程度の資金額が一般的です。

エンジェル投資家から出資を受けるメリット・デメリットは下記です。

■メリット

- 経営アドバイスやビジネスネットワークの紹介を受けられる

- 個人所有の資金を投資するため、意思決定が迅速で柔軟な対応が可能

多くのエンジェル投資家は過去に起業の成功体験があり、ビジネスや経営に対して有益な助言を提供してくれます。

■デメリット

- 投資額が少額になりやすい

- 投資家と良好なコミュニケーションを築くためのコストがかかる

- 起業家の保有株比率が下がる

アセットファイナンスの資金調達方法(資産を現金化する)

アセットファイナンスとは、アセット=資産を元手に、ファイナンス=資金調達をする方法です。「会社が既に持っている資産である不動産などの財産や在庫・利益を担保とすることでお金を集める方法です。

■メリット

アセットファイナンスは、BS(貸借対照表)から対象資産が減り、代わりに現預金が増加することなります。これにより、資産が貸借対照表から消え、代わりに優良資産である現預金が増えるため、企業価値の増大につながります。その結果、銀行借入の際の金利が低下したりするメリットを得られます。

- 低コストで資金調達

- リスクを移転できる

- 財務内容を改善できる

■デメリット

売却の手数料等が差し引かれるため、結果として銀行の金利よりも高い手数料を支払うことになります。それも、銀行からの借入利息は毎月払いであるところ、債権の売却手数料は一括して支払うことが基本になるため、想像以上に高い金額を取られることもあります。

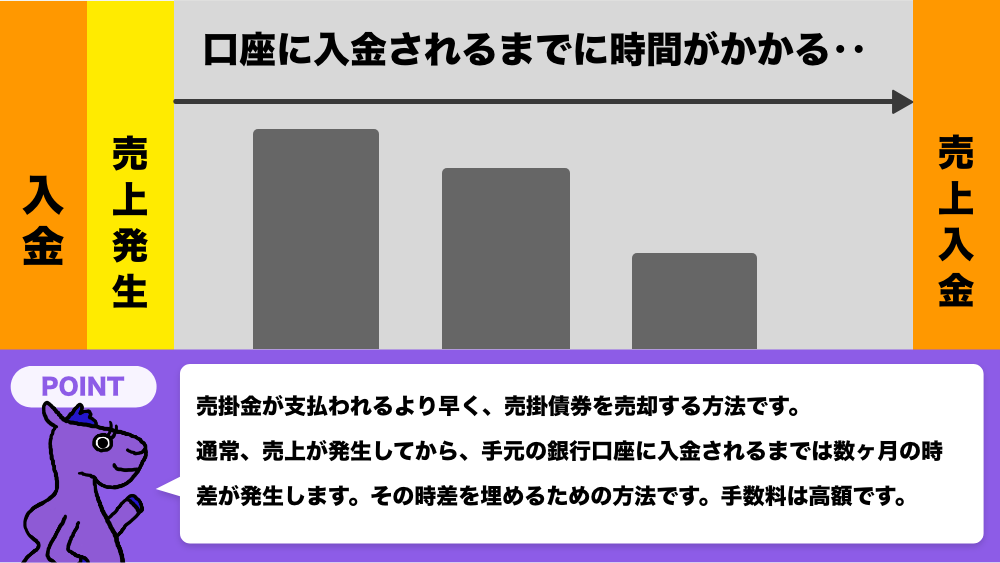

代表的なアセットファイナンス方法にはファクタリングと言われる『請求書現金化サービス』などがあります。

ファクタリングとは、企業が保有する売掛金を早期に現金化するための資金調達手法です。売掛金とは、商品やサービスを提供した後にまだ受け取っていない売上代金のことを指します。

ファクタリングを利用することで、取引先からの支払いを待つことなく、未回収の請求書をファクタリング業者に売却し、即座に資金を手に入れることが可能となります。

ファクタリングのメリット・デメリットは下記です。

■メリット

- 資金運用のサイクルを早めることができる

- 資金繰りがスムーズになる

- 事業拡大や急な資金需要に迅速に対応できるため、経営の柔軟性が向上する

■デメリット

- 高額な手数料がかかる

- 悪徳業者が多い

金融庁も、契約書に「債券譲渡契約」と明記されていない場合には、ヤミ金の可能性があるとして注意喚起しています。

最近では、オンラインで簡単にファクタリングの手続きを行えるサービスも増えており、手軽に利用できるようになっています。

「資金調達プロ」は法人経営者向けのファクタリングサービスです。

ペイトナーファクタリングはフリーランスの方向けのサービスです。

企業は事業に直接関係のない不動産、設備、車両、特許権などの固定資産を売却することで、必要な資金を手に入れることができます。

「固定資産」の区分は1年を超えて保有・使用するもののことで、土地や社宅などはわかりやすい例です。

売却できる可能性のある固定資産は下記です。

- 社宅や保養所などの設備

- 自社ビルなどの不動産

- 役員車や営業者などの車両

- 特許権や商標権などの無形の固定資産

固定資産を売却するメリット・デメリットは下記です。

■メリット

- 買い手が見つかればすぐに資金を得ることができる

- 不動産の維持管理費を削減できる

- 事業拡大や急な資金需要に迅速に対応できるため、経営の柔軟性が向上する

■デメリット

- 買い手が見つからない場合には売却が難しい

- 売却プロセスには手間や手数料が発生する

- 無形資産の売却も同様に、特許権の譲渡には法的手続きや専門家の助言が必要

M&Aや事業譲渡は、企業が資金調達を行うための効果的な手段の一つです。特に、注力したい事業とは無関係な子会社や部門を売却することで、主力事業にリソースを集中させることが可能になります。これにより、企業は大規模な資金を獲得できる場合があります。

例えば、ソフトバンクグループが過去にアリババ株を売却し、巨額の資金を調達した事例があります。このようなカーブアウトの戦略は、企業が成長資金を得る一方で、非核心事業からのリスクを減少させる効果もあります。

M&Aで資金を調達するメリット・デメリットは下記です。

■メリット

- 買い手が見つかれば大規模な資金を獲得できる可能性がある。

- 主力事業にリソースを集中させることができる

- 取引先とのシナジーが生まれることで競争力が向上することが期待される

■デメリット

- 適切な買い手を見つけることが難しく、売却プロセスには時間と手間がかかる

- 従業員の士気低下や不安感が生じる可能性がある

その他の資金調達の方法

ここまで解説した代表的な資金調達方法になる「デットファイナンス」「エクイティファイナンス」「アセットファイナンス」以外にも、様々な資金調達方法があります。

この章では「自己資金」「家族・知人からの借り入れ」「補助金・助成金」「クラウドファンディング」をご紹介します。

自己資金で事業をスタートすることが理想です。自己資金とは、貯金等、自分で持っているお金のことです。 金融機関から融資を受ける際に、「自己資金をどれだけ確保しているか」で、”起業への本気度” が判断され、 融資の審査に影響を受ける場合があります。

そのため、自己資金は多いに越したことはありません。 一方で、事業が失敗した場合に自分の資産を失うことは覚悟しておく必要があります。

家族や知人から借りるパターンはよくあります。しかし、事業は必ずしも成功するとは限りません。 「必ず返済できる」という保証はないため、身近な間柄とはいえ、”お金を借りる側・貸す側” との間で、トラブルが起きやすいです。

先々のトラブルを避けるためにも、借りる前の丁寧な説明や返済条件などを文書化するなど、きちんとした取り決めが必要です。

補助金・助成金は、特定の条件を満たすと政府や自治体から受け取れる資金で、融資のような返済義務はありません。補助金は、経済産業省で実施されており、法人税が財源です。助成金は「雇用」に関する給付金で、厚生労働省で実施されており、雇用保険料を財源としています。

検討している場合は、下記の注意点もお読み下さい。

- 『審査あり』:確実に受け取れるとは限らない

- 『後払い清算』:一般的に半年以上受給に時間を要すので、それまでは「自己資金や借入金の補填」が必要です。

こちらの記事でも解説しています。

【最新】2024年度版!採択率の高いおすすめの補助金一覧

【最新】2024年度版!採択率の高いおすすめの補助金一覧

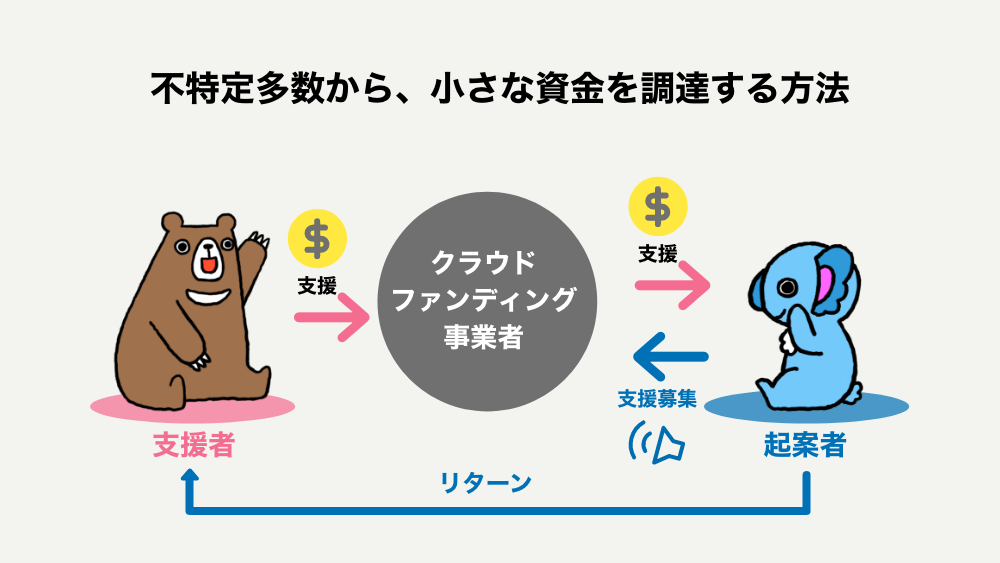

『群衆 (クラウド)』と『資金調達 (ファンディング)』を合わせた造語です。その名の通り、不特定多数の一般人の方々から、小さなお金を広く集める方法です。インターネットやスマホの普及によって、事業者と一般消費者との資金調達 (BtoC)が可能になりました。

キャンプファイヤーやREADY FORが有名です。

起業するタイミングでの資金調達

会社設立1年目の金融機関からの融資は、下記の2つが有力候補です。

- 【日本政策金融公庫の創業融資】:中小企業や小規模事業者を支援することが目的のため、実績が無くても借りれやすい。

- 【信用保証協会の制度融資】:銀行とあなたの間に第三者として入り、返済出来ない場合のリスクを銀行に代わり負ってくれる

銀行への単独での借入は、設立時の信用がない段階ではかなり厳しいため、上記の制度をフル活用しましょう。

創業期でも無担保・無保証で融資が受けられる『創業融資制度』を活用しましょう。 創業融資制度を実施している日本政策金融公庫は、政府が100%出資する金融機関です。 国の経済を活性化する目的で設立されたため、積極的に創業者に融資をしてくれるという特徴があります。

創業融資制度とは、無担保・無保証人で、平均1,000万円(最大3,000万円)の融資が受けれる、創業者向けの融資です。

創業融資制度とは、無担保・無保証人で、平均1,000万円(最大3,000万円)の融資が受けれる、創業者向けの融資です。 下記は制度を受けることができる対象者です。

創業融資の対象者の方は、『日本政策金融公庫 – 国民生活事業』にお問い合わせをしましょう。 創業融資申込のお問い合わせは、電話窓口で受け付けています。

お問い合わせが完了したら、必要な書類を確認して、早めに揃えましょう。 日本政策金融公庫で創業融資を申し込む際の、提出書類は下記5種類です。

創業計画書とは、事業を始めようとする際、「どのような事業を行うか」を内部や外部の人に説明するために作られる書類です。 左図の創業融資を受ける際の注意点を読んだら、創業計画書を作成しましょう。 創業融資freeeで無料で簡単作成できます。参考リンクを貼っておきます。

提出必須ではありませんが、月別収支計画書を作成することで、”資金調達の目的と目標額を明確にする” ことができます。創業初期の会社にとって、資金調達は大きなリスクを含んでいる場合があります。「その資金は本当に必要か?」「どのくらい必要なのか?」を明確にして、無駄遣いや資金不足などのリスクを事前に回避しましょう。

日本政策金融公庫が見ている下記のポイントを重視しながら、必要書類を作成する必要があります。

- 返済できるのか?

- 十分な経験や実績を持っているのか?

- 融資で得たお金は何に使われるのか?

書類審査に落ちてしまい、再度申込を行えるのは、最低でも『6ヵ月後以降』になるので、金融機関側の視点に立ってアピールポイントや不備等のないよう、相手が納得できる準備をしよう。

日本政策金融公庫の創業融資制度は把握できましたか?創業初期は公庫を頼るのが間違いないです。必ずチェックしましょう!

日本政策金融公庫の創業融資についで、選択肢に上がるのが信用保証協会の制度融資です。 信用保証協会の審査が通れば、今後金融機関の融資審査が通りやすくなるので 対象条件を確認し、申し込み手続きを行いましょう。

信用保証協会は、銀行とあなたの間に第三者として入り、返済出来ない場合のリスクを銀行に代わり負ってくれる国の機関です。 債務者(融資を受ける側)が万が一返済できなくなっても、信用保証協会が返済を肩代わりしてくれるので、金融機関の融資審査が通りやすくなります。下記は、信用保証協会の役割の図です。

信用保証協会は各都道府県により、申請条件や必要書類が異なります。下記のリンクからお近くの信用保証協会を探し、条件や必要書類を確認しましょう。

信用保証協会側が「審査時に見ているポイント」は基本的には日本政策金融公庫と同じポイントです。

- 返済できるのか?

- 十分な経験や実績を持っているのか?

- 融資で得たお金は何に使われるのか?

審査時には担当者との面談も実施されます。事業計画書や資金繰り表など、会社にまつわる書類は手元に用意しておきましょう。

信用保証協会の申込方法は2つあります。

- 個人が直接申し込む方法

- 金融機関が代わりに申し込む方法

ほとんどの企業は②の方法で申込みを行なっています。まずは法人用の銀行口座開設が完了している金融機関に融資の相談を行いましょう。法人口座開設がまだの方はこちらの記事で学びましょう。

法人口座のおすすめランキング7選|選び方を初心者向けに徹底解説!【2024年最新】

法人口座のおすすめランキング7選|選び方を初心者向けに徹底解説!【2024年最新】

信用保証協会の制度融資は把握できましたか?創業期は「日本政策金融公庫の新創業融資制度→信用保証協会の制度融資」の流れで進めていくのがおすすめです。

起業するタイミングでの資金調達方法をより詳しく探している方は、ビジネスサービス紹介メディア「Utilly(ユーティリー) がおすすめです。

【関連記事】資金調達の方法は?企業・創業時の資金調達の種類や方法別のメリット・デメリットを解説 – Utilly(ユーティリー)

まとめ

本記事のまとめです。資金調達は、企業が事業運営や拡大のために必要な資金を外部から集める行為で、デットファイナンス(融資)、エクイティファイナンス(出資)、アセットファイナンス(資産の現金化)という三つの基本的な手段があります。

デットファイナンスでは銀行融資やビジネスローンを利用し、返済義務が伴います。エクイティファイナンスではベンチャーキャピタルやエンジェル投資家からの出資が一般的で、経営権の一部を譲渡することになります。アセットファイナンスはファクタリングなどを通じて資産を現金化します。

創業時におすすめの資金調達方法は、日本政策金融公庫の「創業融資」と信用保証協会を活用した「制度融資」の2つです。

ご自身の事業スタイルや業態に合わせて、適切な資金調達方法を選びましょう。