この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

「今日中に資金が必要だ」「銀行融資では間に合わない」

そんな場面で頼りになるのが「ファクタリング」です。

本記事では、中小企業経営者・個人事業主向けに「即日で資金調達できる」ファクタリングの選び方とおすすめサービスをご紹介します。

本記事で分かること

- 即日で資金を得るための5つのポイント

- ファクタリングの基本と仕組み

- 即日対応のおすすめファクタリング会社20選

- 利用前に知っておくべき注意点・Q&A

この記事はで読むことができます。

即日ファクタリングを成功させる5つのポイント

事業を運営する中で、「急に資金が必要になった」という経験は誰しも一度はあるのではないでしょうか。特に中小企業や個人事業主の場合、銀行融資のように審査に日数がかかる方法では間に合わないケースも少なくありません。そんなときに力強い選択肢になるのがファクタリングです。

ここでは、即日での資金調達を成功させるために押さえておきたい5つのポイントをご紹介します。

1.2社間ファクタリングを選ぶ

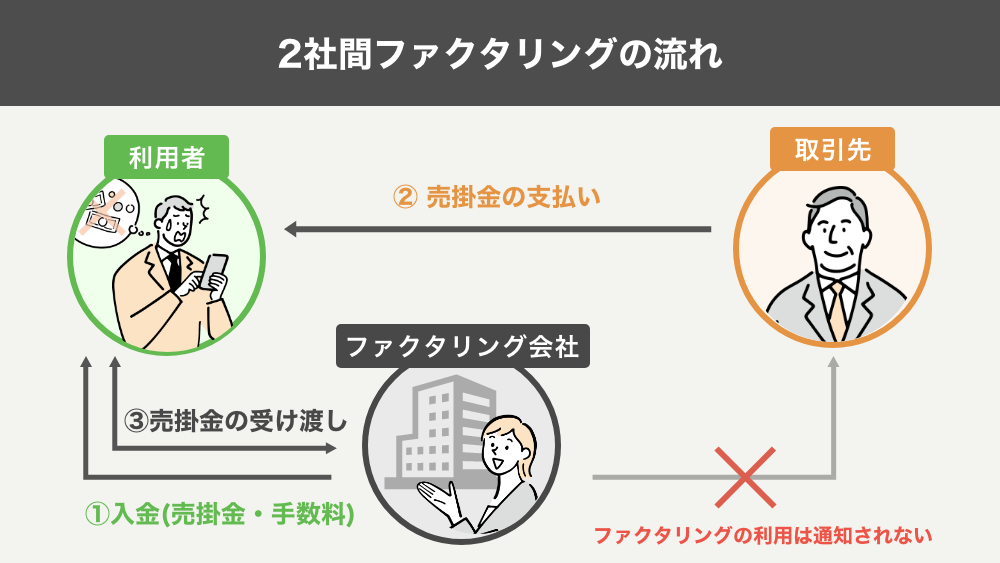

ファクタリングには「2社間」と「3社間」の2種類がありますが、即日資金調達に向いているのは断然2社間ファクタリングです。

2社間では、あなた(利用者)とファクタリング会社だけで契約が完了するため、取引先への通知や同意が不要です。これによりスピード感のある審査と即日入金が可能になります。加えて、取引先に知られるリスクが低いため、信用関係を守りながら活用できます。

2.オンライン完結できる会社を選ぶ

即日での資金調達を実現するには、スピードと効率が重要です。郵送や来店を伴う手続きでは、どうしても時間がかかってしまいます。

その点、オンライン完結型のファクタリング会社なら、申し込みから審査・契約・入金まで全てをWeb上で完了できます。スマートフォンやパソコンから必要書類をアップロードするだけでOKなところも多く、遠方に住んでいる方や忙しい経営者にとっても利便性の高い選択肢です。

3.必要書類が少ない業者を選ぶ

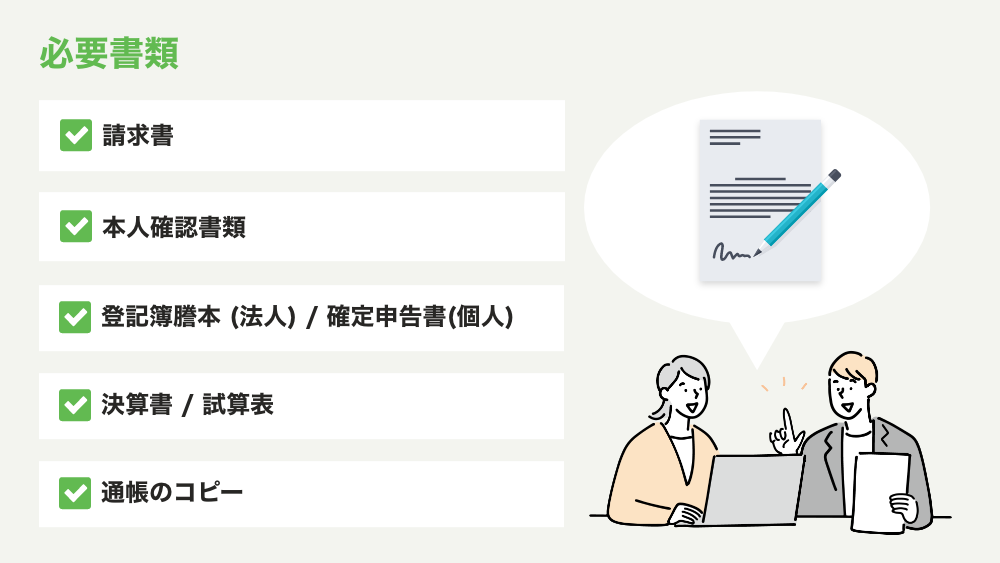

即日で資金化するためには、審査や契約を迅速に進める必要があります。そのため、提出書類が少ない業者を選ぶことが成功の鍵となります。

たとえば「請求書」と「通帳の写し」の2点のみで申し込みができる会社もあり、余計な準備に時間を取られません。逆に、決算書や登記簿謄本など多数の書類を要求される業者では、審査開始までに時間がかかってしまうため、即日入金は難しくなります。

必要書類が少ない会社おすすめのファクタリングサービスは下記で紹介しています。

【2025年最新版】必要書類が少ないファクタリング業者6選|即日資金化できる選び方

【2025年最新版】必要書類が少ないファクタリング業者6選|即日資金化できる選び方

4.少額から利用可能な会社を選ぶ

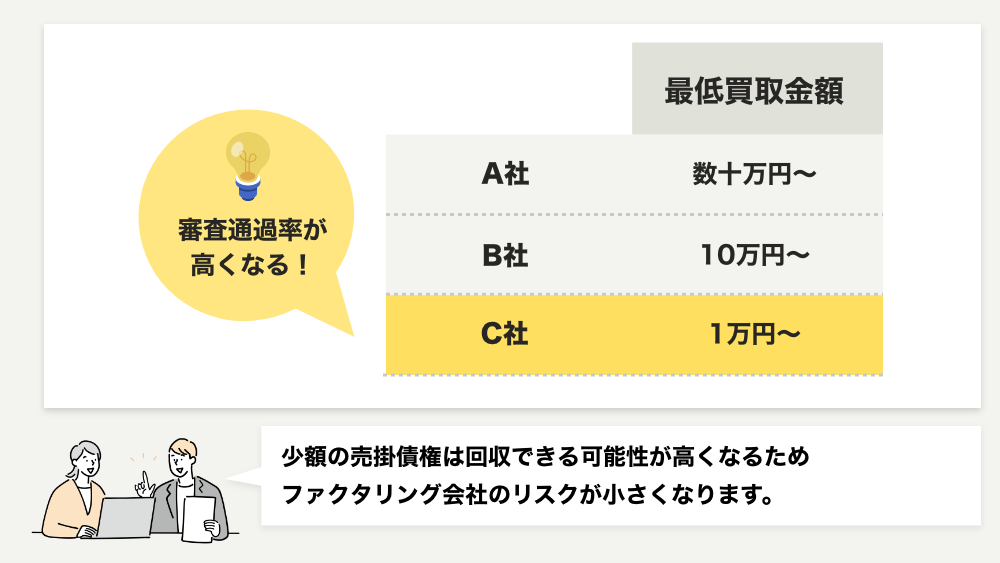

一般的なファクタリング会社は、ある程度の金額の売掛債権でないと手数料が見合わないため、最低買取金額を設定しています。これは、少額の資金調達を希望する事業者にとって、利用のハードルが高いことを意味します。

審査が比較的優しいファクタリング会社の中には、1万円からの少額取引に対応している業者も。少額の資金調達を希望する事業者や、売掛債権の金額が比較的小さいフリーランスにとって、非常に利用しやすいサービスと言えます。

ただし、少額のファクタリングは、手数料率が高くなる傾向がある点に注意が必要です。

1万円から利用できる会社は下記記事でまとめています。

【2025年最新版】少額ファクタリングおすすめ6選|1万円から始める即日資金調達ガイド

【2025年最新版】少額ファクタリングおすすめ6選|1万円から始める即日資金調達ガイド

5.個人事業主・フリーランスでも使える会社を選ぶ

ファクタリングは法人向けというイメージがあるかもしれませんが、実際には個人事業主やフリーランスでも利用可能なサービスが増えています。

特に、取引先が法人であるフリーランスであれば、請求書ベースでの資金化が可能です。一方で、売掛先が個人名義だったり、継続的な取引が確認できない場合には審査に通りにくいケースもあります。

創業間もない個人事業主や、少額の請求が多い職種の場合は、柔軟な審査基準と小口対応を備えた会社を選ぶことが、即日資金化を実現するカギとなります。特におすすめのサービスは、手数料一律&最短10分入金の「ペイトナーファクタリング」、土日対応の「ラボル」などがあります。

下記記事でも詳しく解説しています!

【2025年最新版】フリーランス向けファクタリングおすすめ7選|即日報酬受取と審査柔軟性で選ぶ

【2025年最新版】フリーランス向けファクタリングおすすめ7選|即日報酬受取と審査柔軟性で選ぶ

【2025年最新】即日資金化に強いファクタリング会社おすすめランキング11選

即日入金に対応した実績あるファクタリング会社を厳選しました。手数料や対応スピード、対応エリア、2社間/3社間の契約形態、対象(法人・個人)などの特徴を比較し、自社に合うサービスを選びましょう。

第1位:QuQuMo(ククモ)

| 最短入金 | 最短2時間で入金 |

| 対象 | 法人限定 |

| 手数料 | 1%~14.8% |

| 契約形態 | 2社間ファクタリング |

- 少額から大口まで柔軟対応、即日着金の実績多数

QuQuMo(ククモ)の大きな強みは、お申し込みから最短2時間で書類が揃っていれば現金化に対応可能できる点です。ファクタリング即日を売りにしているファクタリング会社は多いですが、実績も豊富でオンラインによって入金までの手続きを非対面で完了できる業者はそう多くはありません。

メリット

- 資金化スピードが業界トップクラス

- 手数料率が業界最安水準

- 限度額が高い

デメリット

- 審査通過率は非公開

最短2時間で入金される即日ファクタリング

【2025年最新版】QuQuMoの評判と審査基準を徹底解説|落ちる理由と通過のコツ

【2025年最新版】QuQuMoの評判と審査基準を徹底解説|落ちる理由と通過のコツ

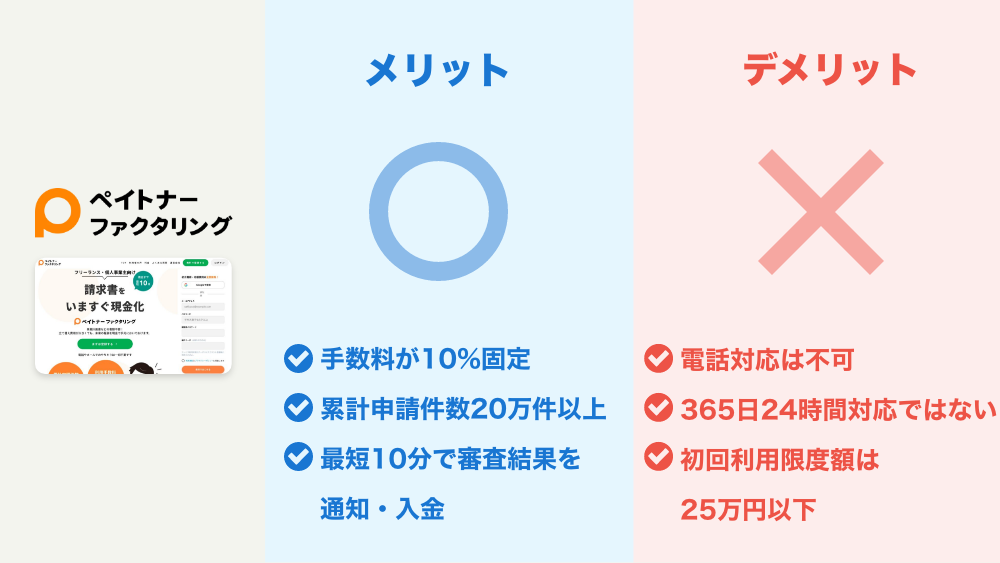

第2位:ペイトナーファクタリング

| 最短入金 | 最短10分で入金 |

| 対象 | フリーランス・個人事業主のみ |

| 手数料 | 一律10% |

| 契約形態 | 2社間ファクタリング |

- 請求書1枚と本人確認書類でOK

- 平日10~19時の申込みなら最短10分という爆速入金が可能。

ペイトナーファクタリング(旧yup先払い)は、フリーランス・個人事業主限定のサービスです。業界最速級の入金スピードが特徴であり、利用額も1万円〜利用可能で、初めてのファクタリングにも最適です。

ただし高額案件は苦手なので、数万円~数十万円の小口対応が中心です。

メリット

- 手数料が10%固定

- 累計申請件数20万件以上

- 最短10分で審査結果を通知・入金

- 取引先に通知されない

デメリット

- 電話対応は不可

- 一律10%の高額手数料

- 365日24時間対応ではない

- 初回利用限度額は25万円以下

フリーランス向け報酬即日払いサービス

【2025年最新版】ペイトナーファクタリングの評判と実力を徹底解説|使い方・手数料比較

【2025年最新版】ペイトナーファクタリングの評判と実力を徹底解説|使い方・手数料比較

第3位:ラボル

| 最短入金 | 30分(土日祝も対応) |

| 対象 | フリーランス・個人事業主のみ |

| 手数料 | 10% |

| 契約形態 | 2社間ファクタリング |

- 土日対応できる希少なサービス。 1万円からの少額取引に対応、最短30分入金。

ラボルは、フリーランス・個人事業主限定のサービスです。週末や夜間など他社が対応しにくい時間でも申し込み・審査を受け付けることで人気を集めています。基本的にオンライン契約で進められ、必要書類も請求書のみで審査をしてもらえるケースが多いのが魅力。

メリット

- 最短30分の入金スピード(土日祝も対応)

- 少額利用に対応している

- 2者間・3者間両方に対応

- 高い審査通過率

デメリット

- 一律10%の高額手数料

- 審査の遅延の可能性

- 多数の必要書類

1万円から買取可能で最短30分で入金

【2025年最新版】ラボルを徹底検証|フリーランス・個人事業主向けファクタリングの実力とは

【2025年最新版】ラボルを徹底検証|フリーランス・個人事業主向けファクタリングの実力とは

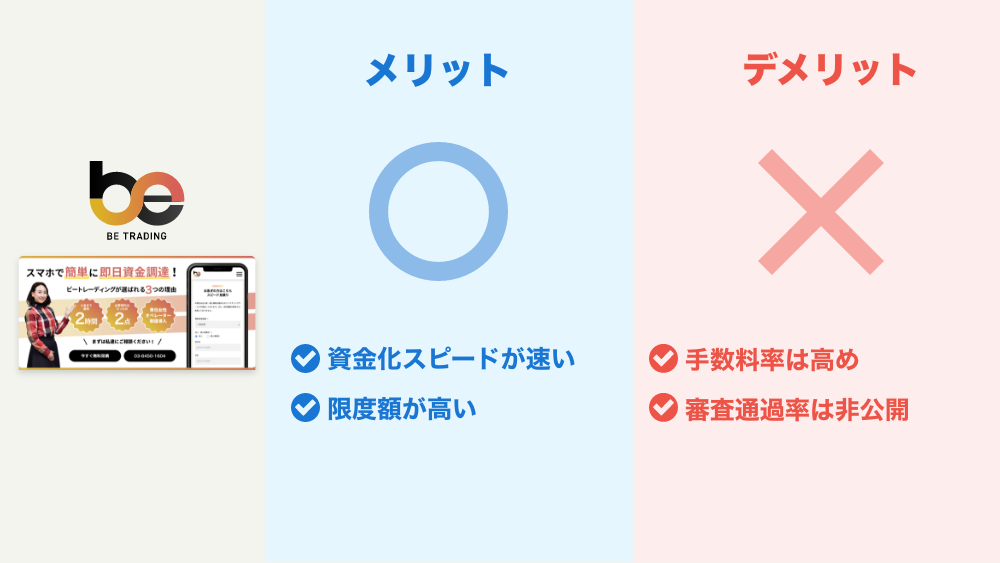

第4位:ビートレーディング

| 最短入金 | 2時間 |

| 対象 | 法人・個人事業主 |

| 手数料 | 2社間: 4〜12% 3社間: 2〜9% |

| 契約形態 | 2社間・3社間 |

- 業界大手で累計4万社以上の取引実績。全国に支店あり。対面/郵送/訪問対応可能。

ビートレーディングはファクタリングを広く普及させた老舗企業の一つ。大手ならではの資金力とノウハウがあり、幅広い業種・規模の売掛金を取り扱っています。初回利用でも最短当日の振込が可能で、契約はオンラインまたは対面のどちらでも選択OKです。

メリット

- 資金化スピードが速い

- 限度額が高い

デメリット

- 手数料率は高め

- 審査通過率は非公開

最短2時間で入金される即日ファクタリング|まずはWebで見積もり依頼から!

【2025年最新版】ビートレーディングの実力を徹底検証|口コミ・評判・手数料比較で見抜く強み

【2025年最新版】ビートレーディングの実力を徹底検証|口コミ・評判・手数料比較で見抜く強み

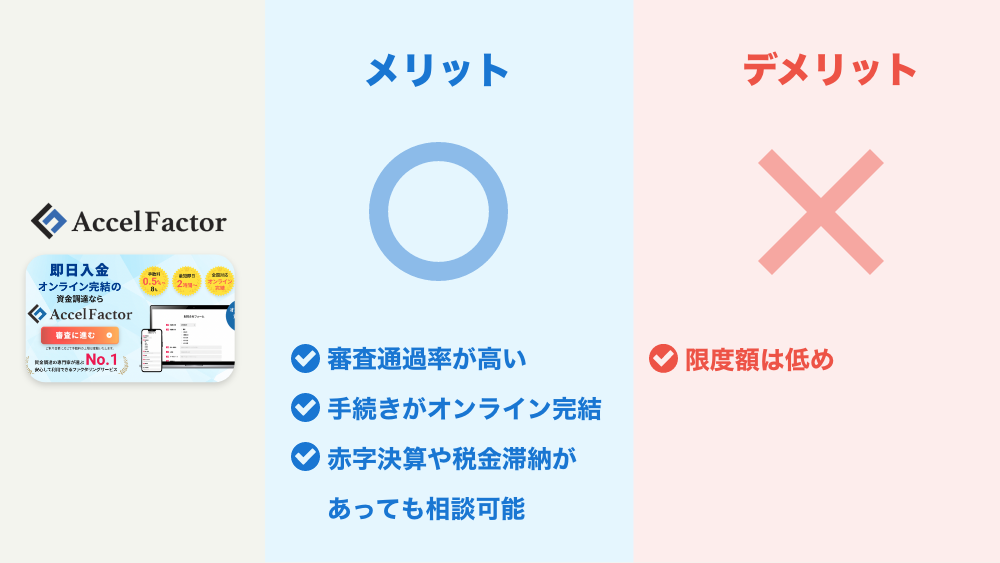

第5位:アクセルファクター

| 最短入金 | 最短即日入金 |

| 対象 | 法人・個人事業主 |

| 手数料 | 0.5%〜8% |

| 契約形態 | 2社間のみ |

- 書類2点のみ。柔軟な審査で設立間もない企業も可。経営革新等支援機関として認定を受けている会社

アクセルファクター、「赤字決算や債務超過・税金滞納」があっても柔軟な審査で対応可能なファクタリングサービス。入金スピードは最短即日入金とあるが、具体的な時間を明記していないのが懸念点。

メリット

- 審査通過率が高い

- オンライン完結で手続きが簡単

- 赤字決算や税金滞納があっても相談可能

デメリット

- 限度額は低め

- 即日入金と明記されているが具体的な時間はわからない。

審査通過率93%・手数料業界最安値

【2025年最新版】アクセルファクターの評判・手数料を徹底比較|メリット・デメリットも解説

【2025年最新版】アクセルファクターの評判・手数料を徹底比較|メリット・デメリットも解説

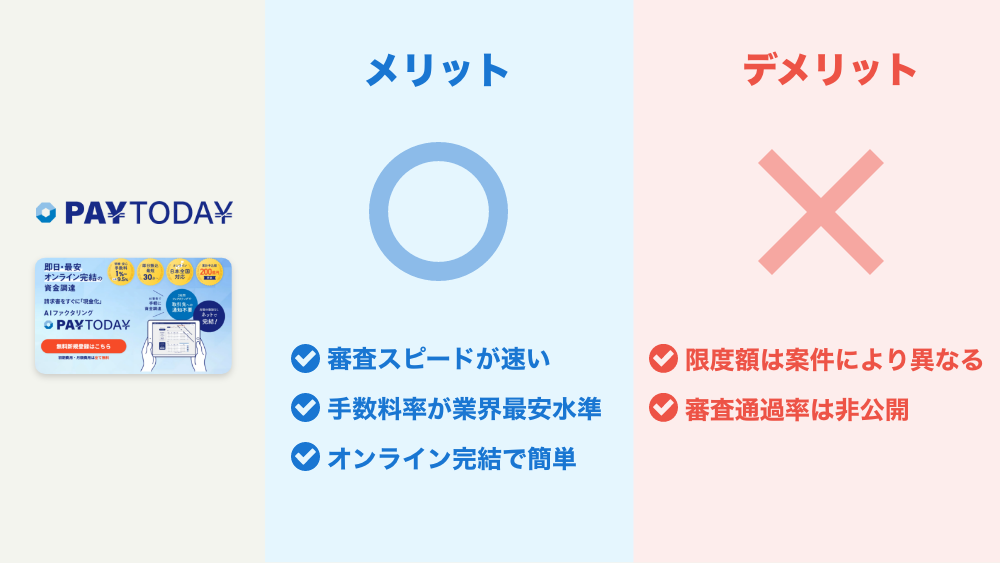

第6位:PayToday

| 最短入金 | 即日(最短30分) |

| 対象 | 法人 |

| 手数料 | 5%〜 |

| 契約形態 | 2社間 |

- AI審査でスピード対応。オンライン完結で業務効率化。

PAYTODAYは、請求書をアップロードすればウェブ上で完了するシンプルな申込フローが特長。必要書類が少なく、比較的柔軟に審査を行うため、創業間もない個人事業主でも利用しやすいのがメリットです。入金スピードは最短即日となっており、小口資金のつなぎに適しています。

メリット

- 審査スピードと資金化スピードが圧倒的に速い

- 手数料率が業界最安水準

- オンライン完結で手続きが簡単

デメリット

- 限度額は案件によって異なる

- 審査通過率は非公開

取引先への通知が不要な2社間ファクタリング

第7位:日本中小企業金融サポート機構

| 最短入金 | 最短3時間 |

| 対象 | 法人 |

| 手数料 | 1.5%~10.0% |

| 契約形態 | 2社間・3社間 |

- 専門家による財務コンサルティングを受けられる

日本中小企業金融サポート機構は、経営革新等支援機関が運営する会社です。ファクタリングだけでなく融資や補助金活用の相談なども一括して対応するため、幅広い選択肢から最適な資金繰りプランを提案してもらえます。事業の状況に合わせて柔軟に相談したい方におすすめです。

メリット

- 専門家による財務コンサルティングを受けられる

- 売掛先の承認が不要な2社間ファクタリングも利用可能

- 経営革新等支援機関が運営

デメリット

- 状況によっては、入金まで時間がかかる場合もある

経営革新等支援機関に認定されているファクタリング会社

【2025年最新版】中小企業金融サポート機構を徹底評価|審査・手数料・口コミで信頼性を検証

【2025年最新版】中小企業金融サポート機構を徹底評価|審査・手数料・口コミで信頼性を検証

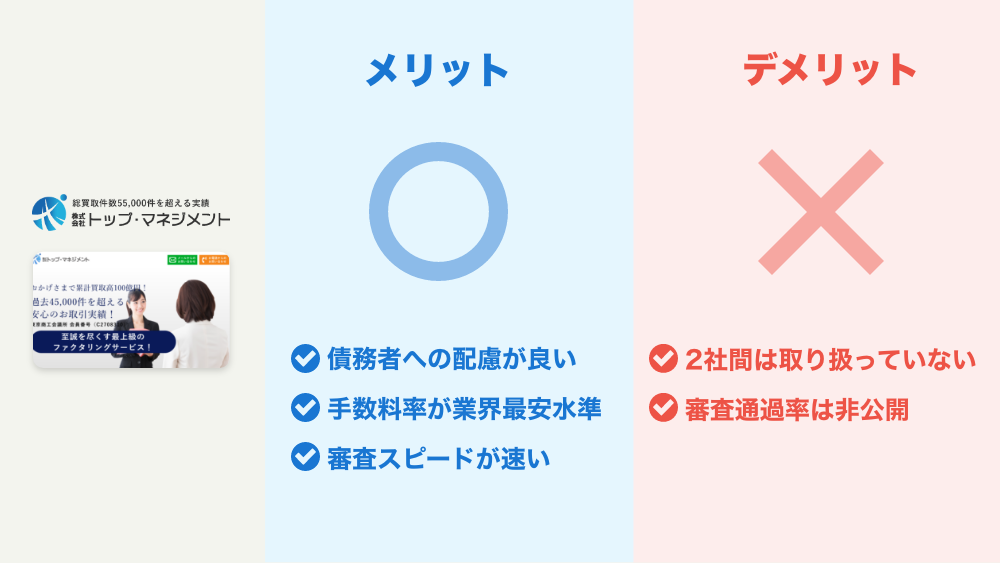

第8位:トップ・マネジメント

| 最短入金 | 即日入金 |

| 対象 | 法人 |

| 手数料 | 非公開 |

| 契約形態 | 2社間・3社間 |

- 支店・提携先が全国にあり地方在住でもオンラインで契約が完結するため、遠方の方にも利用しやすいと好評

トップ・マネジメント ![]() は、支店・提携先が全国にあり地方在住でもオンラインで契約が完結するため、地方在住でも利用できるファクタリング会社です。登記不要の2社間ファクタリングを中心に展開し、スピードと顧客サポートの手厚さが評価されています。

は、支店・提携先が全国にあり地方在住でもオンラインで契約が完結するため、地方在住でも利用できるファクタリング会社です。登記不要の2社間ファクタリングを中心に展開し、スピードと顧客サポートの手厚さが評価されています。

メリット

- 地方在住でも利用可能

- 即日入金に対応

- 2社間・3社間に対応可能

デメリット

- 2社間ファクタリングは取り扱っていない

- 審査通過率は非公開

- 手数料率は非公開

創業13年の実績!

第9位:えんナビ

| 最短入金 | 即日 |

| 対象 | 法人・個人事業主(フリーランス・個人名義では対応不可) |

| 手数料 | 提携先によって異なる(平均2%〜20%程度) |

| 契約形態 | 2社間 |

えんナビは自社で手数料を設定しているわけではなく、利用者の条件に応じて提携先ファクタリング会社を紹介する比較サービスです。そのため、手数料は申込後に紹介先の会社ごとに提示されます。目安としては2%〜20%程度の幅であることが多いとされています。

- 24時間365日受付。複数のファクタリング会社と提携する比較サービス。

- 条件に合う業者をLINEや電話でスピーディーに紹介してもらえる。

ファクタリング【えんナビ】は、自社でファクタリングを提供するのではなく、複数のファクタリング会社と提携している比較・仲介型のサービスです。

簡単なヒアリングをもとに、信頼性のあるファクタリング会社を複数提案してくれます。自分で1社1社に申し込む手間がなく、各社の手数料や条件を比較しやすいため、無駄な審査落ちを減らし、最適な業者を選びたい方に向いています。

メリット

- お客様満足度は93%以上

- 24時間365日スタッフが直接対応

- 手数料が業界最低水準

- ファクタリング業界の中でも問い合わせ数が多い

デメリット

- 審査通過率は非公開

- 即日入金の具体的な時間が分からない

24時間365日スタッフが直接対応

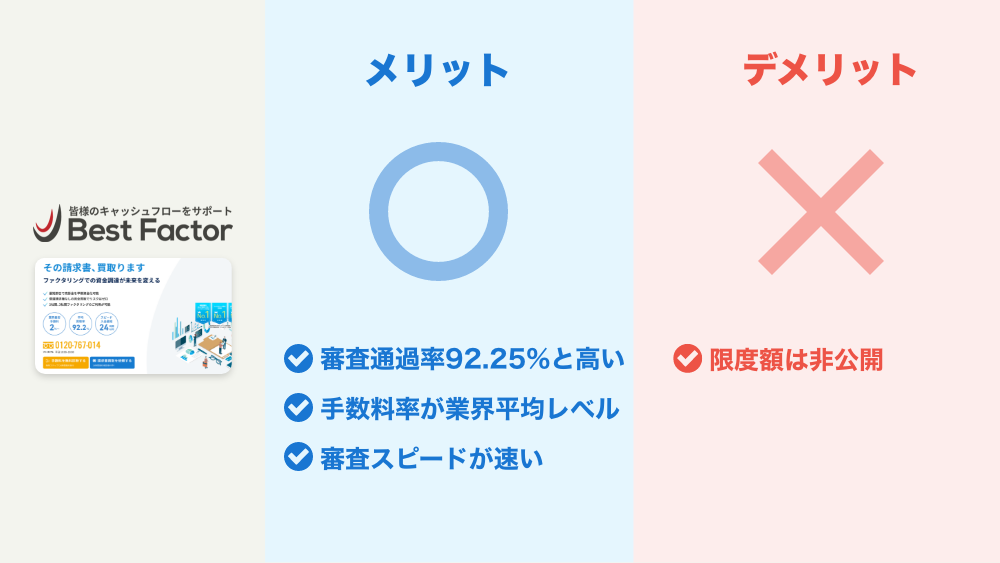

第10位:ベストファクター

| 最短入金 | 即日 |

| 対象 | 法人・個人事業主 |

| 手数料 | 1.5%〜20% |

| 契約形態 | 2社間 |

- 書類2点から最短即日対応。全国対応で、赤字や税金未納の相談実績も豊富。小規模事業者にも柔軟に対応。

ベストファクターは、実績豊富なスタッフが在籍し、利用者一人ひとりの状況に合わせた柔軟なプランを提示してくれる点が特徴。事前の問い合わせや見積もりで、手数料や契約条件をしっかり確認できるため、初めてファクタリングを利用する事業者にも安心感があります。

メリット

- 審査通過率が92.25%と高い

- 手数料率が業界平均レベル

- 審査スピードが速い

デメリット

- 限度額は非公開

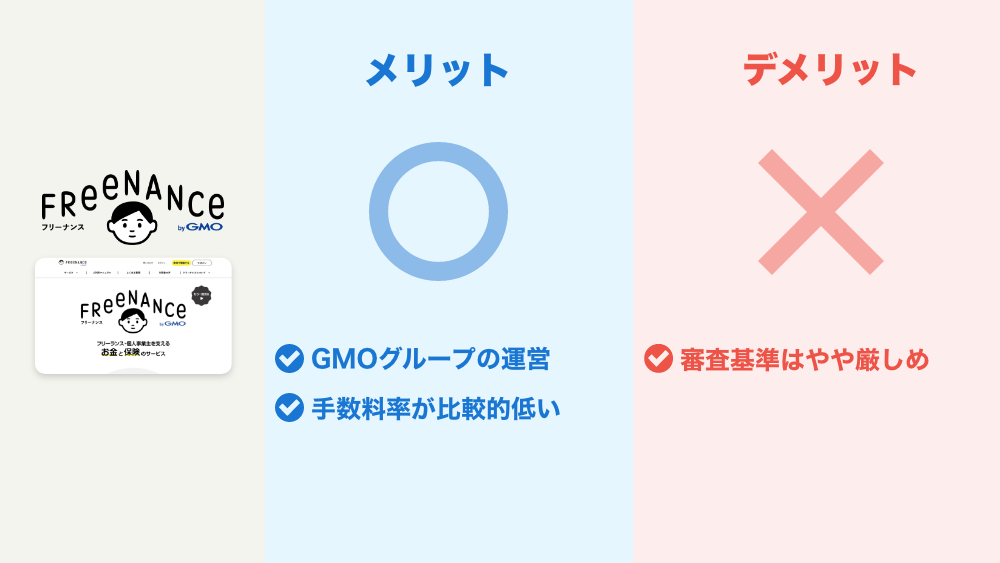

第11位:フリーナンス即日払い

| 最短入金 | 当日中(午前中申請で即日振込実績あり) |

| 対象 | フリーランス・個人事業主 |

| 手数料 | 3%~10% |

| 契約形態 | 2社間相当(請求書先払い) |

- 請求書を発行するだけで申請可能。GMOグループ運営の安心感。損害賠償保険付き。小口対応にも強い。

FREENANCEは、フリーランスの請求書を買い取る形式で、報酬の入金を早められるサービス。口座開設者向けの補償制度「フリーナンスあんしん補償」が用意されているなど、独立事業者を多角的にサポートしている点が特徴です。手数料率は一定ではないものの、利用しやすい水準に設定されています。

メリット

- フリーランス向け総合プラットフォームなので、様々なサービスと連携できる

- GMOグループの運営なので、安心感がある

- 手数料率が比較的低い

デメリット

- 審査基準はやや厳しめ

累計利用人数など7部門でNo.1を獲得!

※上記は各社の主な特徴・概要をまとめたもので、詳細条件や最新情報は必ず公式サイトをご確認ください。

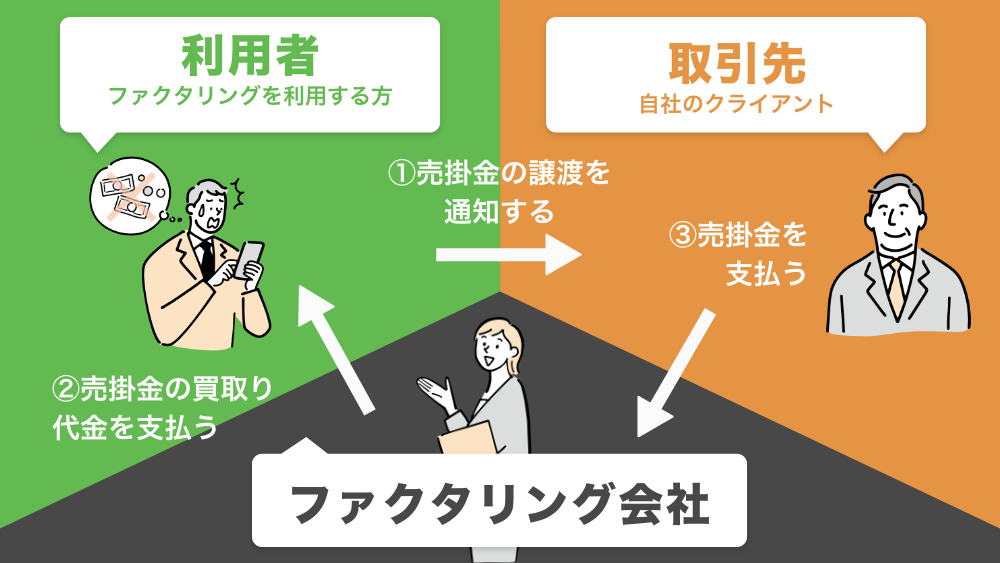

ファクタリングとは?即日現金化の仕組み

ファクタリングとは、企業や個人事業主が保有する「売掛金(請求書)」を、ファクタリング会社に譲渡(売却)することで、まだ入金されていない売上を先に現金化する資金調達手段です。

銀行融資のように信用審査に時間がかかったり、借入として信用情報に影響したりすることがなく、スピード重視・柔軟審査・担保不要という特徴があります。

特に「即日ファクタリング」と呼ばれるものは、申し込み〜審査〜契約〜入金までを最短当日中(早ければ2〜3時間以内)で完了できるサービスであり、急な資金ショートにも対応できる非常に心強い手段です。

創業直後や赤字決算でも、取引先の信用力が高ければ利用しやすい点で注目されています。

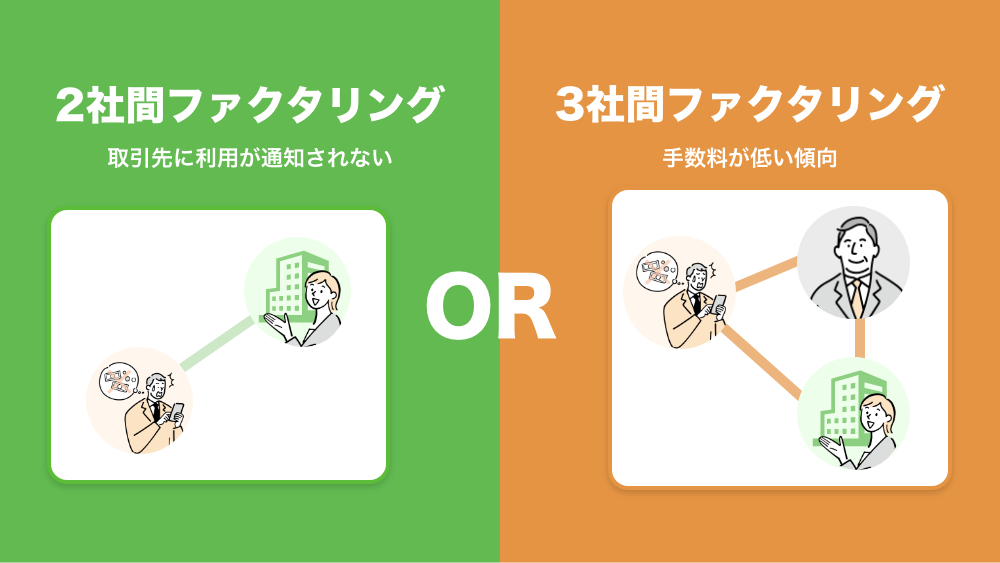

2社間と3社間の違い

ファクタリングには大きく分けて2社間ファクタリングと3社間ファクタリングがあります。ここでは両者の違いをまとめた比較表を見てみましょう。

| 区分 | 2社間ファクタリング | 3社間ファクタリング |

|---|---|---|

| 取引先への通知 | 不要 | 必要 |

| 入金スピード | 最短即日 | 数日以上かかる |

| 手数料 | やや高め | やや低め |

| 秘密性 | 高い (取引先にバレにくい) | 通知される |

即日で資金を調達したい場合は、取引先の関与を省ける「2社間ファクタリング」が基本です。

即日資金化に向いているのは「2社間ファクタリング」

- 手続きがシンプル

- 審査が速い

- 取引先に知られずに利用できる

- オンライン完結で即日入金しやすい

という理由から、「即日資金化」を狙うなら原則2社間ファクタリング一択と言っても過言ではありません。

もし「今すぐに資金が手元に必要」なのであれば、スピード重視の2社間ファクタリングが一般的。一方で「手数料を抑えたい」「取引先とも協力的な関係がある」という場合には3社間ファクタリングが向いています。

【2025年最新版】2社間と3社間ファクタリングの違いを徹底比較|メリット・手数料・使い分け

【2025年最新版】2社間と3社間ファクタリングの違いを徹底比較|メリット・手数料・使い分け

ファクタリングのメリット・デメリット

ファクタリングは非常に柔軟でスピーディーな資金調達方法として注目されていますが、当然ながらメリットだけでなく注意すべき点も存在します。ここでは、実際の利用前に押さえておくべきポイントとして、メリット・デメリットの両面から詳しく解説します。

メリット

最短即日で現金化が可能

ファクタリングの最大のメリットは、資金調達までのスピードにあります。売掛金(請求書)があれば、審査から入金まで最短2時間というケースもあり、突発的な支払いや急な資金需要にも柔軟に対応できます。特に、銀行融資のような煩雑な手続きや長期審査を待てない事業者にとっては、非常に心強い手段です。

赤字・創業間もない事業者でも利用できる

一般的な融資では、黒字決算や設立から一定の年数が経っていることが求められますが、ファクタリングは「売掛先の信用力」を重視するため、自社の業績が赤字だったり創業して間もない企業でも利用可能です。これは新規事業者やスタートアップにとって大きな利点となります。

借入ではないため信用情報に傷がつかない

ファクタリングは「債権の売却」による資金化であり、借入ではありません。そのため、CICやJICCなどの信用情報機関に取引が記録されることがなく、将来的な融資やリース契約に悪影響を与えるリスクがありません。融資枠を温存したまま資金を調達できる点も見逃せないポイントです。

担保や保証人が不要

銀行融資では不動産担保や第三者保証が求められることがありますが、ファクタリングでは基本的にそれらは必要ありません。売掛債権そのものが担保代わりとなるため、資産を持たない企業でも利用しやすく、スムーズに資金調達が行えます。

このように、スピード感と柔軟性、信用情報に依存しない点がファクタリングの強みといえます。

デメリット

手数料が1〜20%と高め

ファクタリングは借入ではない分、利息ではなく「手数料」が発生します。これは1〜20%とやや高めの設定になっており、資金調達額に対する実際の受取額は減ることになります。特に短期的な資金調達として何度も繰り返し利用すると、コスト負担が大きくなりやすいため、条件比較や交渉が非常に重要です。

売掛先の信用力が問われる

審査では「売掛先の企業が期日どおりに支払う見込みがあるか」が重視されます。そのため、売掛先が個人だったり、実績のない企業だったりする場合は、審査通過が難しいケースもあります。

悪徳業者に注意が必要

ファクタリングの仕組みを悪用して、法外な手数料を請求したり、給与債権(給料ファクタリング)など違法な契約をさせる業者も存在します。特に「即日融資」や「審査なし」など、極端に甘い条件をうたう業者は要注意です。利用前には運営会社の実績・登録番号・口コミなどを必ずチェックしましょう。

【2025年最新版】ファクタリングのリスクと回避策|危険業者の見分け方とは?

【2025年最新版】ファクタリングのリスクと回避策|危険業者の見分け方とは?

ファクタリングはあくまでも「つなぎ資金」や「キャッシュフローをスムーズにする」ための手段です。長期的な資金不足や構造的な赤字を抱えている場合は、ビジネスモデルの見直しや銀行融資の検討も並行して行いましょう。

ファクタリング利用時の注意点と失敗しない業者選びのコツ

ファクタリングは即日で資金調達できる便利な手段ですが、サービス内容や契約条件は会社ごとに異なります。間違った業者選びをしてしまうと、手数料が想定以上に高かったり、トラブルに巻き込まれるリスクもあります。

ここでは、ファクタリングを安心して活用するための注意点と、失敗しない業者選びのポイントを紹介します。

1.公式サイトに所在地・会社情報が明記されているか確認する

信頼できるファクタリング会社は、公式サイトに運営会社の商号・所在地・電話番号・設立年・代表者などの基本情報を明確に記載しています。逆に、これらが曖昧だったり、会社名すら明かしていない業者は避けるべきです。

実在する会社かどうかを確認するには、国税庁の法人番号公表サイトやGoogleマップで所在地を検索するのも有効です。

2.登録貸金業者ではないか(給与ファクタリングとの違い)

ファクタリングは原則、貸金業に該当しませんが、実態が「給与債権の買い取り(=給与ファクタリング)」であった場合は貸金業法違反となります。違法な給与ファクタリング業者は、金融庁登録なしで営業していることが多く、法外な手数料を取るケースも報告されています。

事業用の売掛金に限って取引する「法人・個人事業主向けファクタリング」かをしっかり見極めましょう。

3.手数料の計算方法が明記されているか

ファクタリング会社によっては、手数料率が不明瞭なまま契約に進めようとするところもあります。「◯%〜◯%」と幅がある場合も、何を基準に決まるのか(債権額、売掛先、契約回数など)を事前に説明してくれる業者を選ぶべきです。

契約前に必ず「見積もり」「契約書(手数料内訳)」を確認しましょう。

4.ノンリコース契約(償還請求権なし)か確認する

ファクタリングの大きなメリットは、「売掛先が倒産しても、返済義務が生じない」点にあります。ただしこれは、ノンリコース契約(償還請求権なし)の場合に限ります。

逆に「リコース契約」だった場合、回収不能となった売掛金を自社が負担しなければならず、想定外の損失が発生する可能性もあります。契約書のこの項目は特に要チェックです。

5. 契約書の読み合わせや質問への対応が丁寧かを確認する

契約に関する説明が不十分だったり、質問に対して曖昧な返答しかしない会社は要注意です。信頼できる業者は、メールや電話・チャット等で不明点を丁寧に説明し、契約書の内容も分かりやすく案内してくれます。

「急がせる」「今日中に契約しないと間に合わない」と過度に煽ってくる場合は一度立ち止まるべきです。

他の即日資金調達手段との比較

ファクタリングは即日で資金を確保できる優れた方法ですが、それ以外にも“即日”で使える資金調達手段は存在します。ここでは代表的な手段とファクタリングを比較し、どんな状況でどれを選ぶべきかを整理します。

| 資金調達手段 | 入金スピード | 審査の通りやすさ | 信用情報への影響 | コスト(手数料・金利) | 特徴 |

|---|---|---|---|---|---|

| ファクタリング | 売掛金の売却で資金化。即日性・柔軟性に強み | ||||

| ビジネスローン (ノンバンク) | 借入。返済義務あり。中〜長期資金向き | ||||

| カードローン | 小口。事業資金としてはやや不向き | ||||

| クレジットカード 現金化(非推奨) | 違法性・信用低下のリスク高。基本的に非推奨 | ||||

| 親族・知人 からの借入 | 信頼性依存。ビジネスとしての安定性は低い |

ビジネスローン(ノンバンク)

金利3〜18%程度で、即日融資に対応しているノンバンク系金融機関が増えています。手続きはオンライン完結が主流で、審査が柔軟な会社もありますが「借入扱い」であるため、信用情報に記録されます。将来的な銀行融資に影響が出る場合もあるため、慎重な利用が必要です。

- 借入枠に余裕があり、長期的な資金繰りに使いたい場合

【2025年最新版】ビジネスローンおすすめ15選|即日融資・無担保で選ぶ最適な資金調達法

【2025年最新版】ビジネスローンおすすめ15選|即日融資・無担保で選ぶ最適な資金調達法

カードローン(消費者金融・銀行)

個人向けのローンで、最短30分審査・即日借入可能なサービスもあります。使い勝手は良いですが、金利が高く(15〜18%前後)、事業資金としての利用はリスクが高いとされます。総量規制の対象外でも、利用履歴は残ります。

- 少額の緊急資金をとにかく早く借りたい人(ただし注意)

クレジットカード現金化(非推奨)

一部の業者が提供する「現金化サービス」ですが、実質的には違法に近く、カード会社の利用規約違反や信用情報の毀損につながる可能性があります。絶対におすすめできません。

- いません(資金調達の選択肢から除外すべき手段です)

親族・知人からの借入

信頼関係さえあれば即日で借りられることもあります。ただし、返済トラブルになった場合の人間関係の悪化は深刻です。金額の自由度も低く、継続的な資金調達には向きません。

- 一時的な少額資金が必要で、相手との信頼関係がある場合

よくある質問(FAQ)

Q1. ファクタリングは本当に即日で入金されますか?

A. はい。必要書類を午前中に提出し、審査がスムーズに進めば、最短2〜3時間で入金されるケースもあります。ただし、書類の不備や混雑状況により当日中に間に合わない場合もあるため、できるだけ早い時間に申し込みましょう。

Q2. 赤字決算でも利用できますか?

A. 可能です。ファクタリングでは、利用者自身の信用力ではなく「売掛先(取引先)の信用力」が審査の軸となるため、赤字決算でも売掛先が安定していれば資金化できるケースがあります。

Q3. 個人事業主でもファクタリングを利用できますか?

A. はい。個人事業主やフリーランス向けのファクタリングサービスも増えており、小口対応やスマホ完結型のサービスもあります。ただし、売掛先が法人であることが条件となる場合がほとんどです。

Q4. ファクタリングは借入ですか?信用情報に影響はありますか?

A. いいえ。ファクタリングは借入ではなく、「売掛金の売却」による資金調達です。そのため、CICやJICCなどの信用情報機関に記録されることはなく、銀行融資やカードローンなど他の金融商品の審査に影響することもありません。

Q5. 同時に複数社に申し込んでも大丈夫ですか?

A. 問題ありません。むしろ、複数社から見積もりを取ることで、条件や手数料を比較しやすくなります。スピードだけでなく、対応の丁寧さや明朗な説明なども比較して、信頼できる業者を選びましょう。

まとめ:ファクタリングを即日で活用し、資金繰りをスムーズに

本記事では、即日資金化が可能なファクタリングの仕組みや選び方、注意点、そしておすすめのサービスまでを幅広く解説しました。

売掛金という未回収の資産を活用し、借入に頼らず短時間で資金調達ができるファクタリングは、急な資金繰りの不安に対応する上で非常に有効な手段です。

特に、銀行融資では間に合わない場面や、赤字・創業直後といった審査が通りにくい状況でも利用できる点は大きなメリットといえます。

紹介したサービスはすべて、即日対応・柔軟審査・オンライン完結などに対応しており、さまざまなニーズに合わせて選ぶことが可能です。

おすすめ業者としては、オンライン完結・最短2時間の「QuQuMo(ククモ)」、手数料一律&最短10分入金「ペイトナーファクタリング」、土日対応「ラボル」、大手で安心の「ビートレーディング」などが挙げられます。

「急ぎで資金が必要」「できるだけ早く見積もりを取りたい」と感じたら、まずは気になるファクタリング会社に無料相談を申し込み、比較検討してみてください。最後までお読みいただき、ありがとうございました!

参考:ファクタリングおすすめ17社!手数料や買取可能金額ごとに比較!