この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

資金繰りに悩む事業者にとって、ファクタリングは頼もしい存在です。中でも「ペイトナーファクタリング」は、AI審査による高速入金という謳い文句で、資金繰りに悩む事業者、特に個人事業主やフリーランスから注目を集めています。

しかし、本当に信頼できるサービスなのか、利用前に不安や疑問を抱える方も多いのではないでしょうか。私の周りでもペイトナーを利用したことがあるという個人事業主は少なく、情報収集には苦労しました。

この記事では、実際に複数のファクタリング会社を比較検討してきた筆者自身の経験を踏まえ、ペイトナーファクタリングのサービス内容を徹底的に解剖します。

良い口コミだけでなく、ネガティブな口コミや審査落ちの可能性、他社との比較についても言及し、利用を検討する上で本当に役立つ情報を提供します。

この記事でわかること

- ペイトナーファクタリングのサービス概要と特徴

- 利用者の口コミ・評判(メリット・デメリット)

- 手数料、審査速度、必要書類などの詳細情報

- ペイトナーファクタリングがおすすめな人・おすすめできない人

- よくある質問

- 筆者による考察とアドバイス

この記事はで読むことができます。

| サービス名 | 審査時間 | 入金速度 | 手数料 | 契約形態 | 提出書類 |

|---|---|---|---|---|---|

【1位】 labol(ラボル) | 2者間 | ・本人確認書類 ・請求書 ・取引を示すエビデンス | |||

【2位】 ペイトナー ファクタリング | 2者間 | ・通帳のコピー(表紙付き、直近2か月分) ・売掛金に関する資料(請求書・契約書など) | |||

【3位】 ビートレーディング | 2者間、3者間 | ・通帳のコピー(表紙付き、直近2か月分) ・売掛金に関する資料(請求書・契約書など) |

ペイトナーファクタリングとは?

ペイトナーファクタリングは、ペイトナー株式会社が運営する2社間ファクタリングサービスです。AI審査によるスピーディーな入金と、10%固定の手数料が特徴です。

個人事業主やフリーランスなど、小規模事業者を中心に利用されています。取引先からの支払いを待たずに、すぐに現金を調達できるのが大きなメリットです。

他のファクタリング会社と比較しても、AI審査によるスピード感は大きな強みと言えます。

会社概要

| 会社名 | ペイトナー株式会社 |

| 設立 | 2017年 |

| 資本金 | 9,600万円 |

| 手数料率 | 10% |

| 審査通過率 | 非公開 |

| 審査スピード | 最短15分 |

| 資金化スピード | 最短10分 |

| 限度額 | 1,000万円 |

| 担保・保証人 | 不要 |

| 契約形態 | 2社間 |

| 融資対象 | 法人・個人事業主 |

| 対応債権 | 売掛債権 |

| 必要書類 | 本人確認書類、請求書、売掛金債権に関する書類など |

| 公式サイト | 公式HP |

フリーランス向け報酬即日払いサービス

ペイトナーファクタリングの特徴

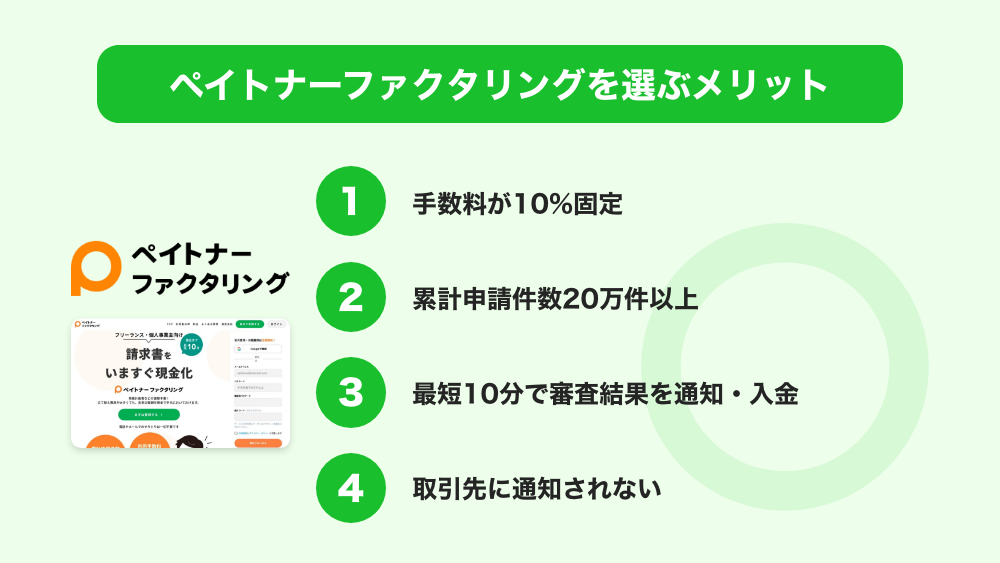

手数料が10%固定

手数料が固定されているため、資金計画が立てやすい点がメリットです。

ファクタリングサービスによっては手数料が変動する場合もありますが、ペイトナーファクタリングは常に10%なので、安心して利用できます。

固定手数料は、利用者にとって大きな安心材料となります。不透明な手数料体系は不安を招くため、この点はペイトナーの大きなメリットです。

累計申請件数20万件以上

多くの利用実績を持つ、信頼できるサービスです。

多くの事業者に選ばれている実績は、サービスの信頼性を裏付けています。

20万件以上の申請実績は、サービスの信頼性を示す重要な指標です。多くの利用者がいるということは、それだけサービスが支持されていると言えます。

最短10分で審査結果を通知・入金

迅速な審査と入金で、急な資金繰りにも対応できます。

営業時間内であれば、最短10分で資金調達が可能です。

最短10分というスピード感は、他社と比較しても大きなアドバンテージです。急な資金需要が発生した場合でも、迅速に対応できるため、事業の継続性を確保することができます。

取引先に通知されない(2社間ファクタリング専門)

取引先にファクタリングの利用を知られることなく、資金調達できます。

取引先に知られたくない場合でも安心して利用できます。

2社間ファクタリングは、取引先に知られずに資金調達できるというメリットがある反面、手数料が高くなる傾向があります。

2社間ファクタリングは、取引先に知られずに資金調達できるため、取引先との関係性を維持したい事業者にとって最適な選択肢です。

だたし、ペイトナーファクタリングは2社間ファクタリング専門であるため、手数料と利便性のバランスを慎重に検討する必要があります。

少額ファクタリングに特化

初回利用時は25万円、2回目以降も100万円までという利用限度額は、少額の資金調達には適しています。

事業規模の拡大に伴い、資金需要が増えた場合には対応できない可能性があります。

将来的な資金調達ニーズも考慮に入れて、ファクタリング会社を選ぶことが重要です。

【2025年最新版】少額ファクタリングおすすめ6選|1万円から始める即日資金調達ガイド

【2025年最新版】少額ファクタリングおすすめ6選|1万円から始める即日資金調達ガイド

ペイトナーファクタリングの口コミ・評判

口コミは、実際にサービスを利用した人の生の声を知る上で貴重な情報源となります。

ただし、口コミは主観的な意見であるため、鵜呑みにせず、参考程度に留めておくことが重要です。

ポジティブな口コミ

ペイトナーファクタリングの良い評判は下記の通りです。

- 少額でも手数料が安くて助かった

- レスポンスが速く安心できる

- 比較的少ない資料で申し込める

少額でも手数料が安くて助かった

個人事業主として、売掛金の回収に苦労していました。銀行からの融資はなかなか受けられないし、他のファクタリング会社は手数料が高すぎたり、審査が厳しすぎたりして、利用できるものがありませんでした。このサービスは、未回収の売り上げを売却することで、すぐに資金を調達できるというものです。少額でも手数料が安く、審査も最短10分で完了するというので、試しに申し込んでみました。すると、本当にすぐに審査が通り、その日のうちに売り上げの90%が口座に振り込まれました。

10%固定の手数料は、2社間ファクタリングの中でも比較的低い水準です。他社のファクタリングサービスと比較検討した結果、ペイトナーの手数料が魅力的だったという口コミが多く見られます。

レスポンスが速く安心できる

私は、自分の事業のために資金が必要になり、初めてファクタリングサービスを利用することにしました。インターネットで色々と調べたところ、ペイトナーさんが手数料が安くて評判が良いと知り、申し込みをしました。すると、すぐに担当者の方から連絡があり、丁寧にサービスの内容や手続きの流れを説明してくれました。担当者の方は、書類の提出や審査の進捗など、常に連絡をくれて、迅速に対応してくれました。申し込みから入金まで、わずか数日で済みました。他社と比べても、ペイトナーさんはスピード感があります。

申込後の担当者の迅速なレスポンスは、利用者にとって安心感につながる重要な要素です。ペイトナーは、この点において高い評価を得ています。

比較的少ない資料で申し込める

ペイトナーは良くも悪くも10%の手数料だけで利用でき、平日であれば請求書を提出しスグに振り込みがされます。体感で2~3時間といった所です。初回利用時は青色申告書や決算証明、取引先の契約書など他と比べたら比較的少ない資料で登録ができます。土日祝日は安になので利用できませんが比較的使いやすい所です。やはり大手と比べて手数料が多少高いと感じますが実際は金額に応じて少額の場合は恐らく何処も大差ないように感じます。

必要書類の少なさは、時間のない事業者にとって大きなメリットです。

ネガティブな口コミ

ペイトナーファクタリングの悪い評判は下記の通りです。

- 買取金額の制限は25万円まで

- 理由の分からない判断で申請却下された

買取金額の制限は25万円まで

ペイトナーファクタリングの初回利用では、請求書の現金化は25万円までに制限されています。私の場合、40万円の請求書のうち、25万円分のみを現金化することができました。そのため、25万円を超える資金調達をすぐに必要とする事業者には、ペイトナーファクタリングは不向きかもしれません。他社サービスとの比較検討をおすすめします。

引用元:タチアゲ独自調査

初回25万円、その後も100万円までと、上限が低い点がデメリットとして挙げられます。買取金額の制限は、大口の資金調達を希望する事業者にとってはデメリットとなります。

理由の分からない判断で申請却下された

最近広告の多いいペイトナーのファクタリング。個人事業主でも立替や手元資金を今のうちに揃えられるという事で、

実際何かと売掛取引が多かった為利用してみた。

◎良いと思う点

WEBだけで完結ができる。

審査から振込までの処理がとても早い。

◎気になった点

手数料が10%と割高。

理由の分からない判断で申請却下される。(少額でも)

利用したい時・困った時に利用できない。(取引先を評価されている)

利用できる金額の残金枠があっても利用できない事が多い。

結果、高額の請求書であっても融通がとても通しにくく

思った安心は得られないファクタリング会社でした。

ファクタリングを検討されている方の参考までに。。

ペイトナーファクタリングに限った話ではありませんが、審査落ちの理由が明確でない点の指摘がありました。審査が比較的ゆるいサービスは下記でも解説しています。

【2025年最新版】審査が甘いファクタリング業者7選|資金繰りを即改善できるサービス比較

【2025年最新版】審査が甘いファクタリング業者7選|資金繰りを即改善できるサービス比較

手数料、審査速度、必要書類

手数料:一律10%に設定

手数料は一律10%に設定されています。これは、計算がしやすいというメリットはありますが、他のファクタリング会社と比較すると高めです。特に、高額のファクタリングを利用する場合は、手数料負担が大きくなるため注意が必要です。

審査速度:最短10分

最短10分という入金スピードは魅力的ですが、これはあくまで最短の場合です。実際の審査時間は、審査状況や必要書類の提出状況によって大きく変動します。

必要書類:3種類の書類が必要

- 本人確認書類

- 請求書

- 直近3ヶ月分の入出金明細

必要書類は比較的少なめですが、入出金明細が必要となる点は注意が必要です。

入出金明細は、資金の流れを把握するために必要な書類ですが、個人情報が含まれているため、提出には抵抗を感じる人もいるかもしれません。

【2025年最新版】必要書類が少ないファクタリング業者6選|即日資金化できる選び方

【2025年最新版】必要書類が少ないファクタリング業者6選|即日資金化できる選び方

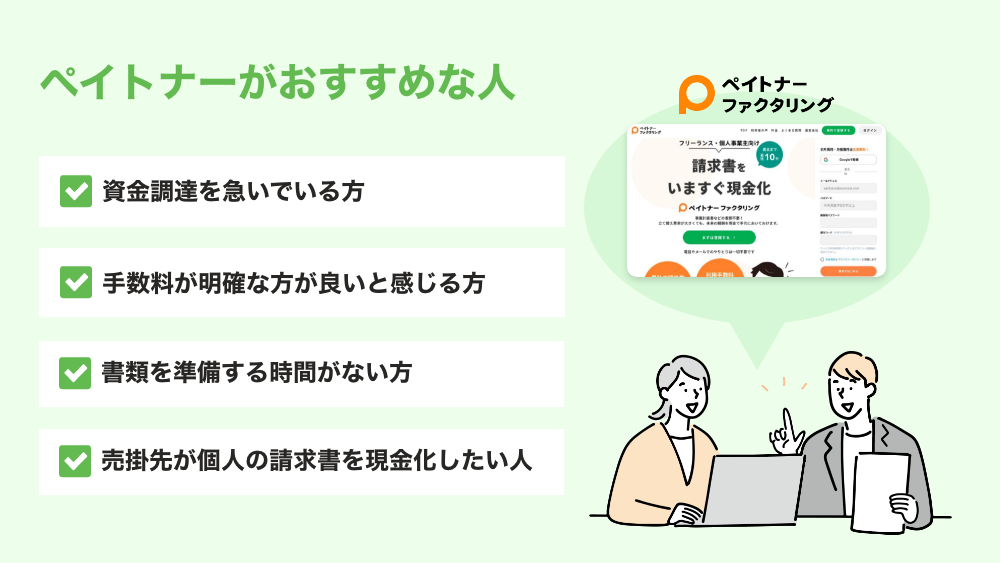

ペイトナーファクタリングがおすすめな人

資金調達を急いでいる方

迅速な資金調達を希望する方におすすめです。少額の資金を迅速に調達したい個人事業主やフリーランスにとって、ペイトナーファクタリングは検討する価値のある選択肢と言えます。

特に、急ぎの資金が必要な場合、ペイトナーのスピード感は大きなメリットとなります。

手数料が明確な方が良いと感じる方

固定手数料なので、安心して利用できます。

手数料体系がシンプルなため、安心して利用できます。

書類を準備する時間がない方

必要書類が少ないため、多忙な方でも利用しやすいです。

必要な書類が最小限で済むため、手軽に利用できます。

売掛先が個人の請求書を現金化したい人

売掛先が個人の請求書を現金化できるファクタリング会社は限られています。

ペイトナーファクタリングは、個人間取引にも対応しているため、売掛先が個人の場合でも利用可能です。

フリーランス向け報酬即日払いサービス

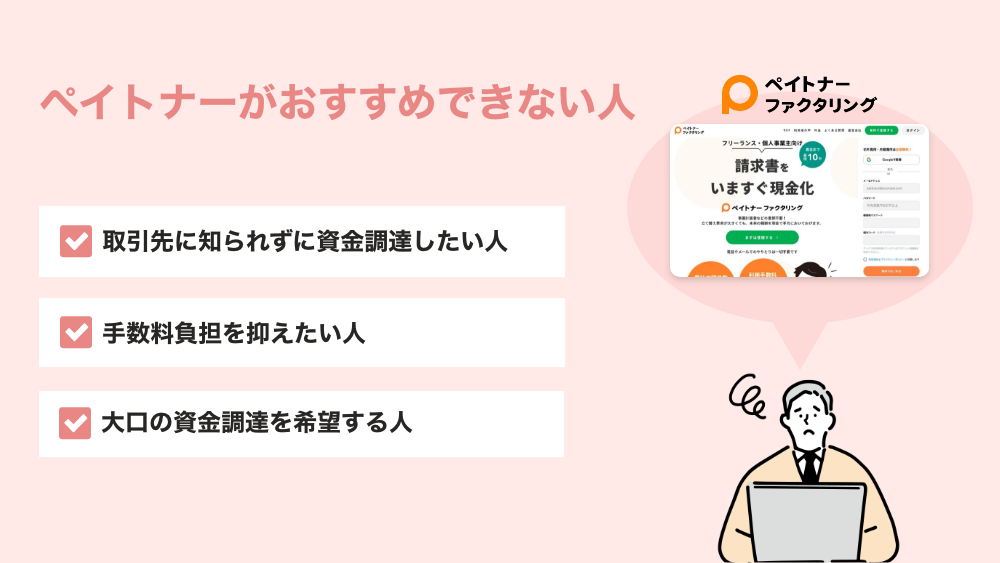

ペイトナーファクタリングがおすすめできない人

取引先にファクタリング利用を知られたくない人

ペイトナーファクタリングは2社間ファクタリングのみの対応であるため、取引先にファクタリング利用を知られたくない場合は、3社間ファクタリングに対応している他のファクタリング会社を検討する必要があります。

手数料負担を抑えたい人

手数料が一律10%であるため、手数料負担を抑えたい場合は、より手数料率の低いファクタリング会社を検討する方が良いでしょう。

大口の資金調達を希望する人

ペイトナーファクタリングは少額ファクタリングに特化しており、利用限度額が低いため、大口の資金調達には不向きです。

ペイトナーファクタリングを利用する手順

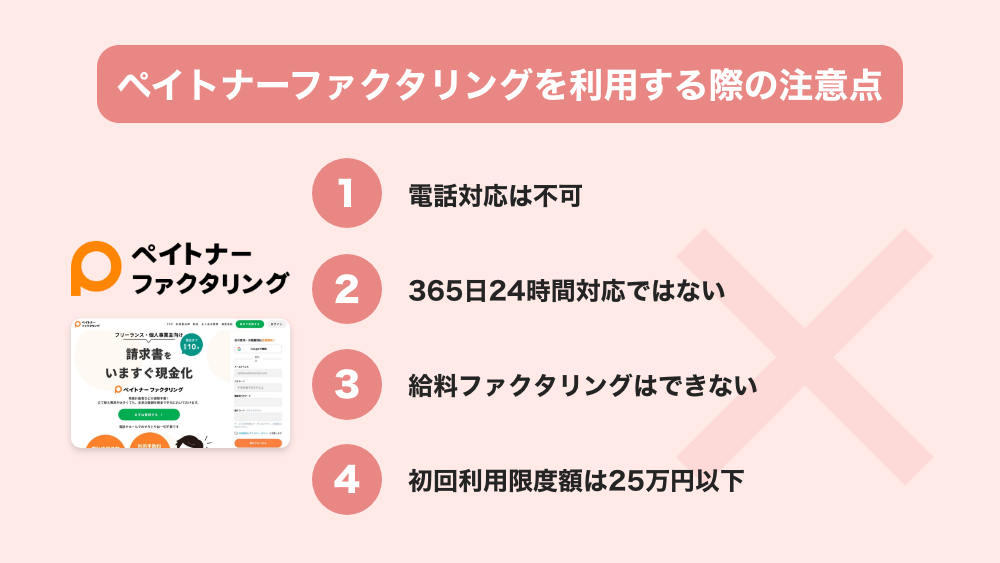

ペイトナーファクタリングを利用する際の注意点

電話対応は不可

すべての対応はオンラインで行われます。

365日24時間対応ではない

審査は平日の営業時間内に行われます。

給料ファクタリングはできない

給与債権のファクタリングは行っていません。

初回利用限度額は25万円以下

初回利用時は、25万円以下の資金調達となります。

まとめ:ペイトナーファクタリングは信頼できる?

ペイトナーファクタリングは、スピード、手軽さ、安心感を兼ね備えたファクタリングサービスです。特に、少額・短期の資金調達を希望する個人事業主やフリーランスにおすすめです。

利用前に注意点を確認し、自身のニーズに合致するかどうかを判断しましょう。

フリーランス向け報酬即日払いサービス

起業のプロに相談しませんか?

「起業準備、何から手をつければいいかわからない」「ビジネスプランに自信がない」「資金調達が不安」…そんな悩みを抱えていませんか?「タチアゲ起業コーディネート」なら、創業手続きから融資・補助金申請を含む資金調達のアドバイスまで、起業準備をトータルでサポートいたします。

- 専門家が伴走するので、初めての起業でも安心

- 創業計画書の作成支援や公庫融資のサポートで、長期的な資金確保をサポート

株式会社タチアゲの「起業コーディネーター」サービスでは、経験豊富な専門家があなたの起業を徹底サポート!ビジネスプランの作成、資金調達の相談、法人設立の手続きなど、あらゆる段階で的確なアドバイスを提供します。

あなたの夢をカタチにするために、まずは無料相談から始めてみませんか?

お問い合わせ・詳細はこちら