この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

「ファクタリングってよく聞くけど、実際どんなサービスなの?」「簡単に言うと何?」「メリット・デメリットは?」など、ファクタリングについて詳しく知りたいと考えている方もいるのではないでしょうか。

ファクタリングは、売掛金を早期に現金化できる資金調達方法として、近年注目を集めています。しかし、その仕組みやメリット・デメリットを正しく理解していないと、適切な利用が難しく、思わぬトラブルに巻き込まれる可能性も。

そこで本記事では、ファクタリングについて、図解を交えながら分かりやすく解説します。

2社間ファクタリングと3社間ファクタリングの違い、手数料の相場、必要な書類、利用の流れ、そしてファクタリング会社を選ぶ際の注意点まで、網羅的に解説しますので、ぜひ最後まで読んで、ファクタリングを正しく理解しましょう。

この記事はで読むことができます。

ファクタリングとは?簡単に言うと売掛金を現金化すること

ファクタリングとは、企業が保有する「売掛債権」(取引先から代金を受け取る権利)をファクタリング会社に売却することで、資金を調達する方法です。通常、取引先からの入金までには一定の期間(30日~60日など)を要しますが、ファクタリングを利用すれば、最短即日で資金化できます。

これは、資金繰りに悩む中小企業やフリーランスにとって非常に便利な資金調達方法です。特に、売掛金の回収を待たずに資金を調達したい場合や、融資を受けるのが難しい場合に有効な手段となります。

ファクタリングは、売掛債権を買い取ってもらうことで資金調達を行うため、借入金とは異なり、負債計上されません。このため、会社の財務状況に影響を与えにくいというメリットもあります。

ファクタリングの仕組み【図解で解説】

ファクタリングには、主に「2社間ファクタリング」と「3社間ファクタリング」の2種類があります。それぞれの仕組みを図解で詳しく見ていきましょう。

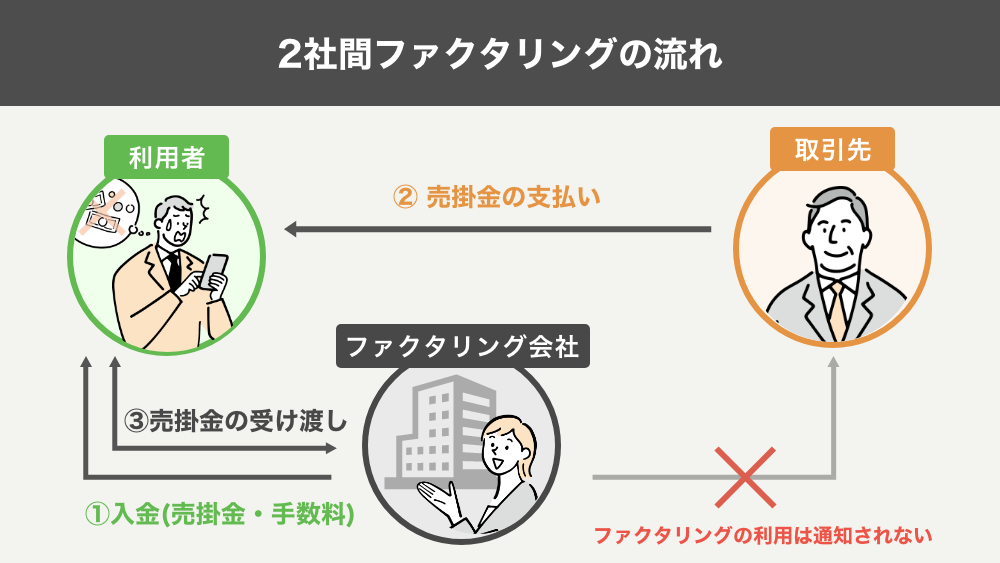

2社間ファクタリング

2社間ファクタリングは、あなたの会社とファクタリング会社の2社間で取引が完結します。

売掛先にファクタリング利用を知らせる必要がないため、取引先に与える影響を最小限に抑えられます。

メリット

- 売掛先に知られずに資金調達できる。

- 手続きが比較的シンプル。

デメリット

- ファクタリング会社のリスクが高いため、手数料率が3社間ファクタリングより高くなる傾向がある。

- あなたの会社が商品・サービスを提供

- 請求書を取引先に発行する

- ファクタリング会社へ売掛債権を売却

- ファクタリング会社から資金を受け取る

- 支払期日に売掛先があなたの会社に支払い

- あなたの会社がファクタリング会社へ債権額と手数料を支払う

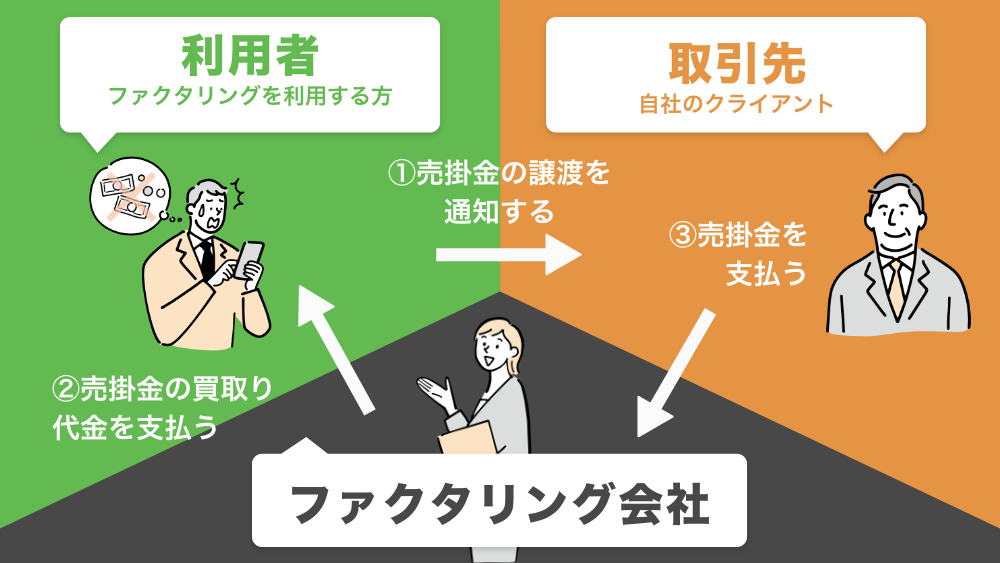

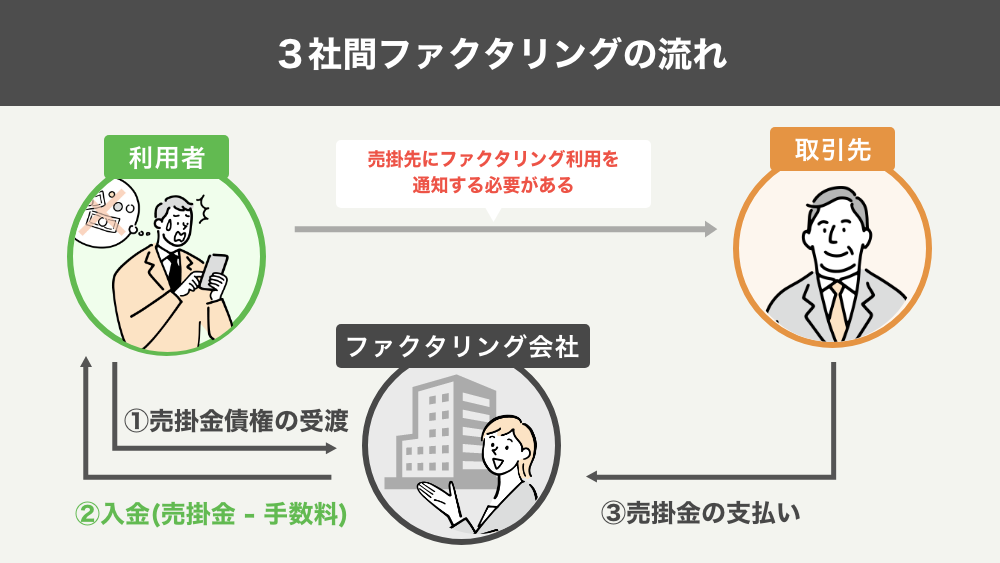

3社間ファクタリング

3社間ファクタリングは、あなたの会社、ファクタリング会社、そして売掛先の3社間で取引が行われます。

売掛先にファクタリング利用を通知する必要があります。

メリット

- ファクタリング会社のリスクが低いため、手数料率が2社間ファクタリングより低くなる傾向がある。

デメリット

- 売掛先にファクタリング利用を知られる。手続きが2社間ファクタリングより複雑になる場合もある。

- あなたの会社が商品・サービスを提供

- 請求書発行

- ファクタリング会社へ売掛債権を売却

- 売掛先に債権譲渡通知

- ファクタリング会社から資金を受け取る

- 支払期日に売掛先がファクタリング会社に直接支払い

ファクタリングのメリット

ファクタリングのメリットは以下4つがあります。

- 資金調達スピードが速い

- 審査基準が柔軟

- 担保・保証人が不要

- 信用情報に影響を与えない

それぞれ詳しく解説します。

資金調達スピードが速い

ファクタリングは、融資などの他の資金調達方法と比較して、資金調達スピードが速い点が大きなメリットです。最短即日で資金調達が可能なので、急な資金繰り悪化時にも迅速に対応できます。これは、事業を継続していく上で大きな安心感に繋がります。

即日ファクタリングでおすすめのサービスを下記でまとめました。

特に“即日対応”を重視する方は、【2025年最新版】即日資金化OKのファクタリング会社おすすめ11選〜最短入金スピード&手数料比較で選ぶ! も合わせてご覧ください。

【2025年最新版】即日資金化OKのファクタリング会社おすすめ11選〜最短入金スピード&手数料比較で選ぶ!

【2025年最新版】即日資金化OKのファクタリング会社おすすめ11選〜最短入金スピード&手数料比較で選ぶ!

審査基準が柔軟

銀行融資などは、企業の財務状況や信用情報が厳しく審査されます。一方、ファクタリングの審査は、売掛債権の質を重視するため、利用企業の財務状況はあまり重視されない傾向があります。

そのため、赤字決算や債務超過の企業でも利用できる場合があります。

下記記事で審査が通りやすい業者を紹介しています。参考にして下さい。

【2025年最新版】審査が甘いファクタリング業者7選|資金繰りを即改善できるサービス比較

担保・保証人が不要

売掛債権を担保とするため、原則として担保や保証人は不要です。そのため、個人事業主や中小企業など、担保や保証人を用意するのが難しい場合でも、比較的容易に資金調達できます。

信用情報に影響を与えない

ファクタリングは借入ではないため、信用情報に影響を与えません。そのため、将来、融資を受ける際に不利になる心配もありません。これは、企業の信用力を維持する上で重要なポイントです。

ファクタリングのデメリット

メリットが多いファクタリングですが、デメリットもあります。

- 手数料がかかる

- 資金調達額が売掛金までに制限される

- 取引先に知られる場合がある

手数料がかかる

ファクタリングは、融資と比較して手数料が高い傾向があります。手数料率は、売掛債権の金額やリスクに応じて変動するため、事前に複数のファクタリング会社から見積もりを取り、比較検討することが重要です。

資金調達額が売掛金までに制限される

ファクタリングで調達できる金額は、売掛債権の額面金額までです。売掛金以上の資金調達を希望する場合は、ファクタリング以外の資金調達方法を検討する、またはファクタリングと他の資金調達方法を組み合わせるなどの工夫が必要になります。

取引先に知られる場合がある

3社間ファクタリングの場合、取引先にファクタリング利用を知られる可能性があります。取引先によっては、ファクタリングの利用を好ましく思わない場合もあるため、事前に確認・相談することが重要です。

また、2社間ファクタリングの場合でも、債権譲渡登記を行う際に取引先に知られる可能性があるため、注意が必要です。

ファクタリング手数料の目安

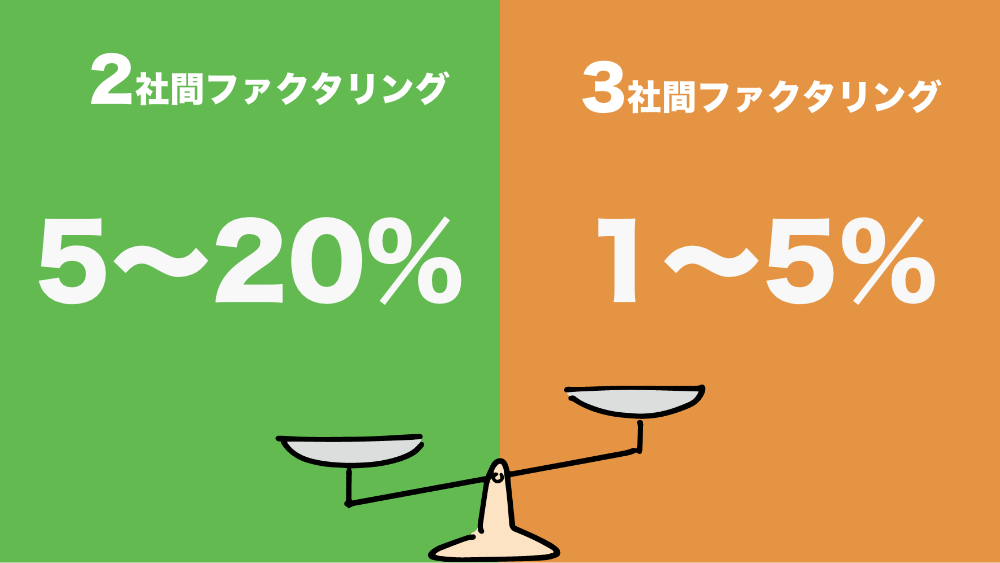

ファクタリング手数料は、ファクタリング会社や契約形態、売掛債権の金額などによって大きく変動するため、事前に相場観を掴んでおくことが重要です。

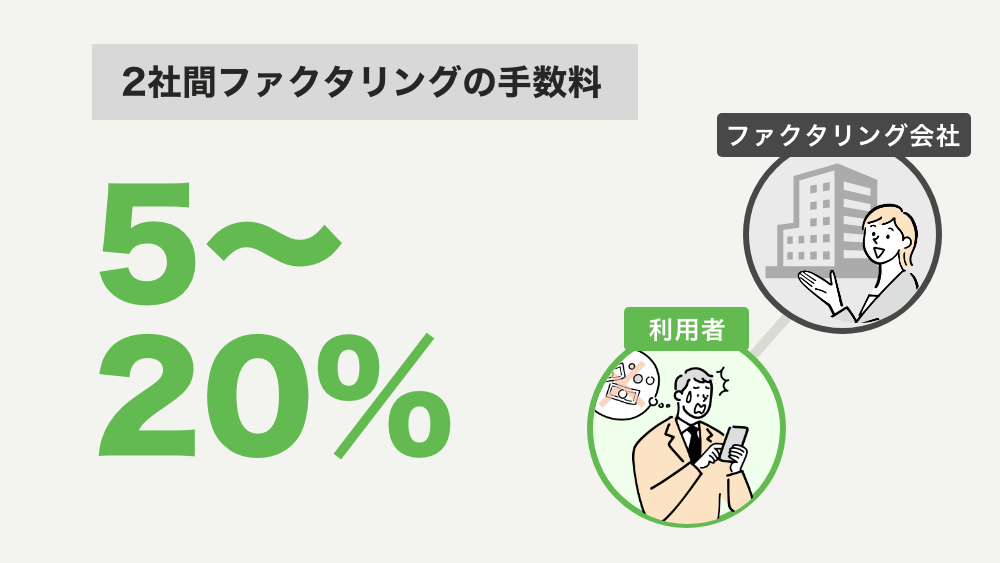

1. 2社間ファクタリング

2社間ファクタリングの手数料相場は、一般的に5%~20%程度です。売掛債権の金額が少額な場合や、売掛先の信用力が低い場合は、手数料率が高くなる傾向があります。

また、2社間ファクタリングはファクタリング会社にとってリスクが高いため、手数料率が3社間ファクタリングよりも高くなる傾向があります。

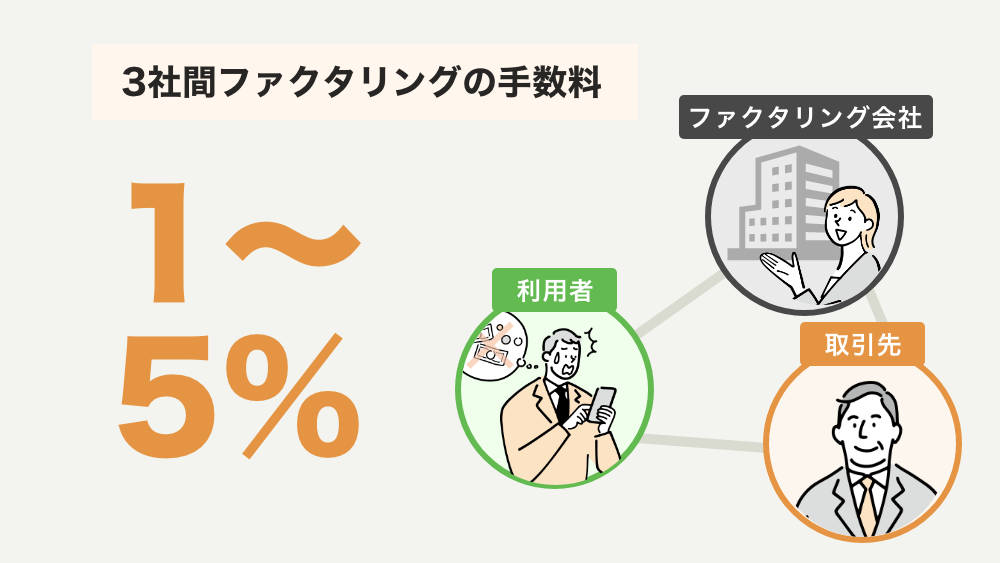

2. 3社間ファクタリング

3社間ファクタリングの手数料相場は、一般的に1%~5%程度です。売掛債権の金額が高額な場合や、売掛先の信用力が高い場合は、手数料率が低くなる傾向があります。

3社間ファクタリングは、ファクタリング会社にとってリスクが低いため、手数料率が2社間ファクタリングよりも低くなる傾向があります。

手数料率はファクタリング会社によって大きく異なるため、複数のファクタリング会社に見積もりを依頼し、比較検討することが重要です。

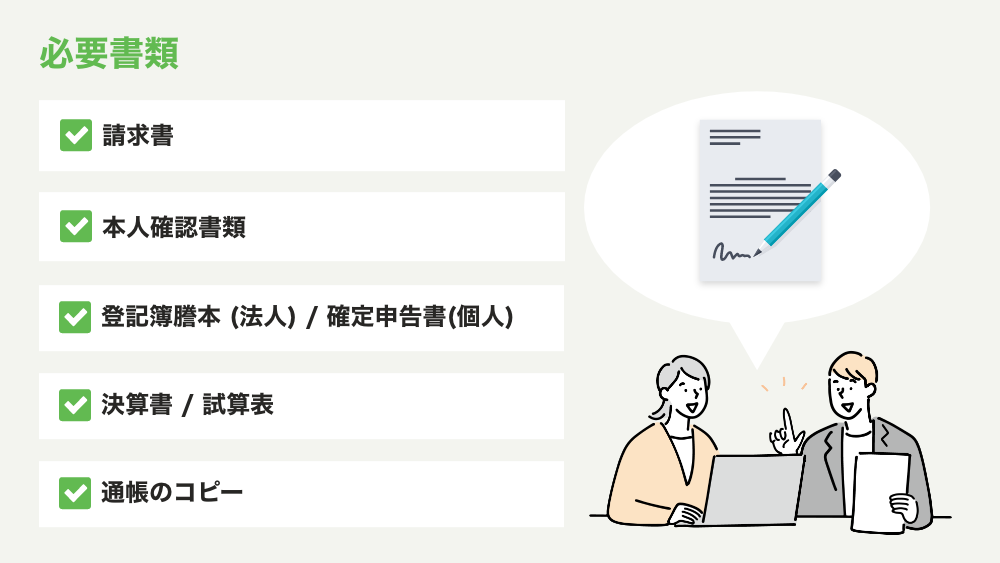

ファクタリングに必要な書類

ファクタリング審査に必要な書類は、ファクタリング会社や契約形態によって異なります。主な書類と、それぞれの書類でファクタリング会社が確認するポイントは以下の通りです。

1. 請求書

売掛債権の金額や内容が記載された請求書は必須です。請求書の内容が明確で、売掛先情報が正確に記載されているか、支払期日や金額、請求内容が具体的に記載されているかなどがチェックされます。

2. 本人確認書類

運転免許証、パスポート、マイナンバーカードなど、公的な身分証明書が必要です。身分証明書は、申込者が実在の人物であり、なりすましではないことを確認するために必要です。

3. 登記簿謄本(法人)/確定申告書(個人事業主)

登記簿謄本は法人の場合、確定申告書は個人事業主の場合に必要です。これらの書類は、会社の設立日や事業内容、財務状況などを確認するために使用されます。

4. 決算書/試算表

会社の財務状況をより詳細に確認するために、決算書または試算表の提出を求められる場合があります。これらの書類から、会社の収益性や安定性などが判断されます。

5. 通帳のコピー

直近数ヶ月分の入出金明細が確認できる通帳のコピーが必要です。売掛先との取引実績や、会社の資金の流れを確認するために使用されます。

ファクタリングの利用の流れ

ファクタリングの利用の流れは以下のとおりです。

まずは、ファクタリング会社に相談・申し込みを行いましょう。Webサイトや電話で問い合わせることが可能です。相談・申し込みは無料で行えることが一般的です。

ファクタリング会社から指示された必要書類を提出します。郵送、FAX、メール、オンラインなど、提出方法は会社によって異なります。

必要書類が少ない会社を選ぶ方法も有効です。下記記事でまとめています。

ファクタリング会社が審査を行います。審査基準や審査期間は会社によって異なります。

審査に通れば、ファクタリング会社と契約を締結します。契約内容をよく確認し、納得した上で契約を結びましょう。

契約締結後、売掛債権が現金化され、指定の口座に資金が振り込まれます。資金化スピードは、ファクタリング会社や契約内容によって異なります。

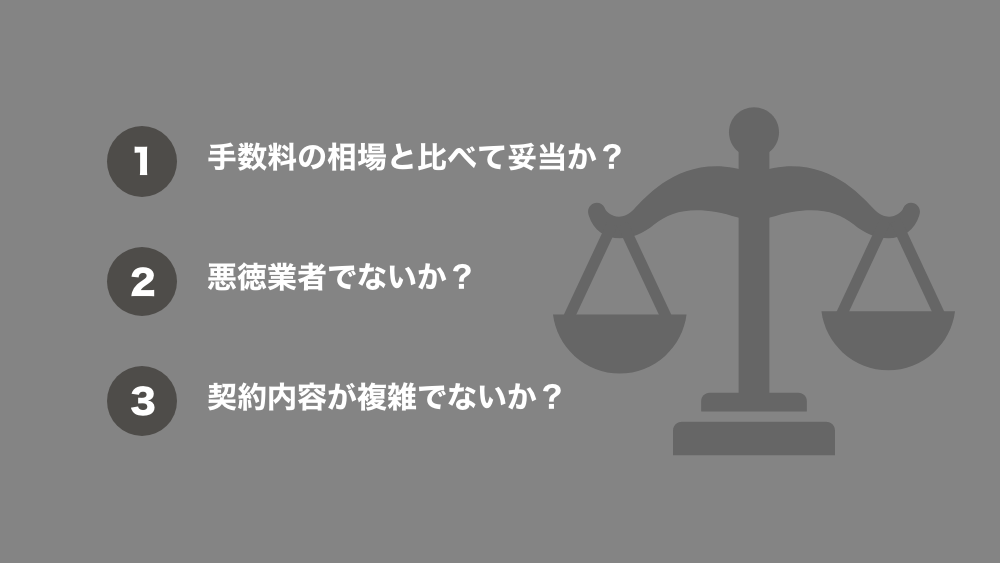

ファクタリング会社を選ぶ際の注意点

安全にファクタリングを利用するために、信頼できるファクタリング会社を選ぶことが重要です。悪質な業者に騙されないよう、以下の点に注意しましょう。

1. 手数料の妥当性

手数料率が相場と比べて極端に高いか安いかを確認しましょう。高すぎても安すぎても、悪質業者の可能性があるため注意が必要です。

2. 悪徳業者に注意

会社の所在地や連絡先が不明瞭な会社、高圧的な勧誘をしてくる会社、契約内容を曖昧にする会社は避けましょう。不審な点を感じたら、契約をせずに、他の会社を検討しましょう。

【2025年最新版】ファクタリングのリスクと回避策|危険業者の見分け方とは?

3. 契約内容の確認

契約前に契約内容をしっかりと確認し、不明な点があれば質問しましょう。契約内容が複雑で理解できない場合は、専門家に相談するのも良いでしょう。

ファクタリングと他の資金調達方法との違い

ファクタリングは、融資や増資、手形割引とは異なる資金調達方法です。それぞれの違いを理解しておくことは、最適な資金調達方法を選択するために重要です。

1. 融資

金融機関からお金を借りる方法です。返済義務があり、金利が発生します。担保や保証人を求められる場合もあります。

【2025年最新版】ファクタリングと融資を徹底比較|資金調達の最適な選び方とは?

2. 増資

株式を発行して資金を調達する方法です。株主が増えるため、経営権が希薄化するというデメリットも。

3. 手形割引

満期前の手形を現金化するサービスです。割引手数料が発生します。手形が不渡りになった場合は、手形割引業者に迷惑をかけることになります。

その他の資金調達方法をもっと詳しく理解したい方は下記記事で解説しています。

【2025年最新版】起業時におすすめの資金調達法3選|メリット・デメリットをわかりやすく解説

まとめ

ファクタリングは、売掛金を早く現金化できる心強い資金調達手段です。借入ではないため信用情報への影響が少なく、最短即日で資金を得られるスピード感が大きな魅力です。赤字や税金未納などで銀行融資が難しい場合でも利用しやすく、資金繰りの改善や急な支払いへの対応に役立ちます。

ただし、手数料や契約条件は業者によって差があるため、事前の比較と信頼できる会社選びが欠かせません。仕組みや種類を正しく理解し、自社の状況に合った方法を選ぶことで、ファクタリングは事業を前進させる大きな武器になります。

今の資金繰りを改善し、次の一手を打つための選択肢として、前向きに検討してみてください。