この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

起業を考えている、あるいは起業したばかりの方にとって、税理士の存在は非常に重要です。税務の知識が不足していると、思わぬトラブルや損失を招く可能性があります。特に、起業直後はビジネスの基盤を整えるために多くの時間と労力が必要です。そのため、税務処理や会計業務をプロに任せることで、経営に集中できる環境を整えることができます。また、税理士は税務申告だけでなく、経営アドバイスや資金調達のサポートも行ってくれるため、ビジネスの成長を加速させる重要なパートナーとなります。この記事では、起業後すぐに税理士をつけるべき理由とその最適なタイミングについて詳しく解説します。

起業時に税理士を雇う目的とは?

起業時に「税理士」を雇う目的は多岐にわたります。まず、税務申告や「会計処理」の専門知識を持つ税理士は、法令遵守を確実に行うための重要なパートナーです。これにより、税務リスクを最小限に抑えることができます。

また、税理士は「経営計画」の策定や資金繰りのアドバイスも行い、事業の安定した成長をサポートします。

さらに、税理士の存在は金融機関との信頼関係を築く上でも有利に働きます。特に「融資」を受ける際には、税理士の作成した財務諸表が信頼性の高い資料として評価されます。

こうした理由から、起業時に税理士を雇うことは、経営の安定と成長を目指すための賢明な選択と言えるでしょう。

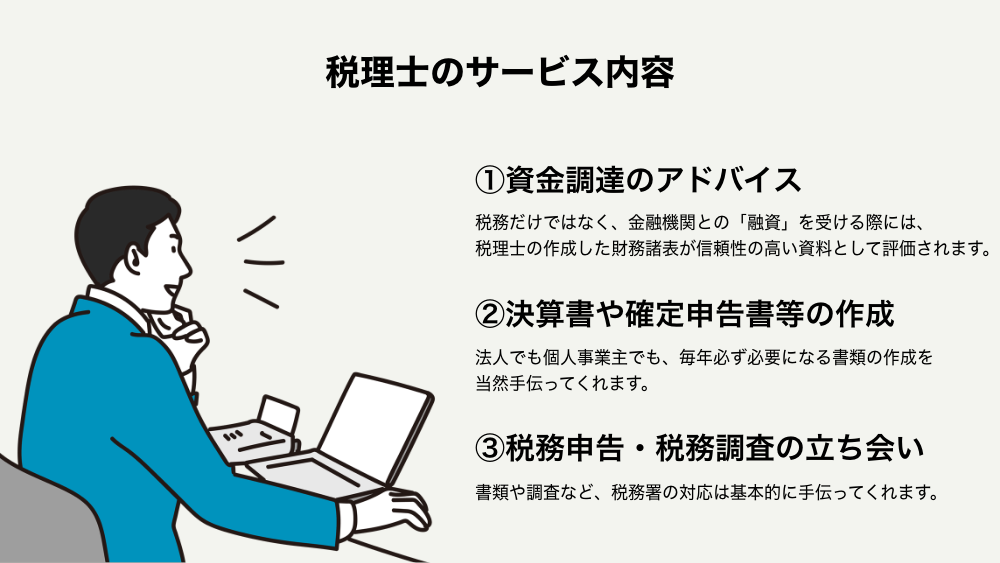

①資金調達のアドバイスを税理士に求めるとき

起業を考えている方にとって、資金調達は避けて通れない課題です。特に「税理士」に相談することで、最適なアドバイスを受けることができます。

税理士は財務の専門家であり、資金調達の方法や「融資」の選択肢について詳しく知っています。また、税理士は「事業計画書」の作成支援も行っており、金融機関からの信頼を得るための重要な書類作成をサポートします。

税理士に相談することで、節税対策や「キャッシュフロー」の管理も効率的に行えます。さらに、税理士は「補助金」や「助成金」の情報にも精通しており、これらの資金を効果的に活用する方法を提案してくれます。

起業初期には、税理士の助言を受けることで、財務の安定を図ることができます。資金調達の成功は、事業の成長に直結します。

信頼できる税理士を見つけ、積極的に相談することをお勧めします。

②決算書や確定申告書の作成サポート

株式会社や合同会社といった法人であれば、必ず年度ごとに決算書を作成し、確定申告を行う必要があります。

独占的に税務書類を作成できる税理士にとっては重要な業務になります。

大企業であれば、経理部門などが充実しているため、税理士はアドバイス程度になりますが、規模の小さなベンチャー企業や中小企業にとっては、税理士の全面的な支援が不可欠と言えるでしょう。

法人でも個人事業主でも、毎年必ず必要になる書類の作成を当然手伝ってくれます。

確定申告の際に税金の負担を軽減するための控除制度については「シンガポール在住プライベートバンカーの教え」さんの記事が参考になります。

③税務調査のリスクと税理士の役割

税務調査は「起業」において避けられないリスクの一つです。特に新規事業は、税務署の監視対象となりやすいです。

税務調査が入ると、過去の帳簿や「領収書」、取引記録などが詳細にチェックされます。この際、税理士の存在が重要です。税理士は「税務署」との交渉役を務め、適切なアドバイスを提供します。

税務調査の準備や「対応策」を事前に整えることで、リスクを最小限に抑えることができます。税理士はまた、日々の「会計」業務をサポートし、適正な申告を確保します。起業家にとって、税理士の選定は成功への鍵となるでしょう。

税理士を雇う目安となる売上規模

起業を考える際、税理士を雇うかどうかの判断は重要です。一般的に、年間売上が「1,000万円」を超えると、税理士のサポートが有効です。売上が1,000万円に満たない場合は、税務処理もシンプルのため、会社の存続を揺るがすような致命的なミスが起こる確率は限りなく低いと言えます。

また、売上が増えると経理や税務の複雑さも増し、税理士の助けが不可欠となります。売上が「3,000万円」を超えると、税務調査のリスクも高まり、さらに税理士の存在が重要になってきます。特に「消費税」の申告が必要になるため、専門知識が求められます。

起業初期から税理士と連携することで、税務リスクの軽減や経費の節約が期待できます。

顧問料の相場は下記記事で詳しく解説しています。

【起業家必見】税理士の顧問料相場を徹底解説|サービス内容・選び方・節税メリットまで

【起業家必見】税理士の顧問料相場を徹底解説|サービス内容・選び方・節税メリットまで

売上規模が1,000万以下なら税務署相談もあり

顧問料払うまでではないけど、「会計の知識がない場合はどうすれば?」と心配する方は管轄の税務署に行けば無料で相談に乗ってもらえます。税務署での相談でまかなえそうな場合は、無駄な経費を削ること繋がるのでおすすめです。

会計ソフトを導入して自分でやる方法もある

上述した通り、顧問税理士を雇うと売上の規模によりますが、平均月3万円の顧問料がかかることが多いです。そのようなランニングコストを抑えたい方に取っては会計ソフトの導入がおすすめです。

こちらの記事で詳しく解説しています!

会計ソフトおすすめTOP3【2024年最新版】初心者向け比較

会計ソフトおすすめTOP3【2024年最新版】初心者向け比較

起業と税理士の関係性を理解する

起業を考える際、税理士の存在は非常に重要です。税理士は「会計」や「税務」に関する専門知識を持ち、起業家が直面する複雑な「税務申告」や「経理処理」をサポートします。

特に、会社設立直後は「資金繰り」や「経費計上」に関する問題が多く発生しますが、税理士のアドバイスを受けることでこれらの課題をスムーズに解決できます。

また、税理士は「節税対策」にも精通しており、適切な税務処理を行うことで、経営資源を効率的に活用できます。さらに、税理士は「税務調査」の際にも強力な味方となり、企業の信頼性を高める役割も果たします。このように、税理士のサポートは起業家にとって欠かせない要素となります。

税理士の仕事内容と依頼可能な業務範囲

税理士は、起業家にとって非常に重要なパートナーです。まず、税理士の主な仕事内容として「税務相談」が挙げられます。税務相談では、法人税、所得税、消費税などの税金に関するアドバイスを提供します。

また、税理士は「記帳代行」も行い、日々の取引を正確に記録し、月次・年次の決算書を作成します。さらに、税務署への「申告書の作成」や「提出代行」も依頼可能です。これにより、起業家は税務の煩雑さから解放され、本業に集中できます。

その他にも、節税対策や資金繰りのアドバイス、さらには「経営コンサルティング」も提供することができます。税理士のサポートを受けることで、起業家は安心してビジネスを進めることができます。

起業初期に税理士に依頼すべきこと

起業初期から「税理士」がいると会社設立の手続きや必要な書類の準備をサポートしてもらえます。これにより、法的な問題を未然に防ぐことができます。

また、税務署への届出や「青色申告」の申請も税理士に依頼することで、スムーズに進められます。さらに、経理システムの構築や帳簿の作成方法についてもアドバイスを受けることができます。

これにより、日々の経理業務が効率化されます。

税理士は、節税対策や資金繰りについても専門的な知識を持っているため、経営の安定を図る上で大きな助けとなります。特に、起業初期には資金繰りが厳しい場合も多いため、税理士のサポートは欠かせないといえます。

起業後、いつ税理士に依頼すべきか?

起業後、税理士に依頼するタイミングは、まず「会社設立」直後が一つのポイントです。

特に、初めての起業では税務処理や会計の知識が不足していることが多く、専門家の助けが必要となります。会社設立後の「初年度」は帳簿の整備や決算準備が重要で、税理士のサポートがあるとスムーズに進行します。

また、事業が成長し「売上が増加」したタイミングも税理士の依頼を検討すべきです。売上が増えると税務処理が複雑化し、ミスが発生するリスクが高まります。さらに、税務署からの「税務調査」の連絡があった際も、専門知識を持つ税理士の存在が心強いです。

税理士への依頼は、単なるコストではなく、事業の「効率化」やリスク回避につながる重要な投資です。適切なタイミングで税理士に依頼することで、経営に専念できる環境を整えましょう。

法人化や会社設立時の税理士の役割

法人化や会社設立時に「税理士」の存在は欠かせません。まず、税理士は「設立手続き」のサポートを行います。定款の作成や登記申請など、法的手続きをスムーズに進めるためのアドバイスを提供します。また、税理士は「税務計画」の立案にも関与します。法人化後の税負担を最小限に抑えるための節税対策を提案し、資金計画を立てる際の助言も行います。

さらに、税理士は「会計業務」のサポートも行います。帳簿の作成や決算書の作成を代行し、正確な財務情報を提供します。これにより、企業は経営判断を迅速かつ正確に行うことができます。起業家にとって、税理士は信頼できるパートナーとなり、経営の安定を支える重要な存在です。

起業後の税務会計を税理士に委託するタイミング

起業後の税務会計を「税理士」に委託するタイミングは、事業の規模や複雑さによって異なります。特に売上が急増した場合や従業員を雇用する際には、税務処理が煩雑になるため、早めの「税理士」依頼が推奨されます。

また、法人化を検討している場合や経理知識が不足している場合も、専門家のサポートが不可欠です。税務申告や節税対策は、正確さが求められるため、プロの「税理士」に任せることで安心して事業運営に集中できます。起業初期の段階で「税理士」に相談し、適切なタイミングを見極めることが重要です。

信頼できる税理士の見つけ方

信頼できる税理士を見つけるためには、まず「口コミ」を活用することが重要です。信頼できる税理士は、実際に利用した人からの評価が高い傾向にあります。次に、税理士の「実績」や「専門分野」を確認しましょう。例えば、起業に強い税理士は、創業時の税務や資金調達に関するアドバイスが得意です。

また、無料相談を利用して直接話を聞くことも有効です。税理士の「コミュニケーション能力」や「対応の迅速さ」は、長期間にわたるビジネスパートナーとして非常に重要な要素です。さらに、料金体系が明確であることも大切です。不明瞭な料金設定は後々のトラブルの原因となります。

また税理士の資格や所属団体を確認することで、信頼性を高めることができます。例えば、日本税理士会連合会に所属している税理士は、一定の基準を満たしていることが保証されています。

経営相談や資金調達に強い税理士の選び方

税理士の「専門分野」を確認に経営相談や資金調達に強い税理士を選びましょう。ま税理士にも得意分野があり、特に「資金調達」に強い税理士を選ぶことが大切です。

次に、自分の「業界」に強い実績かチェックします。例えば、IT業界や飲食業界など、自分のビジネスに関連する業界に詳しい税理士を選ぶと良いです。過去にどのような企業をサポートしてきたかを確認し、信頼性を見極めることが必要です。

また、税理士との相性も重要なポイントです。

コミュニケーションがスムーズに取れるかどうかは、長期的な関係において非常に重要です。さらに、料金体系も確認しておくべきです。料金が明確であることは、予算管理において安心材料となります。最後に、口コミや評判を参考にするのも良い方法です。

無料相談を活用して、税理士との相性やコミュニケーション能力、契約前に料金体系やサポート範囲をしっかり確認し、納得した上で契約を結ぶことが重要です。

信頼できる税理士を見つけるためには、多角的な視点から選定することが求められます。

起業家が税理士を探す方法

起業家が「税理士」を探す際には、まず信頼できる情報源を活用することが大切です。例えば、地元の商工会議所や起業支援センターで紹介を受ける方法があります。

また、インターネット上の口コミサイトや専門のマッチングサービスを利用するのも有効です。次に、税理士との相性を確認するために、複数の税理士と面談を行いましょう。

特に「税務相談」や「経理業務」の経験が豊富な税理士を選ぶと良いです。さらに、料金体系やサービス内容を事前に確認し、透明性があるかどうかをチェックすることも忘れずに。最後に、契約書をしっかりと確認し、納得のいく条件で契約を結ぶことが重要です。

インターネットや知人からの紹介で税理士を探す

インターネットを利用すれば、多くの税理士事務所の情報を簡単に比較できます。口コミサイトや専門のマッチングサービスを活用することで、自分に合った税理士を見つける手助けとなるでしょう。また、知人やビジネスパートナーからの「紹介」も有効です。実際の経験に基づく意見を聞くことで、信頼度の高い税理士を見つけることができます。

特に、起業初期の段階では、税務や会計の知識が不足しがちです。そのため、専門的なアドバイスを提供してくれる税理士の存在は心強いものです。税理士を選ぶ際は、料金体系や対応の迅速さ、コミュニケーション能力なども考慮すると良いでしょう。

マッチングサービスを利用して税理士を見つける

初めての起業では税務の知識が不足しがちですし、税理士の選定基準を持ち合わせていない人は多い思います。そこで、「マッチングサービス」を利用すると効率的に適切な税理士を見つけることができます。

マッチングサービスは、あなたのビジネスニーズや予算に合った税理士を紹介してくれます。例えば、税務相談や確定申告、法人設立支援など、専門的なサポートが受けられます。

さらに、口コミや評価を参考にすることで、信頼性の高い税理士を選ぶことが可能です。マッチングサービスを活用することで、起業初期の税務リスクを軽減し、安心してビジネスをスタートできます。

タチアゲは税理士無料紹介サービスがおすすめ!

「良い税理士事務所はわかったけど、自分で探すのは大変そう…」

そんな方は、タチアゲの無料税理士紹介サービスをぜひご利用ください!

- 全国4,000名以上の税理士が掲載しており、東京都内はもちろん、全国各地の税理士をご紹介可能です。

- 会社設立、創業融資、相続、事業承継、IT・Web、医療、不動産など、様々な専門分野に対応しています。

- 専任のコンサルタントが、あなたのニーズに合った税理士を無料でご紹介します。

まずはお気軽に、下記のボタンからお問い合わせください!

タチアゲでは毎日、会社経営や起業にまつわる様々な質問に対する専門家の回答が届いています。

ほんの些細な質問なら今すぐタチアゲで質問して解決しましょう。

まとめ

起業を考える際、税理士の存在は欠かせません。税理士は「税務申告」や「経理」の専門家であり、起業家が直面する複雑な税務処理をサポートします。

特に「会社設立」初期には、税務の知識が不足していることが多く、税理士の助言が重要です。税務の「法令遵守」や「節税対策」を行うことで、経営の安定を図ることができます。

また、税理士は「財務諸表」の作成や「資金繰り」のアドバイスも提供し、経営判断をサポートします。起業家にとって、税理士は信頼できるパートナーであり、長期的なビジネス成功に欠かせない存在です。