この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

税理士は単なる申告代行ではなく、事業を支える経営のパートナーです。

しかし「どうやって選べばいいのか分からない」「料金やサービス内容の違いが不透明で不安」という起業家は少なくありません。

本記事では、よくある失敗パターンや優秀な税理士を見極める7つのチェックポイントを具体的に解説し、最後には効率的に理想のパートナーを見つける方法をご紹介します。

この記事はで読むことができます。

はじめに:税理士選びは、事業の未来を決める「パートナー選び」

起業や開業を考えている人にとって、最初に直面する大きな課題のひとつが「税理士をどう選ぶか」です。税理士は単なる書類作成代行人ではなく、会社経営のパートナーであり、長期にわたって伴走してくれる存在です。特に日本では法人企業の約9割が税理士の関与を受けている*とも言われ、税理士が果たす役割の大きさは誰もが認めるところです。

*=出典:財務省「令和3事務年度国税庁実績評価書」

しかし、同時に「最初に税理士を選んだときに失敗した」という声も非常に多いのが実情です。料金の安さだけで決めてしまい、結局必要なサポートを受けられなかった。知人の紹介で契約したが、自社の業界にはまったく詳しくなく、話が噛み合わなかった。

なんでも相談できると思ったのに、専門外のことは対応してもらえず不満が募った、、、。

こうした後悔談を数え切れないほど耳にしてきました。

僕自身も、起業家や経営者の相談を受ける中で、「もっと早く別の税理士に出会っていれば」「最初からこの人を選んでおけば」と悔やむ方をたくさん見てきました。

だからこそ、この記事では「どうすればその失敗を避けられるのか?」を徹底的に解説します。

法人設立の流れを整理していない方は、会社設立ロードマップも参考になります。

その前に!9割の起業家が陥る、税理士選びの“3つの罠”

税理士選びで失敗する人は少なくありません。実際に僕が関わってきた起業家の多くも、「契約してみたら想定と違った」「もっと早く知っておけばよかった」と後悔するケースがよくあります。しかもその失敗には、ある程度共通したパターンがあることが分かりました。

ここでは、起業家の9割がハマってしまう典型的な“3つの罠”を紹介します。もしひとつでも「自分もやってしまいそうだ」と思ったら要注意です。

罠①:「安さ」だけで決めてしまい、サービスの質が低かった

起業直後は資金繰りが厳しいため、できるだけ固定費を抑えたい。そんな気持ちから「月額顧問料が安い事務所」を最優先で選んでしまう人は多いです。確かにコストを抑えられるように見えますが、安さには必ず理由があります。

例えば、経験の浅い若手税理士が数を増やしたいがために格安でサービスを提供している場合。あるいは、対応範囲を最低限に絞り「申告書だけ提出して終わり」という事務所も少なくありません。その結果、「節税の提案がまったくない」「相談しても返事が遅い」「申告内容に不備があって税務調査で追徴課税になった」というリスクを抱えることになります。

僕も起業初期、安さだけで契約したことがあります。決算の時期になり、追加費用が次々に請求されて愕然としました。結局、格安どころか割高になったのです。安さは短期的な魅力ですが、長期的に見ればコスト増になるケースが本当に多いです。

「税理士費用の相場感を整理したい方は、【2025年最新版】税理士の顧問料相場と選び方をご覧ください。」

罠②:「知人の紹介」というだけで、自社の業界に詳しくなかった

知人や友人の紹介で契約するのは、最もありがちな方法です。確かに「紹介だから安心」という心理は理解できます。しかし、ここにも大きな落とし穴があります。

その税理士が、紹介者の会社にとっては最適でも、あなたの会社にとっても最適とは限らないのです。業界や業種によって税務処理や経理の慣習は異なり、必要なサポートも違ってきます。例えば、飲食業に詳しい税理士がスタートアップ企業に最適とは限りません。

僕も1回目の起業は「紹介だから安心」と依頼したものの、実際にはクラウド会計に対応できない税理士で、IT業界特有の経費処理に対応できませんでした。結局2年で乗り換えました。紹介はあくまで「きっかけ」でしかありません。最後は自分の目で確かめることが大切です。

罠③:「何でもやってくれる」と期待し、専門外の相談ばかりしてしまった

税理士は税務・会計のプロですが、経営コンサルタントではありません。「この人に任せれば売上も上がるはず」「人事戦略も一緒に考えてくれるだろう」と過度に期待してしまうと、必ず不満につながります。

優秀な税理士であっても、専門外の領域は対応できません。逆に「ここは専門外なので別の専門家に相談を」と言ってくれる人ほど誠実です。

僕も起業当初は「何でも相談できる存在」と思っていましたが、やはり営業戦略や組織マネジメントまで任せられるわけではありません。税務の範囲に集中し、その他は別の専門家を活用するのが正しいスタンスです。

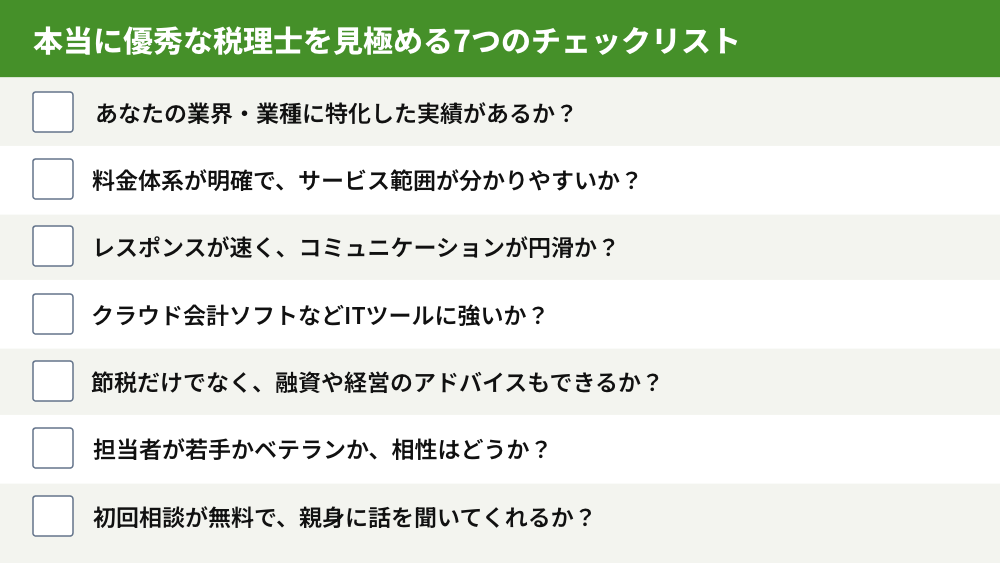

失敗を回避する!本当に優秀な税理士を見極める7つのチェックリスト

先ほど紹介した“3つの罠”を避けるためには、闇雲に候補を探すのではなく、明確な判断基準を持って選ぶことが大切です。

僕自身も1社目は先輩経営者の紹介で税理士を決めて失敗した経験があるので、この重要性は身にしみています。

そこでここからは、僕がこれまで多くの起業家と接してきた中で「この視点を持っていれば失敗しない」と確信している7つのチェックポイントをご紹介します。

このリストを意識して候補者を見ていけば、税理士選びはぐっと楽になりますし、「本当に信頼できる人」に出会える可能性が格段に高まります。もし今、複数の候補で迷っている方は、このリストを照らし合わせながら確認してみてください。

ポイント①:あなたの業界・業種に特化した実績があるか

税理士ごとに得意な業界は違います。例えば、飲食業に強い人、スタートアップに詳しい人、相続や資産管理に強い人など。それぞれ専門性があるので、必ず「自分の業界に詳しいか」を確認してください。

選ぶ際には「弊社と同じ業界の顧問先はどのくらいありますか?」と確認してみるのがおすすめです。

以前、製造業に強い税理士に依頼したとき、ITサービスの売上計上ルールに詳しくなく、結局こちらから調べ直す羽目になったことがありました。やはり業界知識があるかどうかで、安心感が全然違います。

ポイント②:料金体系が明確で、サービス範囲が分かりやすいか

契約したあとに「これは別料金です」と言われて揉めるケースは本当に多いです。たとえば、記帳代行や給与計算、年末調整は別料金という事務所もあれば、フルパッケージで含んでくれる事務所もあります。

月額顧問料に「記帳代行」「給与計算」「年末調整」など「どこまでが顧問料に含まれているか?」を事前に必ず確認しましょう。

格安顧問料に惹かれて契約したら、決算申告のたびに追加費用を請求されて、結局相場より高くついた人をよく見てきました。料金が明朗で説明が丁寧な税理士の方が、安心して長期契約できます。

ポイント③:レスポンスが速く、コミュニケーションが円滑か

メールの返信が翌日までに来るか、電話の折り返しが迅速かは大事なチェックポイントです。レスポンスが遅い税理士は、長期的にストレスの原因になります。

個人的には代表税理士が担当する小規模な事務所の方が小さな相談でも気軽に返答してくれるスピード感が早い印象です。大きい税理士事務所ですと一人の担当者が複数社を見る形になるので、どうしても遅くなります。

また格安顧問料の事務所ではレスポンスの遅さがより顕著になります。料金が安い分致し方ないですが。

ポイント④:クラウド会計ソフトなどITツールに強いか

freeeやマネーフォワード、弥生オンラインといったクラウド会計ソフトは、今や中小企業にとって必須のツールです。データ共有がスムーズになり、経理の手間が大幅に削減できるからです。対応できない税理士だと、データ共有も非効率で無駄な手間が増えます。

クラウド対応が弱い税理士と組んだとき、紙やExcelでのやり取りばかりで本当に面倒でした。クラウドを使える人に変えたら、経営数字がリアルタイムで見えるようになり、意思決定が早くなりました。

自社で使用している会計ソフトに税理士側も対応しているかを確認しよう。

「主要クラウド会計ソフトの比較は【初心者向け】会計ソフトおすすめ3選|機能・価格を図解で徹底比較【2025年最新版】でも詳しく解説しています。

ポイント⑤:節税だけでなく、融資や経営のアドバイスもできるか

優秀な税理士は、節税提案に加えて融資の際に提出する書類作成や銀行の融資担当者の紹介や、補助金・助成金の情報提供など資金繰り改善など、経営全般の相談にも乗ってくれます。

筆者の法人での融資は顧問税理士の紹介で今まで調達してきました。特に融資担当者のパイプが強い税理士事務所かどうかを事前に見ておくと良いです。

「創業融資や資金調達の流れについてもっと知りたい方は【2025年最新版】起業時におすすめの資金調達法3選|メリット・デメリットをわかりやすく解説で詳しく解説しています。

ポイント⑥:担当者が若手かベテランか、相性はどうか

ベテランは経験豊富で安心感がありますが、新しい会計ソフトや制度に弱いケースもあります。一方で若手はフットワーク軽くITにも強いですが、経験不足で判断が浅いこともあります。

僕の場合、こちらの相談に「それは違いますよ」と頭ごなしに否定する税理士とは続きませんでした。逆に、きちんと話を聞き、こちらの視点で提案してくれる人とは信頼関係を築けました。

ポイント⑦:初回相談が無料で、親身に話を聞いてくれるか

無料相談を活用して複数の税理士を比較するのは、積極的にやるべきことです!

初回相談の場は、その人のスタンスを知る絶好の機会です。「話を聞いてくれるか」「こちらの悩みに共感してくれるか」を重視してください。

一方的にサービスの説明だけをされると「この人に任せて大丈夫かな」と不安になります。逆に「事業の強みはどこですか?」と丁寧に聞いてくれた税理士には自然に信頼感が湧きました。

【現実】しかし、この7つの条件を満たす税理士を“自力で”探すのは至難の業

ここまでで「優秀な税理士の条件」を整理しましたが、実際のところ──これらを全部満たす人を自力で探すのはかなり難しいのが現実です。

なぜか?理由は大きく3つあります。結論としては探す過程がとにかく非効率だからです。

- 候補者の多さと情報の非対称性

日本には全国で約7万件の税理士事務所が存在すると言われています。その中から最適な1人を見つけるのは「砂浜でダイヤを探すようなもの」。しかも各事務所のウェブサイトは情報がまちまちで、料金も得意分野も明示していない場合が多く、素人が比較できる材料がそもそも不足しています。 - 手間と時間の膨大さ

仮に候補を10人見つけても、1件ずつHPを読み込み、問い合わせフォームから連絡し、面談日程を調整して……という流れを繰り返す必要があります。Google検索から始めると、最初のリストアップだけで数時間かかることもあります。 - 比較検討の難しさ

実際に会ってみないと「レスポンスの速さ」や「親身さ」「相性」は分かりません。結果として、比較できるのはせいぜい2〜3人。そこから「なんとなく良さそうだから」で妥協してしまうケースが大半です。

- 「紹介で知った人と、検索で見つけた人」の2名しか会えず、結局どちらも決め手に欠けたまま契約してしまった。

- 各事務所のHPで「料金は相談」としか書かれておらず、見積りを取るまでに1カ月以上かかった。

- 優秀な税理士ほど広告を出しておらず、そもそも検索で見つけにくい。

僕自身も起業初期、同じようにネットと知人紹介で探した経験がありますが、比較できたのはせいぜい3人程度。その中から「まあ紹介だし無難そうだから」と契約したのですが、結局業界知識が合わず後悔しました。正直に言うと、自力での探し方には限界があると身をもって感じました。

【結論】最適な税理士選びは「探す」から「提案を受ける」時代へ

ここまで読んでいただいた方なら分かると思いますが、従来の「自分で探して比べる」という方法は、あまりに非効率で、理想の税理士に出会える確率も低いんです。

じゃあどうすればいいのか?僕が強調したいのは、今は「探す」時代じゃなく「提案を受ける」時代だということです。

具体的には、税理士マッチングサービスを使えば、わざわざ何十件ものHPを回って比較する必要はありません。あなたがやることは、希望条件を入力するだけ。その情報をもとに、複数の税理士が「ぜひ担当させてください」と提案を送ってきます。

流れはとてもシンプルです。

これで終わりです。従来の「茨の道」とはまるで別世界。探す手間を大幅に削減できるうえ、複数比較が当たり前になるので「なんとなく」で決めるリスクもなくなります。

自力で探していた頃は、候補が2〜3人に限られ、妥協で選ぶことが多かったです。でも、マッチングサービスを使ったときは、一度に5人の提案が届きました。その中で「料金が明確な人」「スタートアップに強い人」といった比較ができ、「納得して選べた」という安心感が全然違いました。

つまり、これからの時代に合った最適なやり方は、自分が必死に探すのではなく、条件を出して提案を受けることなんです。

なぜ「税理士ドットコム」が起業家にとって最強のツールなのか?

ここまで挙げてきた「情報の非対称性」「比較の難しさ」「相性の見極め」「時間コスト」という課題。

そうした悩みを“一気に解決してくれるのが税理士ドットコムです。

税理士マッチングサービスはいくつか存在しますが、僕自身が見てきた中でも「起業家にとって最も合理的だ」と胸を張って言えるのがこのサービスです。なぜなら、これまで挙げた課題をすべてカバーしてくれるからです。

ここからは、その理由を4つに整理してお伝えします。

- 時間と手間を90%カットできる

- 複数の税理士を“無料で”比較検討できる

- 「業界特化」「クラウドに強い」などニッチ条件で探せる

- コーディネーターが“無料で”伴走してくれる

理由①:時間と手間を90%カットできる

従来の「検索→HP比較→問い合わせ→面談」フローをショートカットし、条件入力→提案が届くに置き換わります。

体感では、探すのにかかる時間が桁違いに短くなります。

- 希望条件を入力するだけでOK

- 最短即日で複数の提案が届く

- 面談までのプロセスが一気に効率化

僕は以前、自力で探して3人比較するのに2週間かかりましたが、税理士ドットコム経由だと同じ期間で5名以上と面談できました。

理由②:複数の税理士を無料で比較検討できる

複数提案を横並びで比較できるため、「料金が安いから」で決めてしまう失敗を避けられます。

費用感・サービス範囲・対応の幅が最初から明確になります。

- 利用料は完全無料(税理士側が紹介料を負担)

- 提案を比較することで“相場感”が身につく

- 料金だけでなく「得意分野」「対応範囲」で判断できる

提案を並べて見たときに「安いけど記帳は別料金」「高いが融資に強い」といった違いがすぐ分かり、納得感を持って選べました。

理由③:「業界特化」「クラウドに強い」などニッチ条件で探せる

希望条件を事前に提示できるので、マッチングの精度が高まります。

こちらのニーズに合う側から手を挙げてくれるため、無駄な面談が減ります。

- 業種やステージに応じた専門性を指定できる

- freee・マネーフォワードなどクラウド会計対応も条件に入れられる

- 提案の段階からズレが少なく、面談の濃度が高い

僕は「IT×スタートアップ×クラウド対応」という細かい条件で依頼しましたが、それに合致した人から提案が届き、最初の面談から内容が的確でした。

理由④:コーディネーターが無料でサポートしてくれる

専任のコーディネーターが、条件整理から候補紹介、日程調整、そしてお断りの連絡までサポートしてくれます。

- 初めてでも迷わず進められる

- 「断りにくい」という心理的負担をゼロにできる

- 第三者視点でのアドバイスももらえる

特に助かったのは「断り代行」。自分では気まずくて言いにくいこともスムーズに対応してくれるので、すぐに次の候補へ進めました。“探す”より“選ぶ”に時間を使えるかが起業準備の分かれ目になるかもしれません。

無料であなたの会社に最適な税理士を探してみる

よくある質問(FAQ)

税理士紹介サービスを利用する際、読者から特によく寄せられるのが「本当に無料なのか」「契約義務はあるのか」「地方でも対応できるのか」という3つの不安です。ここでは、その疑問に一つひとつ丁寧に答えていきます。

Q. 本当に無料ですか?

Q. 契約しなくても大丈夫ですか?

Q. 地方でも対応していますか?

まとめ:最高のパートナーを見つけて、事業を加速させよう

ここまで解説してきたように、税理士選びは、単に申告や経理を任せる相手を探す作業ではなく、これからの事業を一緒に成長させるパートナーを選ぶことです。

本記事のまとめ

こうした流れを踏まえることで、あなたにとって最適な税理士と出会える確率は飛躍的に高まります。

特に税理士ドットコムは、無料で複数の税理士を比較でき、業界特化やクラウド対応といったニッチな条件でも探せるため、効率性と安心感の両方を兼ね備えています。

僕自身、紹介で妥協した経験があるので断言できます。効率的に、納得して選べるかどうかで、長期的な満足度はまったく違うんです。起業家にとって「探すより選ぶ」に時間を使える仕組みは、本当にありがたい存在です。

最後に強調したいのは、税理士選びは未来への投資 だということ。信頼できる税理士に出会えれば、節税や融資だけでなく、日々の経営の安心感が格段に変わります。その積み重ねが、事業の成長スピードを大きく加速させてくれます。

最後までお読み頂きありがとうございました。あなたの税理士選びの助けになれれば幸いです。

無料であなたの会社に最適な税理士を探してみる