この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

資金繰りの改善策として注目を集めるファクタリング。売掛金を早期に現金化できる便利なサービスですが、利用前に必ず理解しておきたいのが「手数料」です。

「ファクタリングの手数料は高い」というイメージを持っている方もいるかもしれません。実際、悪質な業者は法外な手数料を請求するケースもあるため注意が必要です。

しかし、優良なファクタリング会社であれば、適正な手数料で利用できます。重要なのは、手数料の相場や仕組みを正しく理解し、悪質な業者を見抜く知識を身につけることです。

本記事では、ファクタリング手数料の相場に関する情報を2024年最新版としてまとめました。2社間・3社間ファクタリングの手数料相場、手数料率を決める要因、手数料を安く抑えるための5つのポイントを分かりやすく解説します。

| サービス名 | 審査時間 | 入金速度 | 手数料 | 契約形態 | 提出書類 |

|---|---|---|---|---|---|

【1位】 アクセルファクター | 2者間、3者間 | ・写真付き身分証明書 ・請求書 ・預金通帳 ・直近の確定申告書 | |||

【2位】 ビートレーディング | 2者間、3者間 | ・通帳のコピー(表紙付き、直近2か月分) ・売掛金に関する資料(請求書・契約書など) | |||

【3位】 labol(ラボル) | 2者間 | ・本人確認書類 ・請求書 ・取引を示すエビデンス |

ファクタリング手数料の仕組み

ファクタリング会社は、売掛債権を額面金額よりも低い価格で買い取ります。この差額がファクタリング会社の手数料となるわけです。手数料率は売掛債権の金額やリスクに応じて変動します。

ファクタリング会社は、売掛金を回収できないリスクを負っているため、手数料はそのリスクに対する対価といえます。

売掛先の倒産や支払遅延など、リスクが高いほど手数料率も高くなる仕組みです。

ファクタリングとは?簡単にわかりやすく解説【図解付き】

ファクタリングとは?簡単にわかりやすく解説【図解付き】

2社間ファクタリングと3社間ファクタリングの手数料相場

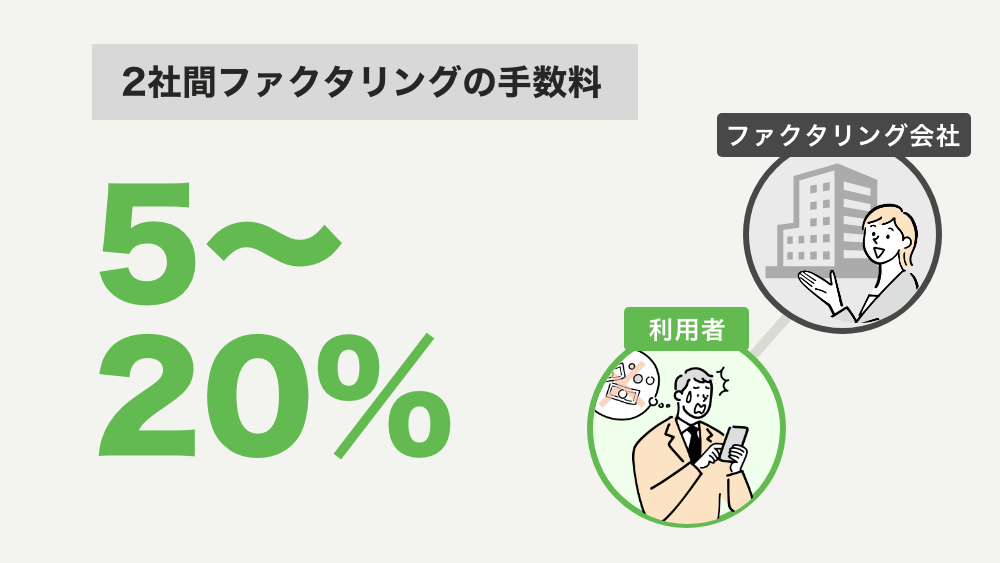

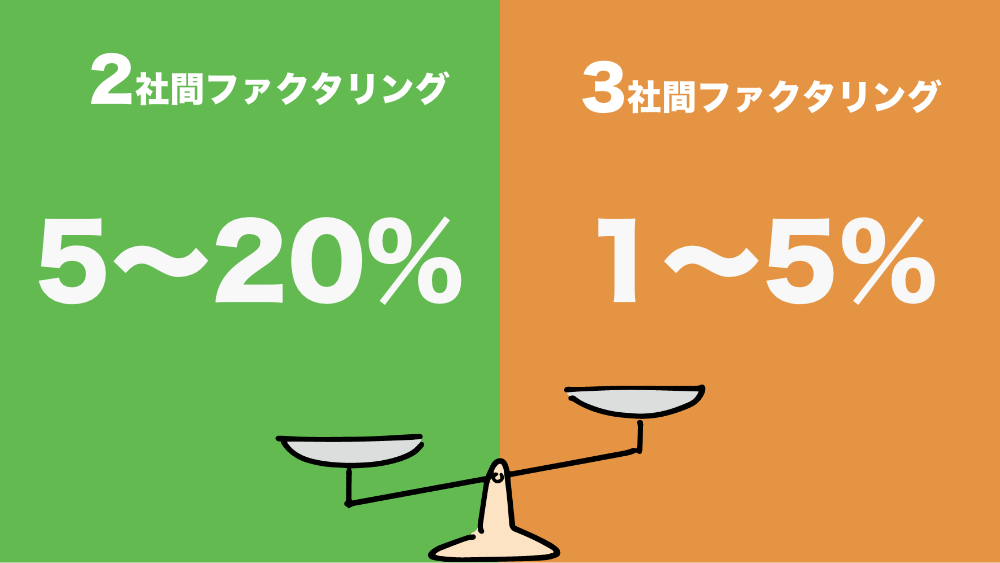

ファクタリングには、大きく分けて「2社間ファクタリング」と「3社間ファクタリング」の2種類があります。それぞれ手数料相場やメリット・デメリットが異なります。

2社間ファクタリング

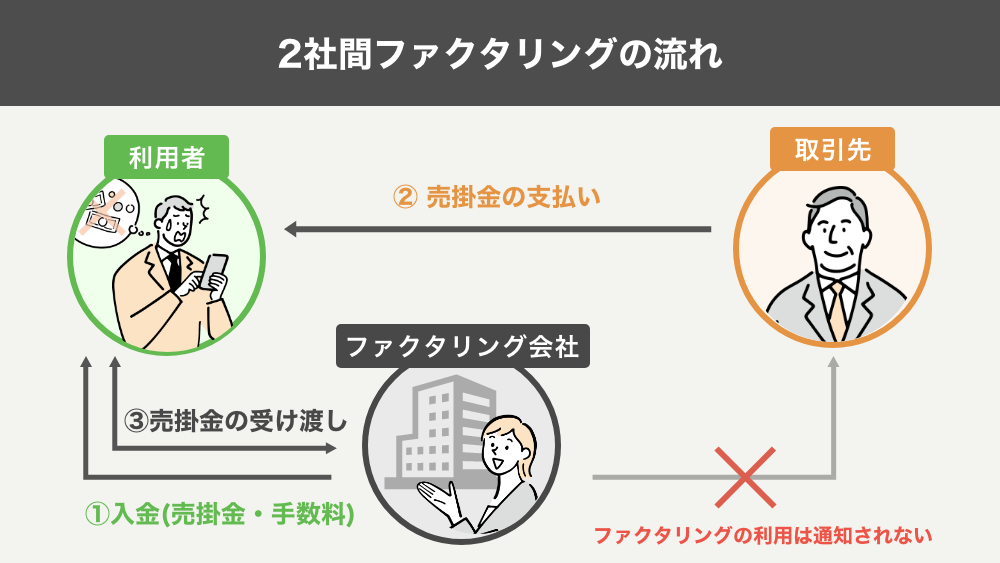

2社間ファクタリングとは、ファクタリング会社と売掛債権を売却する企業の間で直接取引を行う方法です。

売掛先に通知する必要がないため、秘密裏に資金調達できる点が大きなメリットです。

- 売掛債権の金額が少額の場合、手数料率が高くなる傾向があります。

- 売掛債権の金額が高額の場合、手数料率は低くなる傾向があります。

メリット

- 売掛先にファクタリング利用を知らせる必要がない。

- 手続きがシンプルで、資金化スピードが速い。

デメリット

- 3社間ファクタリングと比べて、手数料率が高い傾向がある。

- 利用企業の信用力が審査基準となるため、赤字決算や債務超過の場合、審査に通りにくい可能性がある。

3社間ファクタリング

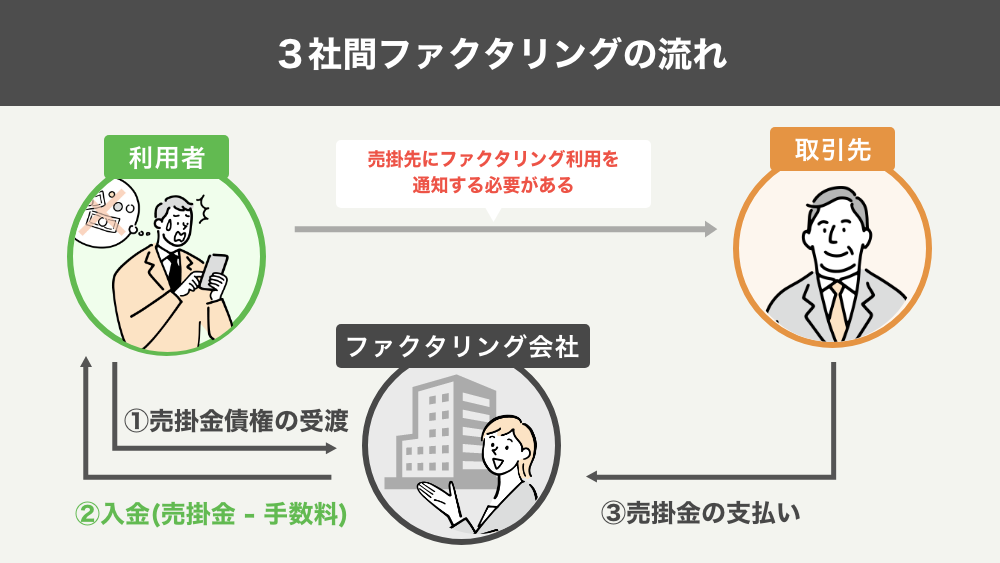

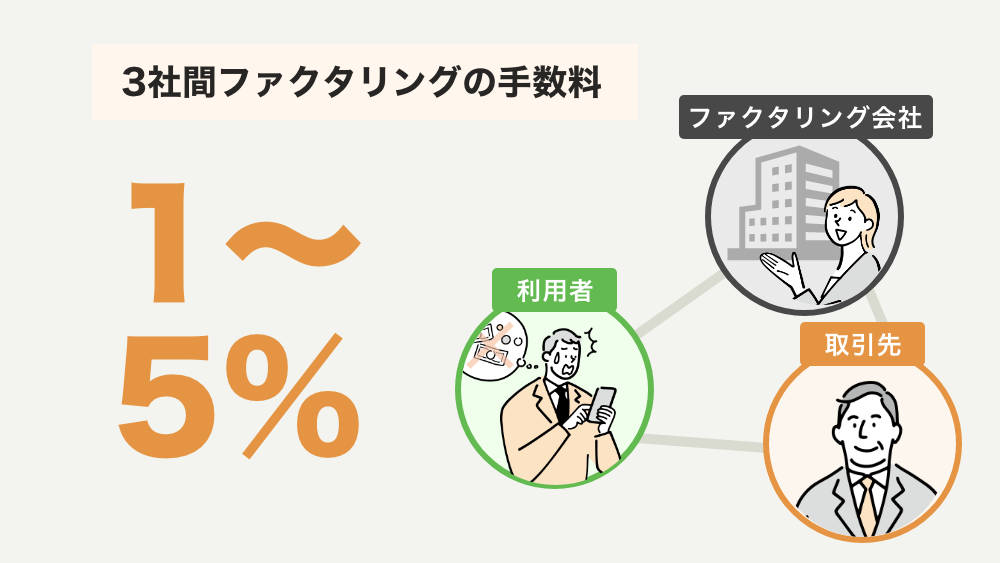

3社間ファクタリングとは、ファクタリング会社、売掛債権を売却する企業、そして売掛先の3社間で取引を行う方法です。

売掛先にファクタリング利用を通知する必要があります。

- 売掛債権の金額が高額になればなるほど、手数料率は低くなる傾向があります。

- 売掛先の信用力が高いほど、手数料率は低くなる傾向があります。

メリット

- 2社間ファクタリングと比べて、手数料率が低い傾向がある。

- 売掛先の信用力が審査基準となるため、利用企業の経営状況が悪くても利用できる可能性がある。

デメリット

- 売掛先にファクタリング利用を通知する必要がある。

- 2社間ファクタリングと比べて、手続きが複雑で、資金化に時間がかかる場合がある。

それぞれのメリット・デメリットを理解した上で、自社の状況や資金ニーズに合ったファクタリング方法を選択することが大切です。

資金調達のスピードを重視するなら2社間ファクタリング、手数料を抑えたい場合は3社間ファクタリングを検討すると良いでしょう。

【売掛債権の金額別】ファクタリング手数料相場早見表

ファクタリングの手数料相場は、売掛債権の金額やファクタリングの形態(2社間・3社間)によって変動します。

売掛債権の金額によって手数料相場がどのように変わるのか、2社間ファクタリングと3社間ファクタリングの両方を比較した早見表を作成しました。

| 売掛債権額 | 2社間ファクタリング | 3社間ファクタリング |

|---|---|---|

| ~100万円 | 10%~20% | 2%~5% |

| 100万~500万円 | 7%~15% | 1.5%~4% |

| 500万~1000万円 | 5%~10% | 1%~3% |

| 1000万円~ | 3%~7% | 0.5%~2% |

この表は2024年時点での一般的な相場をまとめたもので、実際の金額や取引内容、売掛先の信用力、ファクタリング会社の規模や方針などによって手数料率は変動します。あくまで目安としてご活用ください。

2社間ファクタリングは、売掛先にファクタリング利用を知らせずに資金調達できるため、ファクタリング会社にとっては売掛金を回収できないリスクが大きくなります。そのため、3社間ファクタリングよりも手数料相場が高く設定されるのが一般的です。

一方、3社間ファクタリングでは、売掛先にファクタリング利用を通知し、ファクタリング会社が売掛先から直接資金を回収するため、回収リスクが低くなります。その結果、手数料相場も低く設定されます。

一般的に、売掛債権の金額が大きくなるほど、ファクタリング会社にとっての回収額も大きくなり、手数料率は低くなる傾向があります。少額の売掛債権の場合は、逆に手数料率が高くなる傾向があるため注意が必要です。

手数料率を左右する要因

ファクタリングの手数料率は、一律ではなく、様々な要因によって決定されます。以下の要因を理解しておくことで、手数料率の交渉を有利に進めたり、より低コストでファクタリングを利用できる可能性が高まります。

1. 売掛先の信用力

3社間ファクタリングの場合、売掛先の信用力は手数料率を決定づける最も重要な要因です。

- 信用力の高い売掛先: 上場企業、大手企業、公的機関、財務状況が良好な企業など。

- 信用力の低い売掛先: 新規設立企業、中小企業、財務状況に不安のある企業、過去に支払遅延の履歴がある企業など。

売掛先の信用力が高いほど、ファクタリング会社のリスクが軽減されるため、手数料率は低くなります。

2. 契約期間(支払期日までの期間)

支払期日までの期間が短いほど、ファクタリング会社が資金を回収するまでの期間が短くなり、リスクも軽減されます。そのため、手数料率も低くなる傾向があります。

- 短期: 30日以内

- 中期: 31日~90日

- 長期: 90日以上

業種によっては90日以上の長期支払いサイトが一般的な場合もあります。

支払いサイトとは?意味・種類・設定方法・短縮交渉のコツまで徹底解説

支払いサイトとは?意味・種類・設定方法・短縮交渉のコツまで徹底解説

3. 売掛債権の質と金額

売掛債権の金額が大きく、かつ内容が明確で支払いが確実な債権であるほど、手数料率は低くなります。逆に、金額が小さく、支払いが不確実な債権は、手数料率が高くなる傾向があります。

- 高額な売掛債権: ファクタリング会社にとって回収額が大きいため、手数料率が低くなる傾向。

- 少額な売掛債権: 回収額が小さいため、手数料率が高くなる傾向。

- 質の高い売掛債権: 請求書の内容が明確で、売掛先との信頼関係が厚いなど、回収リスクが低い売掛債権。

- 質の低い売掛債権: 請求書の内容に不備がある、売掛先との関係性が不安定であるなど、回収リスクが高い売掛債権。

4. ファクタリング会社の規模・実績

- 一般的に、大手ファクタリング会社は資金力やノウハウが豊富であり、独自の審査基準やリスク管理能力を持っているため、手数料率が比較的低く設定されている傾向があります。

- 一方、中小のファクタリング会社は、大手と比較すると手数料率が高くなる場合もありますが、審査基準が柔軟で、小口の売掛債権にも対応してくれるなど、独自のメリットを提供している会社もあります。

5. 取引内容・取引実績

ファクタリング会社との取引実績や取引内容によっても、手数料率が優遇される場合があります。

- 継続的な取引: 継続的にファクタリングを利用することで、信頼関係が構築され、手数料率が低くなる可能性があります。

- 高額な取引: 高額な売掛債権を売却する場合、手数料率が交渉次第で低くなる場合があります。

6.手数料以外の隠れた費用にも注意!

手数料以外にも、契約前に確認すべき費用があります。

- 事務手数料: 審査や契約にかかる費用。数千円~数万円が相場。

- 印紙代: 契約書に貼る印紙代。電子契約の場合は不要。

- 債権譲渡登記費用: 3社間ファクタリングで発生する場合があります。

- 遅延損害金: 売掛先が支払いを遅延した場合に発生する費用。

- その他の費用:ファクタリング会社によっては、上記以外に書類作成費用や振込手数料などを請求する場合あり。

手数料率だけでなく、これらの費用についても事前に確認し、トータルコストでファクタリング会社を比較検討することが大切です。

また、不明な点や疑問点があれば、遠慮なくファクタリング会社に質問し、納得した上で契約を結ぶようにしましょう。

ファクタリング手数料を安く抑えるための4つのポイント

ファクタリングは、資金繰りの改善に役立つ便利なサービスですが、手数料がかかるため、なるべくコストを抑えたいと考えるのは当然です。手数料を賢く節約し、効果的にファクタリングを活用するための4つのポイントを詳しく解説します。

1. 複数のファクタリング会社から相見積もりを取る

ファクタリング会社によって手数料率は大きく異なります。そのため、複数の会社から相見積もりを取り、手数料率やその他費用を比較検討することが重要です。

- 最低3社以上の見積もりを取得: ファクタリング会社はそれぞれ独自の審査基準や手数料体系を持っているため、複数の会社に見積もりを依頼することで、より有利な条件を引き出せる可能性があります。

- 比較サイトの活用: ファクタリング比較サイトを利用すれば、一度に複数の会社に見積もり依頼を送信できるため、効率的に情報収集・比較検討が行えます。

- 見積書の内容確認: 見積書には、手数料率だけでなく、事務手数料やその他費用についても明記されているはずです。内容をしっかりと確認し、不明な点があればファクタリング会社に問い合わせましょう。

2. 優良なファクタリング会社を選ぶ

悪質なファクタリング会社は、法外な手数料を請求するケースもあります。信頼できる優良な会社を選ぶことは、手数料を抑えるだけでなく、安心してファクタリングを利用するためにも重要です。

- 審査基準や手数料率が明確である。

- 業界団体に加盟している、または行政の許認可を受けている。

- 十分な資本金と実績がある。

- 顧客対応が丁寧で、親身な相談に乗ってくれる。

- Webサイトや資料で会社情報が公開されている。

- 口コミや評判が良い。

審査基準を見極めるコツは下記記事で解説しています。

ファクタリング審査を徹底解説!【2024年最新】審査基準・必要書類・通過率UPのコツまで

ファクタリング審査を徹底解説!【2024年最新】審査基準・必要書類・通過率UPのコツまで

3. 売掛先の信用力を高める

3社間ファクタリングの場合、売掛先の信用力は手数料率に直結します。信用力の高い売掛先との取引を増やすことで、手数料率を低く抑えることが可能です。

- 信用力の高い売掛先: 上場企業、大手企業、公的機関、財務状況が安定している企業など。

- 取引実績の積み重ね: 売掛先との良好な関係を築き、継続的な取引を行うことで、信用力は高まります。

- 情報提供の協力: 売掛先の財務状況や経営状況に関する情報を積極的に提供することで、ファクタリング会社は審査をスムーズに進めることができ、手数料率の交渉にも有利に働きます。

4. 早期に相談・申込み

資金調達が必要になる前に、余裕を持ってファクタリング会社に相談・申し込みを行いましょう。

- 複数の会社を比較検討する時間的な余裕が生まれる。

- 手数料率の交渉がしやすくなる。

- 資金調達までの期間を短縮できる。

- 資金繰りの計画を立てやすくなる。

下記記事では、比較的審査が通りやすい業者を紹介しています。

【2024年最新】審査が甘いファクタリング業者7選!最短即日入金で資金繰り難を解決

【2024年最新】審査が甘いファクタリング業者7選!最短即日入金で資金繰り難を解決

アクセルファクターは早期申込割引キャンペーンを用意してます。資金調達予定日の60日前までの申し込みで手数料が2%割引、30日前までなら1%割引になります。

特徴とメリット

- 「93.3%以上」の高い審査通過率

- 「最低利用金額30万円」から借りられる

- 「0.5%〜8%」の手数料率

- 「赤字決算・税金滞納」があっても相談可能

審査通過率93%・手数料業界最安値

手数料が安いおすすめの優良ファクタリング会社3選

数あるファクタリング会社の中から、手数料が安く、安心して利用できる優良業者を3社厳選してご紹介します。

各社の概要、手数料率、メリット・デメリットなどを比較検討し、自社に最適なファクタリング会社を見つける参考にしてください。

アクセルファクター

| 手数料率 | 0.5%~8% |

| 資金化スピード | 最短即日 |

| 買取可能額 | 30万円~ |

| 契約形態 | 2社間・3社間 |

メリット

- 審査通過率93.3%と高く、安心して利用できる。

- 手数料率も業界最安値水準。オンライン完結で手続きが簡単。

デメリット

- 少額の売掛債権だと手数料が高くなる場合も。

審査通過率93%・手数料業界最安値

アクセルファクターについてもっと知りたい方は、下記記事で詳しく解説しています。

アクセルファクターの評判は?手数料・口コミ・メリット・デメリットを徹底解説

アクセルファクターの評判は?手数料・口コミ・メリット・デメリットを徹底解説

ビートレーディング

| 手数料率 | 2%~12% |

| 資金化スピード | 最短2時間 |

| 買取可能額 | 3万円~7億円 |

| 契約形態 | 2社間・3社間 |

メリット

- 幅広い金額の売掛債権に対応。

- 豊富な実績を持つ老舗ファクタリング会社。

デメリット

- 手数料率は案件によって変動する。

最短2時間で入金される即日ファクタリング|まずはWebで見積もり依頼から!

ビートレーディングについてもっと知りたい方は、下記記事で詳しく解説しています。

ビートレーディングのファクタリングの評判・口コミは?徹底検証で真実を明らかに!【2024年最新】

ビートレーディングのファクタリングの評判・口コミは?徹底検証で真実を明らかに!【2024年最新】

日本中小企業金融サポート機構

| 手数料率 | 1.5%~10% |

| 資金化スピード | 最短3時間 |

| 買取可能額 | 無制限(実績3万円~2億円) |

| 契約形態 | 2社間・3社間 |

メリット

- 財務コンサルティングや補助金申請支援など、経営サポートが充実。

- 手数料も業界最安値水準。

デメリット

- 審査通過率は非公開。

経営革新等支援機関に認定されているファクタリング会社

日本中小企業金融サポート機構についてもっと知りたい方は、下記記事で詳しく解説しています。

日本中小企業金融サポート機構の評判は?手数料や審査速度、口コミを徹底検証!本当に頼れる存在か?

日本中小企業金融サポート機構の評判は?手数料や審査速度、口コミを徹底検証!本当に頼れる存在か?

上記以外のサービスも比較したい方は、下記記事でまとめていますので参考にして下さい。

法人の方におすすめの業者は下記記事でまとめています。

即日ファクタリングでおすすめ14選!【最短10分で入金可能】

即日ファクタリングでおすすめ14選!【最短10分で入金可能】

フリーランス・個人事業主の方におすすめの業者は下記でまとめています。

【フリーランス必見】ファクタリングで報酬を即日受け取る方法!おすすめ会社7選

【フリーランス必見】ファクタリングで報酬を即日受け取る方法!おすすめ会社7選

まとめ|賢くファクタリングを利用するために

ファクタリング手数料は、売掛債権の金額やリスク、そしてファクタリング会社によって大きく変動します。手数料の仕組みや相場を理解し、複数の会社を比較検討することで、手数料を抑えつつ、自社に最適なファクタリング会社を見つけられるはずです。

ファクタリングは資金繰りの強い味方となりますが、利用前に必ず契約内容や手数料をしっかり確認し、計画的に利用することが大切です。

資金調達でお悩みなら、専門家への相談がおすすめ

「ファクタリングについてもっと詳しく知りたい」「自社に最適な資金調達方法を知りたい」という方は、専門家への相談がおすすめです。

タチアゲは、全国4,000名以上の税理士が登録する税理士紹介サービスです。会社設立、創業融資、相続、事業承継など、様々な専門分野に対応する税理士を無料で紹介しています。

まずはお気軽に下記からお問い合わせください!