この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

「ファクタリング」という資金調達方法を耳にしたことはありますか?

資金繰りの悩みを抱える企業にとって、魅力的な選択肢として近年注目されていますが、同時に「ファクタリングは危険」「やばい」といったネガティブな情報も耳にするかもしれません。

実際、ファクタリングは使い方を間違えると、事業に悪影響を及ぼす可能性もあります。しかし、正しく理解し、適切に利用すれば、資金繰りの強い味方となるのも事実です。

本記事では、ファクタリングの仕組みからメリット・デメリット、利用時の注意点、そして安全な利用のためのポイントまで、わかりやすく解説していきます。ファクタリングに対する不安や疑問を解消し、賢く活用できるよう、ぜひ最後までお読みください。

ファクタリングとは?仕組みを図解でわかりやすく解説

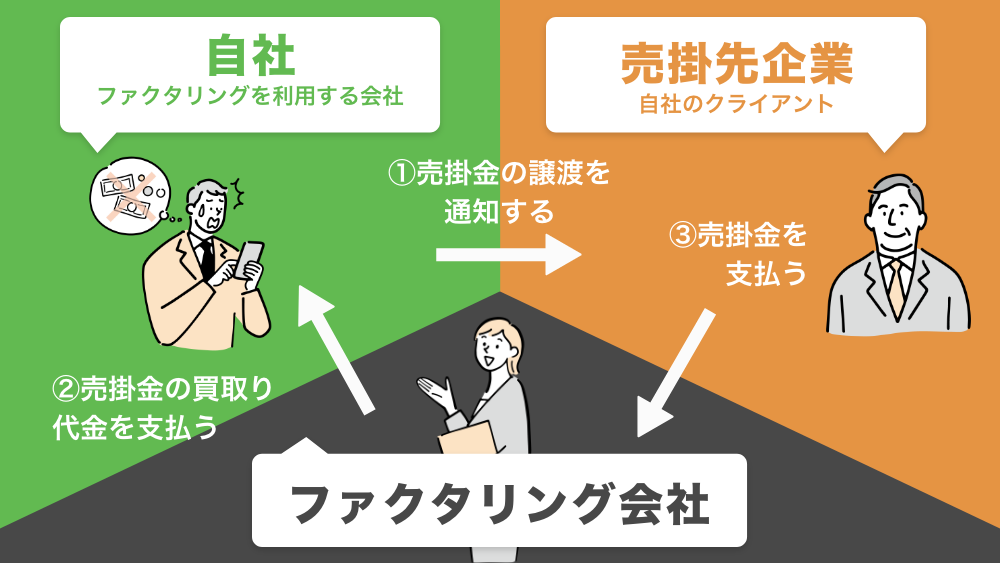

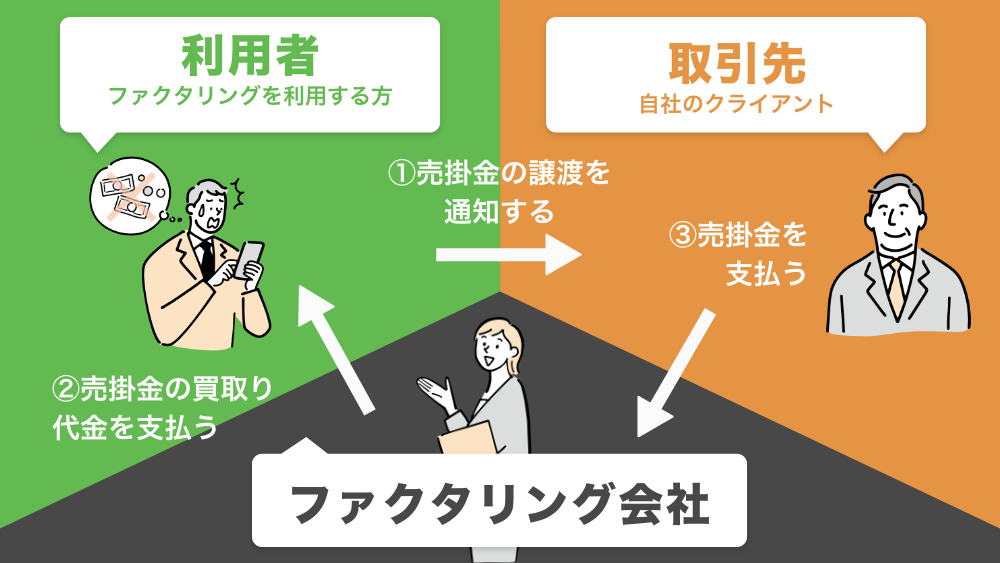

ファクタリングとは、企業やフリーランスが保有する「売掛債権」をファクタリング会社に売却することで、資金調達する方法です。

簡単に言うと、まだ入金されていない請求書をファクタリング会社に買い取ってもらい、すぐに現金を受け取れるという仕組みです。

売掛債権とは、商品やサービスを提供したにも関わらず、まだ入金されていない請求のことです。

例えば、商品を納品したのに、支払いサイトが2ヶ月後で、まだ代金を受け取っていない状態などが該当します。

1-1.ファクタリングの仕組み

- 売掛債権の売却: 資金調達を希望する企業は、ファクタリング会社に売掛債権を売却します。

- ファクタリング会社による資金の支払い: ファクタリング会社は、売掛債権の額面から手数料を差し引いた金額を、企業に支払います。

- ファクタリング会社による債権回収: ファクタリング会社は、満期日に債務者(売掛先)から売掛金を回収します。

こちらの記事でファクタリングの仕組みについて詳しく解説しています。

【図解でわかる】ファクタリング完全入門|仕組み・種類・利用の流れを基礎から解説

なぜ「ファクタリングはやばい」と言われるのか? 4つの理由

ファクタリングは資金繰りの強い味方になりえますが、「ファクタリングはやばい」と言われるのには、以下のような理由があります。

2-1.参入障壁が低い

ファクタリング業は、貸金業のように財務局長または都道府県知事の登録を受ける必要がありません。

そのため、誰でも比較的簡単に事業を始められます。

これは、新規参入しやすいという点で、健全な競争を促進するメリットにもなりえます。

しかし、その反面、資金力やノウハウが乏しい業者や、悪意を持った業者が参入してしまうリスクも孕んでいます。

実際に、ファクタリングを装って法外な手数料を要求する悪徳業者や、違法な貸金行為を行うヤミ金融業者が存在し、社会問題となっています。

2-2.法規制が未整備

ファクタリングは、融資とは異なり、手数料や契約内容に関する明確な法規制がまだ整っていません。

そのため、業者によって手数料率や契約条件が大きく異なり、利用者にとって不利な条件を提示される可能性もあります。

例えば、手数料率が非常に高額であったり、契約期間中に解約できない、といった不利な条項が含まれているケースも。

また、ファクタリングは売掛債権の売買契約ですが、実際には貸金行為と変わらないような契約を結ばされ、高金利での返済を迫られるケースも発生しています。

こうした法規制の未整備さが、ファクタリングに対する不安や不信感を増大させている要因の一つと言えます。

2-3.資金が目減りする可能性

ファクタリングは、売掛債権を早期に現金化できる便利なサービスですが、利用する際には必ず手数料が発生します。

この手数料は、売掛債権の額面に対して一定の割合で設定されており、一般的には数%~20%程度です。

ファクタリングを頻繁に利用すると、手数料の支払いが積み重なり、結果的に資金が目減りしてしまう可能性があります。

特に、手数料率の高い2社間ファクタリングを繰り返し利用する場合は、注意が必要です。

ファクタリングはあくまで一時的な資金繰り対策として捉え、長期的な資金計画の中で、計画的に利用することが重要です。

2-4.悪質業者の存在

前述の通り、ファクタリング業界には、残念ながらファクタリングを装った悪質な業者が存在します。

彼らは、巧妙な手口で利用者を騙し、法外な手数料を請求したり、違法な貸金行為を行ったりします。

具体的には、

- 違法な高金利での貸付け

- 契約内容を偽って不利な条件で契約させる

- 暴力的な取り立てを行う

といった悪質な行為が報告されています。

こうした悪質業者の存在が、「ファクタリングはやばい」というイメージを定着させている最大の要因と言えるでしょう。

違法なファクタリングの事例

「ファクタリングはやばい」と言われる背景には、実際に摘発された悪質なファクタリング業者の事例が存在します。いくつか例を挙げて見ていきましょう。

3-1.【事例1】: 給与ファクタリングで違法行為

給与ファクタリングとは、給料日前に給与債権を業者に買い取ってもらい、現金化する仕組みですが、給与は労働者に直接支払うものと法律で定められているため、労働者以外が給料債権を買い取ることは「貸金」とみなされ、貸金業登録が必要です。

しかし、貸金業登録のない業者が給与ファクタリングを行い、法外な利息を受け取っていたケースが摘発されています。

出典元:給料ファクタリング、全国2例目の摘発 容疑の7人逮捕:朝日新聞デジタル

3-2.【事例2】: 買い戻しを要求する悪徳業者

ファクタリングは売掛債権の売却であり、買い戻しは通常ありえません。

しかし、悪質な業者は、買い取った売掛債権の代金を支払わず、貸し付けに偽装して高額な利息を受け取ったり、買い戻しを要求したりするケースがあります。

これらの事例からわかるように、ファクタリングは悪用されると非常に危険な資金調達方法となりえます。

出典元:ファクタリング、ヤミ金が装う 違法貸し付け、大阪などで摘発: 日本経済新聞

3-3.【事例3】:ファクタリング会社になりすましたヤミ金業者

NPO法人を装った業者が、ファクタリング会社を名乗り、中小企業に対して高金利の貸付けを行っていたケースもあります。

「売掛債権が期日までに支払われなかった場合は返済を求めない」と謳っていましたが、実際には期日までに支払いがなかった場合にも、厳しい取り立てを行っていたようです。

出典元:中小企業狙い「ヤミ金」容疑 ファクタリング業者を逮捕:朝日新聞デジタル

違法なファクタリング会社の特徴を見抜くポイント

悪質なファクタリング会社に騙されないためには、以下の特徴に注意しましょう。

4-1.手数料が相場より極端に安い、または高い

一般的に、2社間ファクタリングの手数料相場は8~18%、3社間ファクタリングは2~9%程度です。

この相場から大きく外れている場合は注意が必要です。

特に、相場より極端に安い手数料を提示する業者は、後から追加料金を請求したり、別の形で利益を得ようとしている可能性があります。

また、極端に高い手数料を提示する業者は、顧客の資金繰りを悪化させる目的で、高額な利息を稼ごうとしている可能性があります。

4-2.見積書や契約書を提示しない

優良なファクタリング会社は、必ず見積書や契約書を提示します。これらの書類を提示しない、または内容が不明瞭な場合は、悪徳業者の可能性が高いです。

見積書には、ファクタリング手数料、返済金額、返済期限などが明記されている必要があります。

契約書には、ファクタリングの対象となる売掛債権の詳細、手数料の計算方法、解約に関する事項などが記載されている必要があります。

4-3.償還請求権ありの契約を結ばせようとする

ファクタリングは原則として償還請求権なしの契約です。償還請求権とは、ファクタリング会社が売掛債権の代金を受け取った後、元の債権者に対して、その債権の支払いを求める権利のことです。

償還請求権ありの契約を結ばせようとする業者は、貸金業法違反の可能性があります。

なぜなら、償還請求権ありの契約は、実質的に債権の売却ではなく、貸金とみなされるからです。

4-4.分割返済を提案する

ファクタリングは一括返済が原則です。

分割返済を提案する業者は、利息を高く設定することで、顧客から多額の利息を得ようとしている可能性があります。

4-5.会社の実態が不明

ホームページに記載されている住所や電話番号が架空の場合や、担当者と直接会えない場合は、悪徳業者の可能性が高いです。

会社の実態を調べるためには、会社名で検索したり、国税庁の法人番号公表サイトで検索したりすることができます。

4-6.しつこく継続取引を持ちかけてくる

ファクタリングは同じ売掛債権で継続的に取引することはできません。

しつこく継続取引を持ちかけてくる業者は、悪徳業者の可能性が高いです。

なぜなら、ファクタリングは売掛債権を売却する取引であり、同じ売掛債権を複数回売却することはできないからです。

4-7.高圧的な態度や言葉遣いをする

担当者の態度や言葉遣いが高圧的で、不安を感じさせる場合は、契約を避けるべきです。

ファクタリング会社は、顧客に対して丁寧に説明する義務があります。 高圧的な態度や言葉遣いは、顧客を不安にさせ、契約を急がせるための手段です。

参考:健全なファクタリング取引を行うために|詐欺の事例も紹介

優良なファクタリング会社の特徴

反対に、優良なファクタリング会社は以下の特徴を備えています。

5-1.明確な情報開示

会社情報、手数料率、契約内容などが、ホームページや資料で明確に開示されています。

特に、手数料の詳細な内訳や、契約解除に関する条件などが明記されているかを確認しましょう。

また、会社の実績や取引先企業などの情報が公開されていることも、信頼できる指標の一つとなります。

5-2.適切な手数料

手数料率は、業界の相場範囲内です。相場よりも極端に安い手数料を提示する業者は、後から追加料金を請求したり、別の形で利益を得ようとしている可能性があります。

逆に、相場よりも極端に高い手数料を提示する業者は、顧客の資金繰りを悪化させる目的で、高額な利息を稼ごうとしている可能性があります。

複数のファクタリング会社から見積もりを取り、手数料を比較検討することが重要です。

5-3.明確な情報開示

ファクタリングの仕組みやリスク、契約内容について、丁寧に説明してくれます。特に、リスクの説明については、債権回収不能リスクや、債権売却後の責任に関する説明が具体的にされているかを確認しましょう。

契約書の内容についても、わかりやすく説明してもらい、疑問点があれば納得がいくまで質問することが重要です。

5-4.迅速な対応

問い合わせや審査、資金化まで、迅速に対応してくれます。迅速な対応は、顧客の資金繰り状況を理解し、緊急性の高いニーズに対応できる能力の証です。

しかし、迅速な対応を過度に強調する業者は、契約を急がせる目的で、説明不足や契約内容の不備が発生する可能性もあります。

「すぐに資金が必要」という方には 【2025年最新版】即日資金化OKのファクタリング会社おすすめ11選〜最短入金スピード&手数料比較で選ぶ! が参考になります。

5-5.信頼できる担当者

誠実で信頼できる担当者が対応してくれます。担当者は、顧客の立場に立って、適切なアドバイスやサポートを提供してくれるべきです。

高圧的な態度や言葉遣いをする担当者には注意が必要です。 また、担当者と直接会って、コミュニケーションを取れる機会があるかどうかなども重要なポイントです。

5-6.健全な経営

設立から日が浅い会社や、資本金が不足している会社は、経営が安定していない可能性があります。

設立からある程度の期間が経っており、資本金も十分に備えている会社を選ぶのが望ましいです。

会社の実績や評判なども参考にしましょう。

5-7.業界団体への所属

日本ファクタリング業協会などの業界団体に所属している場合は、一定の倫理基準を満たしていると考えられます。

業界団体に所属していることで、一定の倫理基準や行動規範が守られていることを期待できます。 しかし、業界団体に所属しているからといって、すべてが優良な会社というわけではありません。

他の指標も参考に、総合的に判断することが重要です。配慮が行き届いている点も特徴です。

まとめ

ファクタリングは、資金繰りの問題を抱える企業にとって、非常に有効な資金調達方法です。しかし、ファクタリングにはメリットだけでなくデメリットも存在し、利用する際には注意すべき点もいくつかあります。

ファクタリングを検討する際には、本記事で解説した内容を参考に、メリット・デメリットを理解した上で、信頼できるファクタリング会社を選び、契約内容をしっかりと確認することが重要です。

ファクタリングを賢く利用することで、資金繰りの改善を実現し、事業のさらなる成長を目指しましょう。

本記事が、あなたの資金調達の成功に少しでもお役に立てれば幸いです。