この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

フリーランスとして独立する人が近年ますます増えています。個人の自由度が高まり、自分のスキルや専門性を活かして働けることから、「フリーランス になるには?」という問いは多くの人にとって気になるテーマでしょう。本記事では、未経験からフリーランスを目指すための基本的なステップと、実際に成功するためのポイントを徹底解説します。

さらに、フリーランスを支える専門家との連携方法や資金調達の考え方など、これから独立を考える人に必須の情報を網羅しています。タチアゲが提供する起業支援・専門家マッチングサービスも活用しながら、あなたのキャリアを一歩先へ進めていきましょう。

この記事はで読むことができます。

フリーランスという働き方とは

1.1 フリーランスの定義と特徴

「フリーランス」とは、企業や組織に属さず、個人事業主または一人会社として自分のスキルや専門知識を活かして仕事を請け負う働き方を指します。特定の雇用契約に縛られず、案件ごとに報酬を得るのが特徴です。自由度が高い一方で、収入が不安定になりがちな側面もあります。

- 自分で案件を選べる

自分が得意とする分野や好きな仕事を中心に受注できる - 柔軟な働き方が可能

リモートワークや海外滞在などライフスタイルに合わせて働ける - 責任は自分自身にある

成果物の質や納期管理、クライアントとの調整まで全て自分で行う

1.2 フリーランスと会社員の違い

自由度の面で見ると、フリーランスは自分で仕事を選び、働く時間や場所も自由に決められます。対して会社員は、決められた時間と場所で働く必要があります。

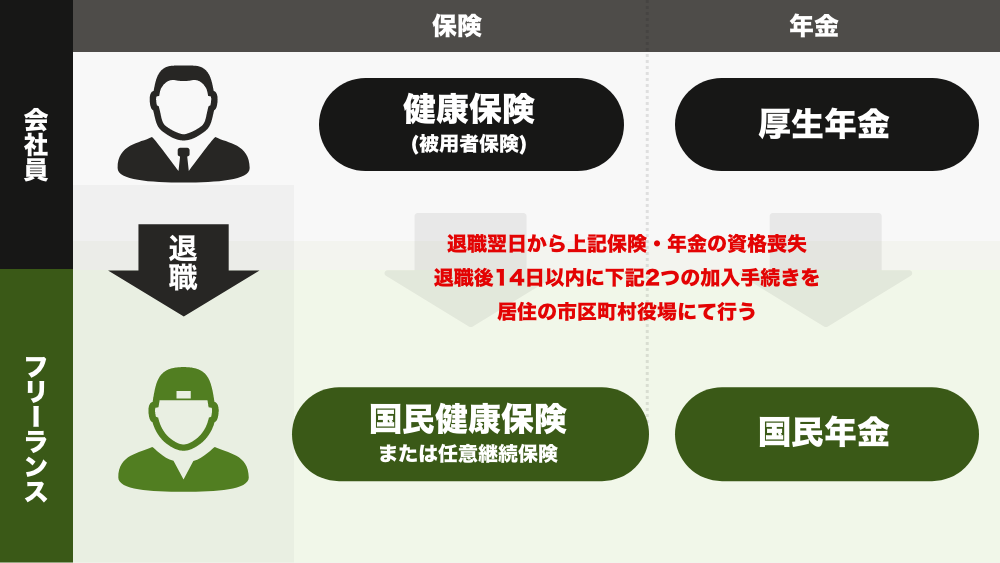

福利厚生についても、会社員時代は当たり前に会社側が社会保険や有給休暇を用意してくれていましたが、フリーランスは自分で保険に加入し、休暇も自己管理が必要です。

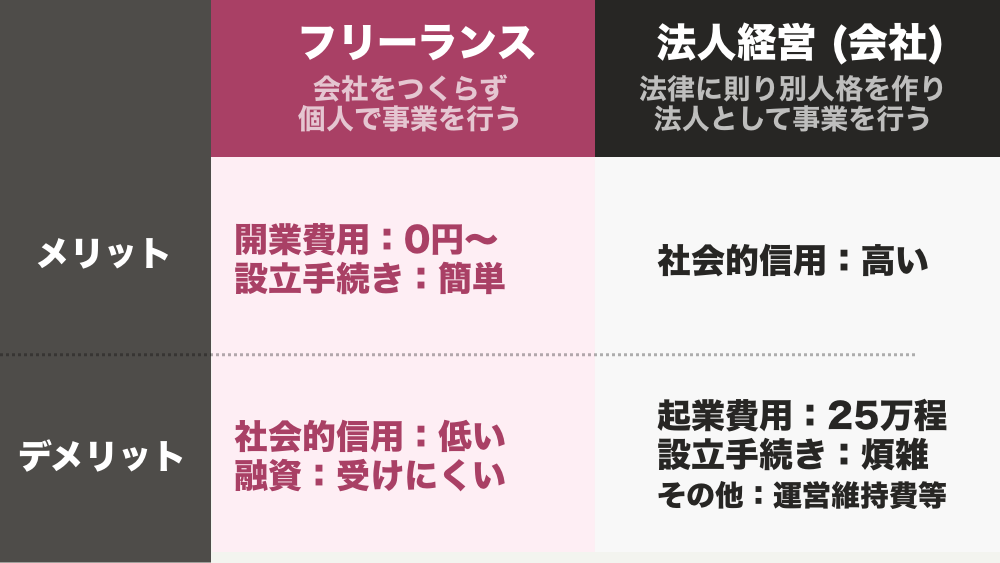

1.3 フリーランスと法人経営(会社)の違い

フリーランスは特定の企業に属さず、自由な働き方を選ぶことができます。一方、法人経営では、会社を設立し、組織としての運営を行います。

フリーランスはは税法上の区分がなく、個人事業主として開業届を出すだけで0円で活動を始められるのでハードルが低い反面、社会的信用・保険・資金調達等の面で法人より不利になります。

一方、法人経営では設立費用・手続き、事業継続の運営コストが高くつく反面、フリーランスよりも社会的信用が高くなります。法人の作り方は下記記事でも解説しています。

会社設立の流れと手順を完全ガイド|初めて会社を作るには?費用・必要書類まで網羅

会社設立の流れと手順を完全ガイド|初めて会社を作るには?費用・必要書類まで網羅

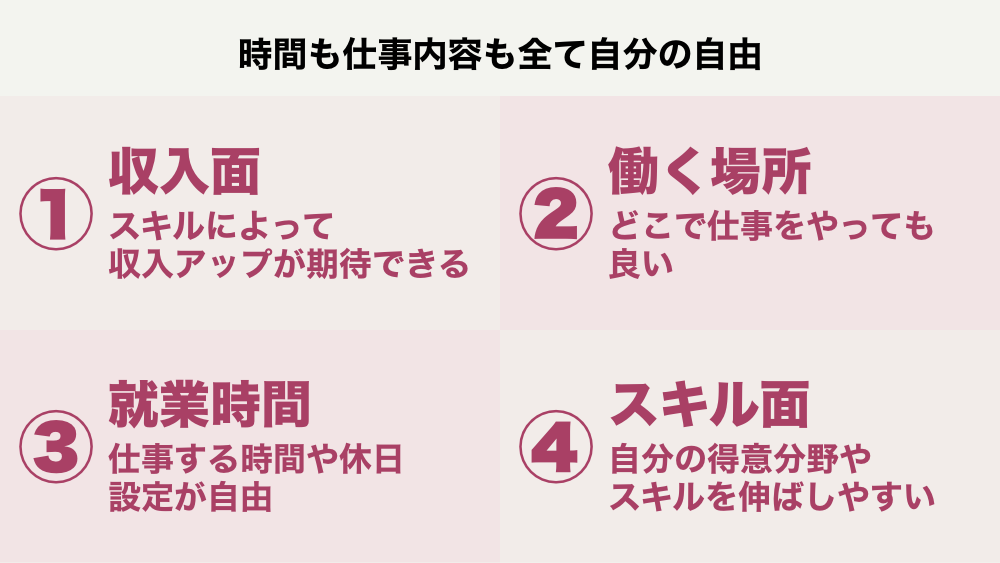

1.4 フリーランスのメリット・デメリット

フリーランスになるには、メリットだけでなくデメリットも理解しておく必要があります。以下に代表的なポイントをまとめました。

メリット

- 収入アップの可能性

- 働く場所や時間の自由度

- 仕事の選択権がある

デメリット

- 収入の不安定性

- 社会的信用が低くなる

- 社会保険や年金の自己管理

- 経理・事務作業などの煩雑さ

- 収入アップの可能性

実力次第では会社員よりも高収入を得られる - 働く場所や時間の自由度

在宅やカフェなど好みの環境で働ける - 仕事の選択権がある

好きな分野に特化しやすく、やりたい案件だけを選べる

- 収入の不安定性

案件が途切れるリスクや報酬の変動が大きい - 社会的信用が低くなる

国民健康保険や国民年金を自分で支払う必要がある - 社会保険や年金の自己管理

国民健康保険や国民年金を自分で支払う必要がある - 経理・事務作業などの煩雑さ

請求書作成、確定申告などの事務作業が増える

フリーランスは極論、書類提出などの手続き等をしなくても名乗ることができてしまうため、手続きや規則等が多い法人に比べて、社会的信用が低くなります。例えば、賃貸契約やローン審査、クレジットカードの審査が難しくなります。

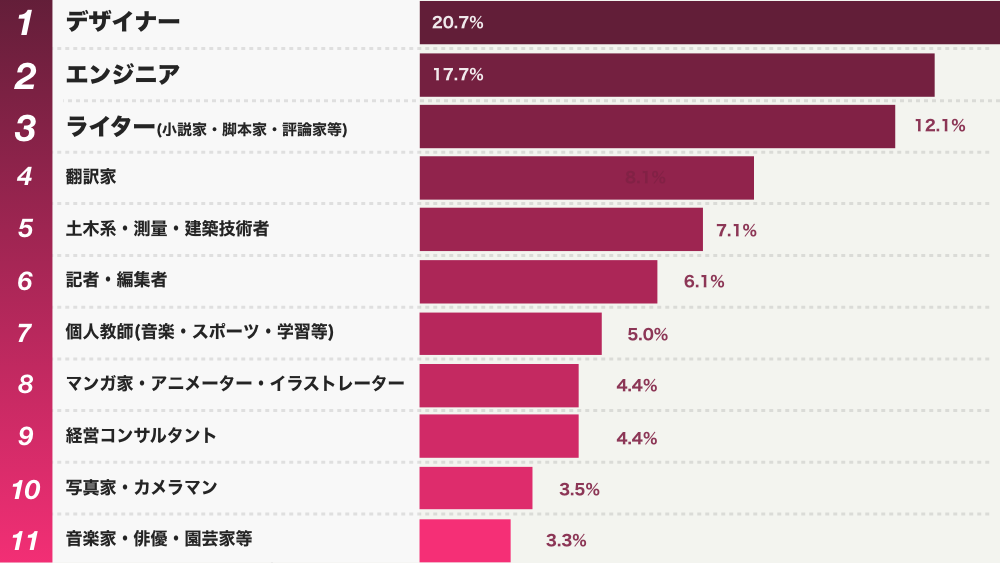

1.5 フリーランスに多い職種と年収データ

フリーランスとして働く職業には多様な選択肢がありますが、特に人気の高い職種をランキング形式で紹介します。

フリーランスはIT・クリエイティブ系を中心に多様な分野で活躍しています。プロジェクト単位での仕事の発注先が豊富にあるため、フリーランスとして活躍しやすい職種とされています。

以下は代表的な職種と目安となる年収データ(案件ベースの報酬を年間換算した場合)です。

| 職種 | 年収目安(万円) | 特徴 |

|---|---|---|

| Webエンジニア | 400〜800 | スキル次第で高単価の案件獲得が可能 |

| Webデザイナー | 300〜600 | デザインセンスとマーケティング知識が重要 |

| ライター | 250〜500 | 多数の案件をこなすことで収入アップが期待できる |

| コンサルタント | 500〜1,000以上 | 実績・経験が評価されれば単価上昇も大きい |

| 動画クリエイター | 300〜700 | YouTubeやSNS動画など新規案件が増加中 |

あくまで目安であり、スキルレベルや実績、業界トレンドによって大きく変動します。未経験からフリーランスになる際は、まずは業界の報酬相場を理解したうえでどの分野に強みを持たせるかを考えましょう。

以下の記事では、未経験からPythonエンジニアになるための手順を詳しく解説しておりますので、

是非とも合わせてご確認ください。

Pythonでフリーランスに!案件動向と独立の手順をチェック|活学キャリア (株式会社ラストデータ)

フリーランスになるには?未経験からのロードマップ

では、実際にフリーランスになるために必要なことは何なのでしょうか。

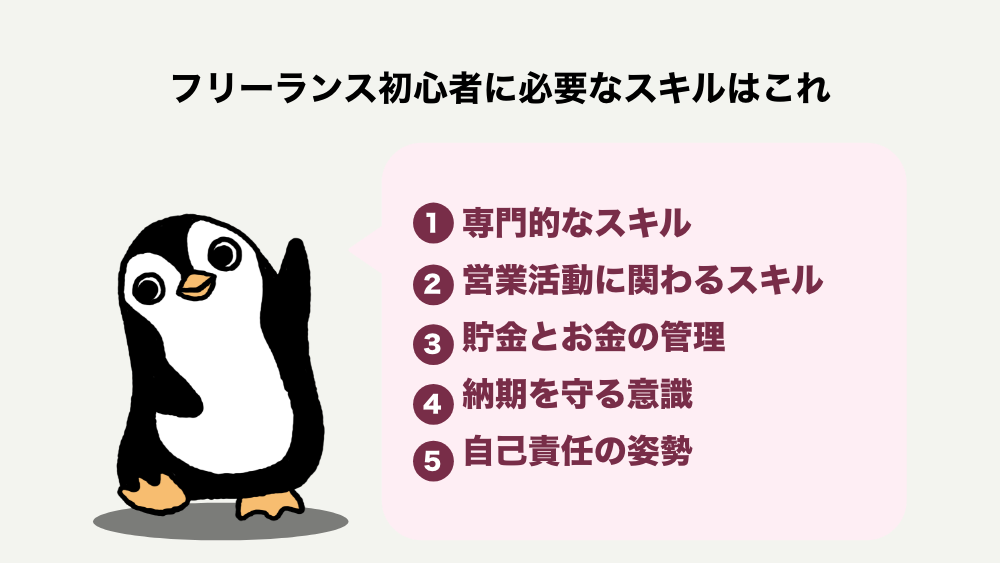

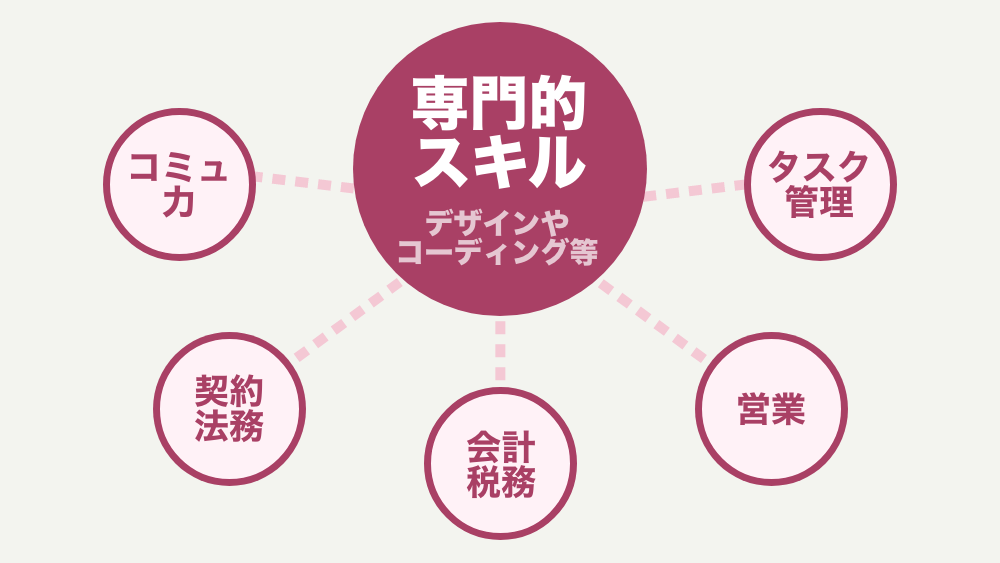

2.1 ステップ1:スキルの棚卸しと身につけるべき能力

未経験からフリーランスになるには、まず自分が提供できるスキルをはっきりさせる必要があります。

- 過去の職歴・業務経験を振り返り、得意な分野や実績を棚卸し

- 仕事以外の趣味や学習経験も含めて強みを洗い出す

- 目標とする職種に必要なスキルセットを調査

- 自分に足りない能力はオンライン講座やセミナーなどで補う

- コミュニケーション能力、タイムマネジメント、PCリテラシーなど

- フリーランスは案件獲得や調整業務も自分でするため、ビジネス基礎力が欠かせない

2.2 ステップ2:仕事獲得の方法とスキルアップ術

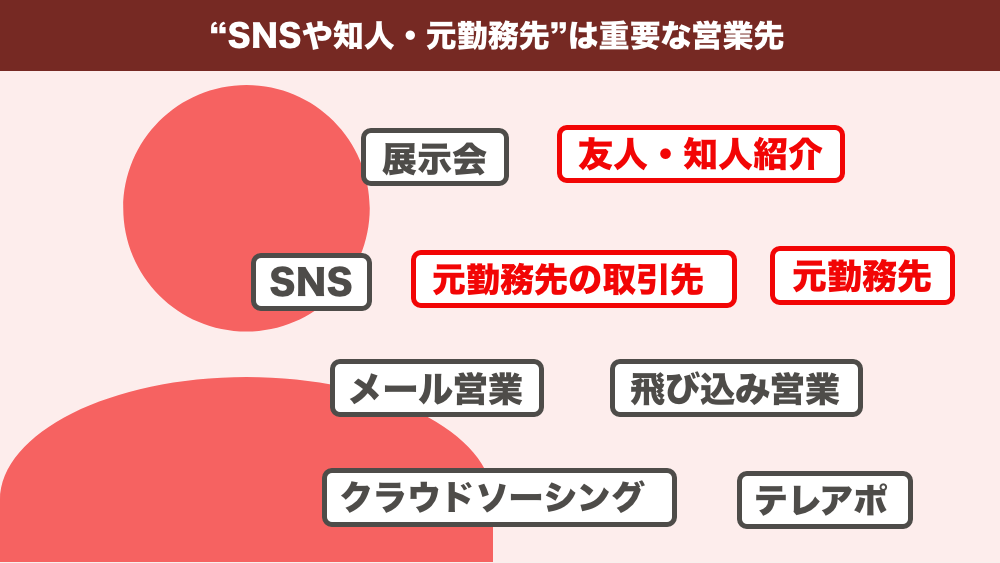

フリーランス になるには、最初の案件獲得が大きなハードルになることが多いです。未経験の方は以下のような方法を組み合わせて徐々に実績を積むのがおすすめです。

- ランサーズやクラウドワークスなどで小規模案件を受注

- 実績を積み上げながらクライアントとの関係構築を図る

- 専門分野に関するブログを運営し、実績・知識をアピール

- TwitterやLinkedInなどで交流し、人脈を拡大

- 自己アピールを欠かさず、周囲にフリーランスとして活動していると知らせる

- 最初の案件は身近な人脈から得られることも多い

- オンライン学習プラットフォームの活用:Udemy、Schooなどで最新スキルを習得

- セミナー・勉強会参加:現場の情報交換や仲間づくりにも役立つ

- 資格取得:信頼性を高める手段として検討(例:簿記、IT系資格など)

2.3 ステップ3:営業活動と初期費用・手続き

フリーランスとしての活動を軌道に乗せるには、自己ブランディングと営業活動を並行して行う必要があります。

- 過去の成果物やデザイン、執筆記事などをまとめておく

- クライアントに見せるプロフィールを整備(経歴・実績・料金表など)

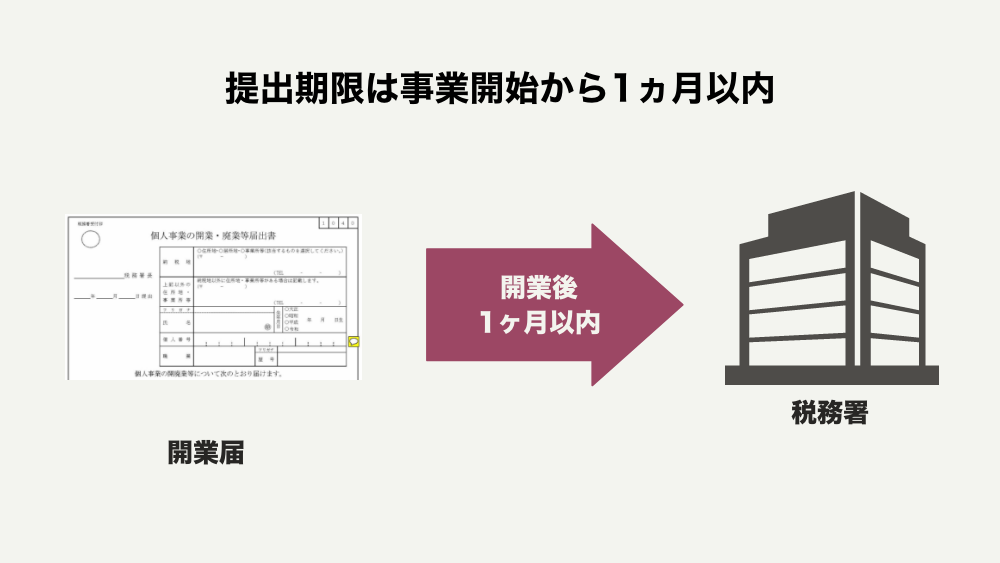

- 未経験から始める場合でも、開業届の提出は重要

- 確定申告の方式(白色・青色)を決めるきっかけにもなる

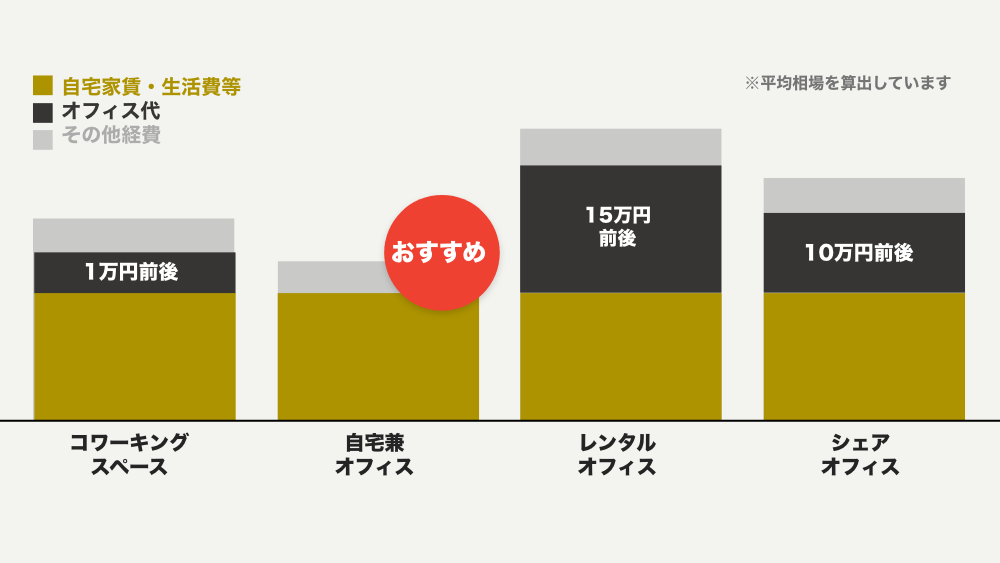

- パソコンやソフトウェア、通信費など最低限必要な経費を試算

- 事務所を構えるなら、家賃・光熱費も考慮(自宅兼事務所の場合は按分が可能)

オフィスのコストを抑えたいならバーチャルオフィス・人との繋がりを作りたいならコーワキングスペースがおすすめです!下記記事で詳しく解説していますので参考にして下さい。

【2025年最新版】バーチャルオフィスおすすめ15選|料金・拠点・登記対応を比較

【2025年最新版】バーチャルオフィスおすすめ15選|料金・拠点・登記対応を比較

【2025年最新版】東京都の人気シェアオフィス・コワーキングスペース20選|料金・設備・立地を徹底比較

【2025年最新版】東京都の人気シェアオフィス・コワーキングスペース20選|料金・設備・立地を徹底比較 3. フリーランスで成功するためのポイント

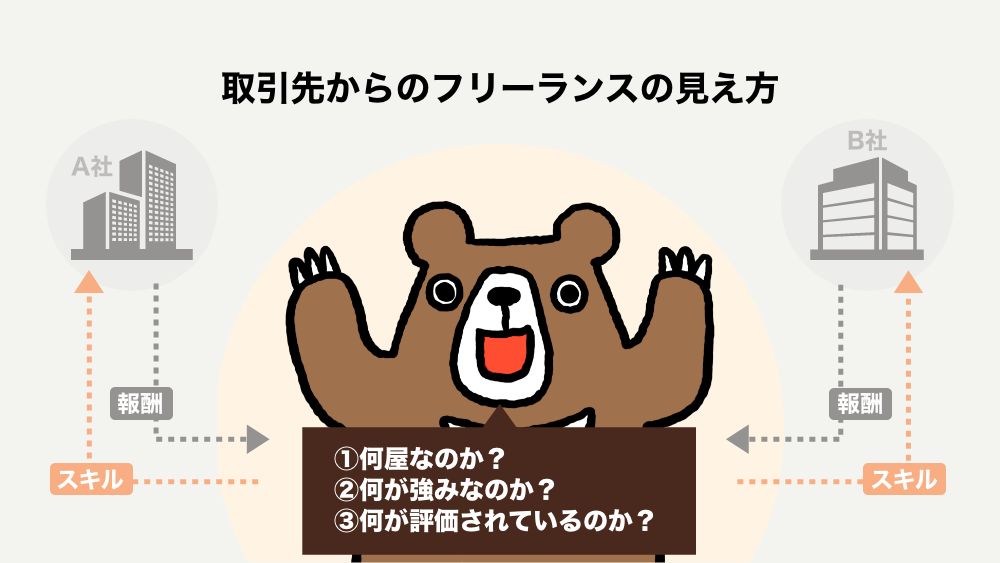

3.1 ブランディングとポートフォリオの重要性

フリーランスは個人が“商品”になります。自分自身のブランド価値を高めることで、仕事の依頼が増え、単価の上昇にもつながります。

- 専門性を打ち出す

「何でもできます」より「○○ならお任せください」の方が信頼を得やすい - ポートフォリオサイトを充実

過去の制作物や実績を具体的に掲載し、クライアントのイメージを明確にする - SNS・ブログでの発信

リアルタイムで活動報告や新しいスキルの習得状況を公開し、ファンを獲得する

3.2 キャリアパスフローと安定収入の築き方

フリーランスはキャリアパスが「自分次第」という魅力と難しさがあります。以下のフローを参考に、中長期的な目標を定めましょう。

- 複数クライアントの確保

1社に依存するとリスクが大きい。複数のクライアントとの継続取引を目指す - 定期契約(サブスクリプション)の提案

毎月のサポート契約など、継続的に収益が見込める仕組みを整える - 業務効率化とリピート営業

作業テンプレートやツールを活用して労働時間を削減、浮いた時間でリピート顧客との関係強化

3.3 協業・ネットワーキングで広がる可能性

フリーランスで成功するには、一人で抱え込まず同業者や異業種の仲間と積極的に交流することが大切です。

- 相乗効果を狙う協業

例:Webエンジニアとデザイナーが組んでフルサービスを提供 - コミュニティへの参加

meetupや勉強会、オンラインサロンなどで情報交換や案件紹介のチャンスが広がる - フリーランス協会などの団体加入

各種保険や福利厚生の充実を図り、安心してフリーランス活動ができる環境を整える

4. 実際にフリーランスで活躍するために必要なサポート

4.1 専門家の重要性:税理士、司法書士など

フリーランスになると、経理や法務、契約関連など専門的な知識が必要な場面が増えます。特に以下のタイミングでは専門家の力を借りると安心です。

- 確定申告・税務処理:節税対策や誤りの防止につながる

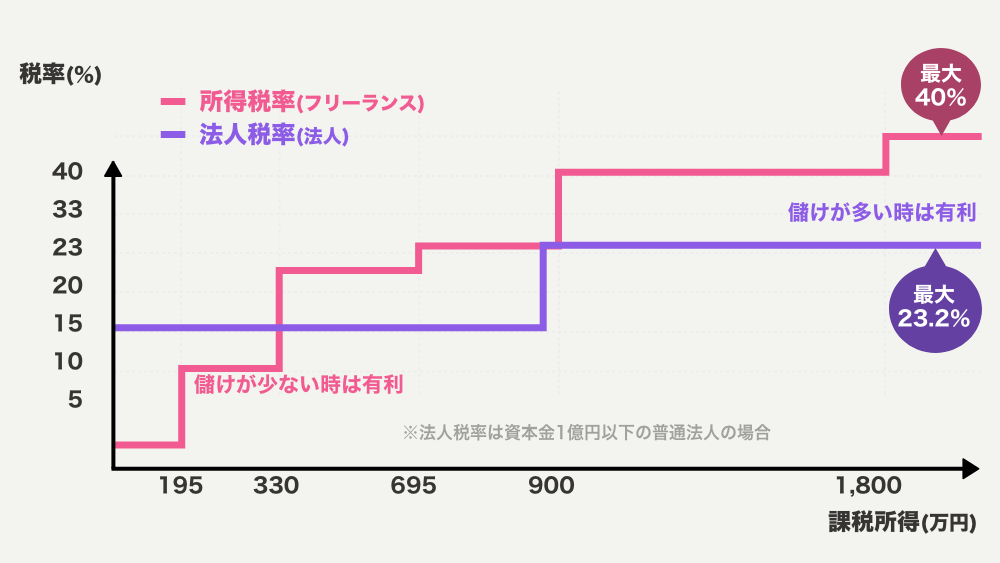

- 法人成りの検討:個人事業から法人化を検討する際の手続き・節税効果の試算

- 契約書の作成・レビュー:クライアントとのトラブル防止に不可欠

利益が900万円を超えたあたりから、法人化への検討をするのがおすすめです。下記の記事で確定申告と法人成り(フリーランスから法人化すること)について詳しく解説しています。

【2025年最新版】確定申告ガイド|必要書類・作成方法・e-Taxの手順まで完全網羅

【2025年最新版】確定申告ガイド|必要書類・作成方法・e-Taxの手順まで完全網羅

【2025年最新版】法人化のベストタイミングと判断基準|個人事業主からスムーズに移行するコツ

【2025年最新版】法人化のベストタイミングと判断基準|個人事業主からスムーズに移行するコツ

またタチアゲでは、フリーランスや起業家向けに税理士・司法書士など各種専門家を無料で紹介するサービスを展開中です。自分一人で抱え込むより、早い段階からプロに相談しておくことで余計なリスクを回避できます。

4.2 タチアゲでの無料相談・マッチング活用

実際に行動に移せず悩む方も多いでしょう。タチアゲは単なるメディアではなく、専門家とのマッチング機能を持つプラットフォームです。起業開業やフリーランスに関する疑問や手続きの不安を、プロに無料で相談できます。

利用の流れ

- 個人事業主の開業届の書き方

- 青色申告や消費税の対応方法

- 法人化する際のメリット・デメリット分析

4.3 金融サービス・法人カードの活用術

フリーランスは収入が不定期になりやすいため、キャッシュフロー管理をしっかり行う必要があります。タチアゲでは、ビジネスローンや法人カード・事業用口座の比較記事も充実しており、自分に合った金融サービスを選びやすいのが特徴です。

- 金利や返済期間、利用限度額を比較

- フリーランスでも借りやすいローンを選ぶ

【2025年最新版】ビジネスローンおすすめ15選|即日融資・無担保で選ぶ最適な資金調達法

【2025年最新版】ビジネスローンおすすめ15選|即日融資・無担保で選ぶ最適な資金調達法

- 仕入れやツール利用料などを1枚のカードで管理

- ポイント還元や各種保険を活用してコストダウン

【2025年最新版】個人事業主におすすめのビジネスカード5選|資金繰りと経費管理を効率化

【2025年最新版】個人事業主におすすめのビジネスカード5選|資金繰りと経費管理を効率化

【2025年最新版】フリーランス向け事業用口座おすすめ10選|使いやすさ・手数料で徹底比較

【2025年最新版】フリーランス向け事業用口座おすすめ10選|使いやすさ・手数料で徹底比較 「起業に関することは金融から手続きまで全部載っている」という利便性がタチアゲの強みです。他のメディアを転々としなくても、サイト内で必要な情報を一括で収集できます。

5. Q&A:フリーランスによくある疑問に答えます

5.1 Q:未経験でもフリーランスとして活動できますか?

A:もちろん可能です。特定の「資格」が必要な職種(例:弁護士など)を除けば、基本的に誰でもフリーランスとして開業できます。

ただし、実績ゼロの状態で高単価案件を狙うのは難しいので、クラウドソーシングや低単価案件から実績を積むのがおすすめです。

5.2 会社員ではなくなると社会保険や年金はどうなりますか?

A:フリーランスは原則として国民健康保険と国民年金に切り替えます。保険料や年金額は個人の所得状況によって変わります。会社員時代に加入していた健康保険・年金の資格が退職翌日から15日後に喪失となるため、早急に健康保険から国民健康保険への切り替えが必要です。

社会保険の任意継続という方法もありますが、条件や期間に制限があるため、事前にしっかり調べることが重要です。将来的に法人化を検討する場合は、社会保険のメリット・デメリットも合わせて考えましょう。

5.3 いきなり独立するのが不安なので、副業からスタートしても良い?

A:副業フリーランスとして始めるのは、リスクを抑える有効な方法です。目安として副業で10万円以上稼げていると、精神的にも安定しながら独立できます。

会社員としての安定収入を確保しながら、徐々に実績を積んでから本格的に独立するパターンは多くの成功例があります。ただし、副業禁止の就業規則がある会社もあるため、事前に確認してください。

6. まとめ

フリーランス になるには、未経験からでも可能ですが、しっかりと事前準備を行うことが成功のカギです。まずは自分のスキルを棚卸しし、市場ニーズを把握した上で徐々に実績を積み上げましょう。

収入の不安定さや事務処理・確定申告など会社員時代にはない課題もありますが、それらを補う専門家サポートや、便利な金融サービスを活用すればリスクを低減できます。

起業のプロに相談しませんか?

次のステップとして、ぜひタチアゲの無料相談フォームからプロに相談してみてください。

- 個人事業主の開業手続きに不安がある

- 安定した収入基盤を作るにはどうすればいいか

- どの金融サービスや法人カードが自分に向いているか

といった疑問も、タチアゲ起業コーディネーターがあなたの状況に合わせてアドバイスします。フリーランスとしての第一歩をスムーズに踏み出し、長期的に安定・発展していくための具体的なサポートを受けられるのは、他社メディアにはない大きな強みです。「フリーランス になるには?」と迷っている今こそ、行動を起こしてみましょう。

お問い合わせ・詳細はこちら