この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

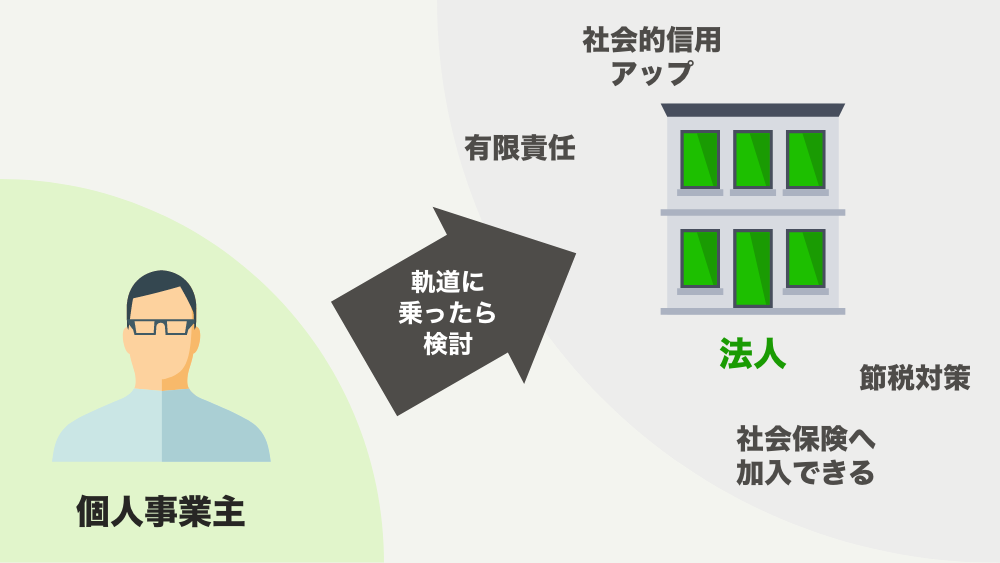

個人事業主から法人化を検討する際のタイミング選びは大切です。適切な時期を選ぶことで、税制上のメリットや資金調達の容易さ、社会的信用の向上など、さまざまな利点を享受できます。しかし、タイミングを誤ると逆にデメリットが生じることもあります。

本記事では、個人事業主の方がこれから法人化を考える際に後悔しないために見極める5つの基準をご紹介します。自分のビジネスの状況に照らし合わせることで、最適なタイミングを見極める手助けにしてください。

この記事はで読むことができます。

法人成りとは

法人成りとは、個人事業主が株式会社や合同会社などの法人を設立し、事業形態を個人事業から法人に変更することを指します。

このプロセスには、節税効果、信頼性の向上、資金調達の容易化など、さまざまなメリットがあります。そのため、個人事業主として事業を開始した後に、法人成りを検討する方も少なくありません。

しかし、法人成りと個人事業主のままでは何が具体的に異なるのか、その違いをはっきりと説明できる人は多くないでしょう。そこで、まず法人と個人事業主の違いを確認し、次に法人成りを検討する適切なタイミングについて解説していきます。

法人と個人事業主の違い

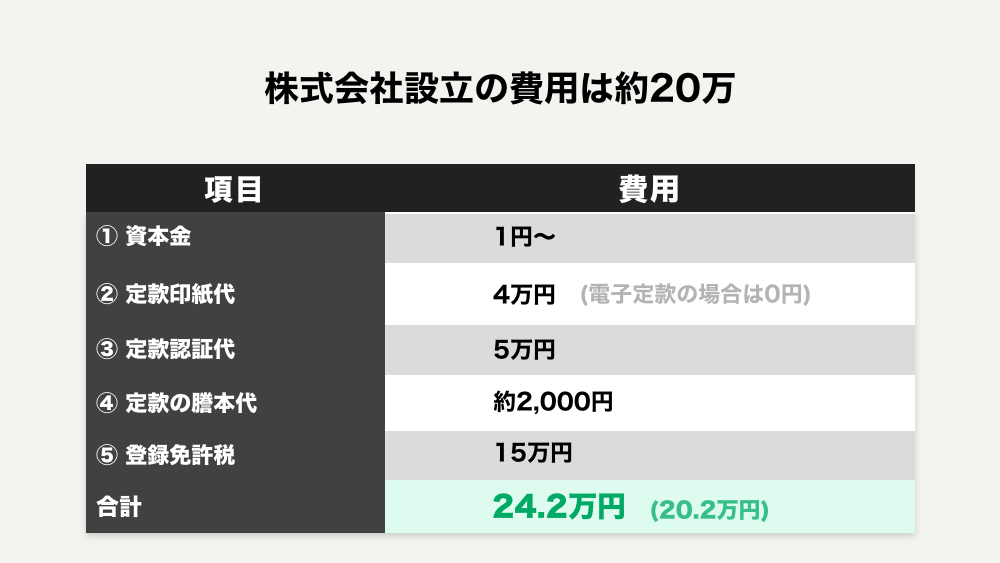

法人と個人事業主では、設立手続きに大きな違いがあります。法人設立には、株式会社の場合、約20万円の費用と約2週間の期間が必要です。一方、個人事業主は届出を提出するだけで事業を開始できるため、初期費用がほとんどかからず、手続きも簡単です。

しかし、法人は初期費用などのコストをかけて設立されるため、その分、事業に対する本気度が高いと見なされ、社会的信用を得やすいという特徴があります。

法人の方が資金調達や採用、取引先の獲得などにおいては有利とされているため事業拡大を目指す目的で、法人成りを選ぶ方が多い印象です。

法人成りと会社設立の違い

法人成りと会社設立には以下の違いがあります。

- 法人成り: 個人事業主が法人化すること

- 会社設立: 新しく法人を設立すること

どちらも法人化する点は同じですが、法人成りは個人事業主が法人化するため、これまでの事業、資金、預金などを引き継ぐことが特徴です。

これに対して、会社設立は新規に法人を設立することを意味し、資本金以外に引き継ぐものはありません。これが新規の会社設立との大きな違いとなります。

個人事業主から法人化の適切な時期を見極める5つの要素

法人化を検討する際はまず、「売上」が安定しているかどうかを確認しましょう。

年間収益が900万円を超えた場合

年間収益が900万円を超えた場合、事業主は「法人成り」を検討するタイミングに差し掛かります。

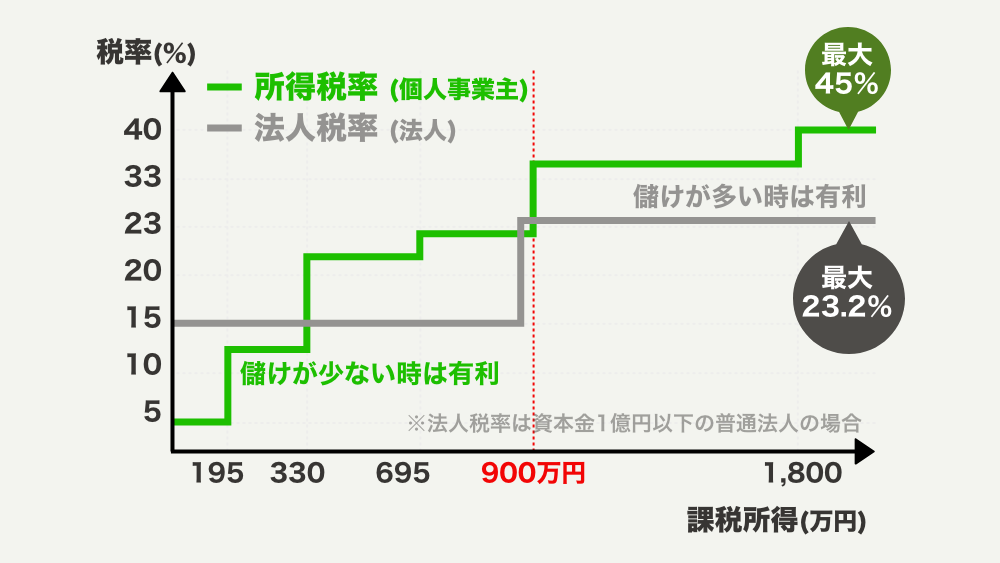

法人成りとは、個人事業主が法人化することを指し、税制面でのメリットが大きいです。特に、法人税率は一定であり、個人所得税の累進課税に比べて税負担が軽減される可能性があります。

また、社会保険料の負担も法人化により最適化できます。さらに、法人化することで信用力が向上し、取引先や金融機関からの信頼度が増すため、新たな融資や大口契約の獲得が容易になりやすい傾向です。

年間収益が900万円を超えると、これらの利点を享受するための絶好のタイミングと言えます。事業の成長を見据えた「法人成り」の検討は、長期的な視点での経営戦略として非常に重要です。

家族への給与支払いを経費計上したい場合

家族への給与支払いを経費として計上する場合、「法人成り」を検討しましょう。個人事業主から法人化することで、家族への給与が経費として認められやすくなります。

法人化の「タイミング」も大切で、適切な時期に行うことで税務上のメリットを最大化できます。具体的には、家族が実際に業務を行っていることを証明する書類や契約書を整備し、給与支払いの「証拠」を明確にすることが求められます。

なお給与額は市場の相場に基づいて設定し、過大な支払いは避けましょう。

2年前の年間売上が1,000万円を超えた場合

「2年前の年間売上が1,000万円を超えた場合、法人成りを検討するタイミングとして非常に適しています。

売上が1,000万円を超えると税金面での負担が増加するため、法人化することで節税効果が期待できるからです。法人化することで、所得税の最高税率が低くなるほか、経費として認められる範囲が広がるため、実質的な手取りが増える可能性があります。

特に、2年前の売上が1,000万円を超えたタイミングで法人成りを検討することで、将来的な事業拡大に向けた準備を整えることができます。

主要取引先から法人取引の要請があった場合

主要取引先から法人取引の要請を受けた場合も「法人成り」を検討するタイミングです。

特に中小企業にとって、法人化することで取引先からの信頼も増し、ビジネスチャンスが広がる可能性があります。

主要取引先との関係を維持しつつ、新たな取引先を開拓するために、法人化を検討する人は多いです。法人化することで社会的信用が向上し、取引先や金融機関からの評価も高まります。法人取引の要請があった場合は、取引条件や契約内容を慎重に確認しましょう。

私も1社目の起業は、取引先からの要望が理由で個人事業主から法人成りしました。今は以前よりも個人への発注が当たり前になりましたが、法人間の取引でないと発注できない取引先も一定数います。

新たに従業員を採用する計画がある場合

新たに従業員を採用する計画がある場合も「法人成り」を検討するタイミングです。

個人事業主から法人へ移行することで、税制上のメリットや社会保険の適用範囲が広がります。従業員を雇用すると雇用保険への加入や社会保険の加入が義務として発生するため、従業員の雇用を予定している方は法人化を検討しましょう。

法人化のタイミングを見失い、後悔した事例3つ

法人成りのタイミングを見失うと、後悔するケースもあります。

税務上の「節税効果」を享受できないケース

ある飲食店経営者は、売上が急増したにも関わらず、法人成りのタイミングを逃してしまいました。その結果、個人事業主としての「所得税」が高額になってしまい、節税効果を十分に得られない結果なりました。

また、法人化による「社会保険料」の軽減も見逃すことになります。

事業規模が縮小し、手間とコストだけが増えたケース

ある中小企業では、事業の拡大を見越して法人化を決断しましたが、実際には市場の変動により売上が減少しました。

この結果、法人としての「税務処理」や「法務手続き」に多大な手間がかかり、さらに「社会保険料」や「事務所維持費」などの固定費も増加しました。結果として、事業規模が縮小しているにもかかわらず、コストだけが膨らむ悪循環に陥りました。

消費税の課税事業者となるタイミングを誤ったケース

個人事業から法人に移行する際に、消費税の免税事業者としての期間を見落とし、早期に課税事業者となってしまうケースもあります。このような場合、売上高が一定以上になると、消費税の納税義務が発生し、資金繰りに悪影響を与えることがあります。

法人化のタイミングについてのよくある質問8つ

一時的に大きな利益が出る場合でも法人化は有利?

一時的に大きな利益が出る場合でも「法人化」は有利に働く場合がありますが慎重に考えた方がいいです。

まず、法人化することで「税率」が個人事業主より低くなるケースが多いです。個人事業主の所得税は累進課税で最大45%に達しますが、法人税率は約23.2%だからです。

また、法人化により「経費」として認められる範囲が広がるため、節税効果も期待できます。さらに、社会保険料の負担が増える一方で、将来的な「年金」受給額が増える可能性もあります。

そのため、一時的な売上・利益の増加による法人成りの検討の際はどこまで予測が立てられ、どの程度のメリットが見込まれるかを具体的にしたうえで判断することをおすすめします。

事業資金が少ない場合でも法人化は可能?

事業資金が少ない場合でも「法人化」は可能です。資本金は1円からでも設立可能なため、初期費用を抑えることができます。個人事業主として一定の売上を達成した後に法人化することで、税制上のメリットを享受できます。

消費税の納税義務開始のタイミングは?

一般的には、基準期間の課税売上高が1,000万円を超えると、翌々年から消費税の納税義務が発生します。「法人成り」を考える際も、この基準期間が影響します。

新たに法人を設立する場合、設立初年度とその翌年度は消費税の免税事業者となることが多いですが、資本金が1,000万円以上の場合や特定期間の売上が一定額を超える場合は例外です。

忙しい期間中の法人化は避けるべき?

法人化には多くの手続きや書類作成が必要で、その過程は時間と労力を要します。特に、事業の繁忙期にこれを行うと、日常業務に支障を来す可能性が高いです。例えば、年度末や決算期などの忙しい時期に法人成りを試みると、業務の効率が低下し、結果として収益にも悪影響を及ぼすことがあります。

消費税の課税事業者となる前後で注意すべきことは?

消費税の課税事業者となる前後で注意すべきことは多岐にわたります。特に、売上高が1,000万円を超える場合は、課税事業者となる可能性が高いため、適切な時期に法人化することが重要です。また、消費税の納税義務が発生する前に、適格請求書等保存方式(インボイス制度)に対応した請求書を発行できるように準備を進めておくことが求められます。

法人化した年の個人の確定申告はどうなる?

法人化をした年の個人の確定申告については、法人設立日までの個人事業の所得は、個人として確定申告を行う必要があります。例えば、4月1日に法人化した場合、1月1日から3月31日までの所得を個人の確定申告で報告します。

法人化後の収入は法人の所得となり、法人税の対象となります。法人設立後は、法人としての決算と申告を行いますが、個人の確定申告も忘れずに行うことが大切です。

法人化までに必要な期間は?

一般的には、登記申請から「法人設立」までにかかる期間は約2週間から1ヶ月程度です。この期間には、定款の作成、公証役場での認証、法務局への登記申請が含まれます。特に定款の作成には注意が必要で、内容が不備だと再提出が必要となり、期間が延びることがあります。準備期間を含めると、法人化までに要する期間は「約3ヶ月」程度を見込んでおくと良いでしょう。

法人化のタイミングを誤った場合の救済措置はある?

法人の設立登記が完了後から変更することはできません。もし、法人で事業を行う必要自体がなかった場合は、解散費用をはじめとしたお金や手間が発生します。 法人成りのタイミングは慎重に判断しましょう。

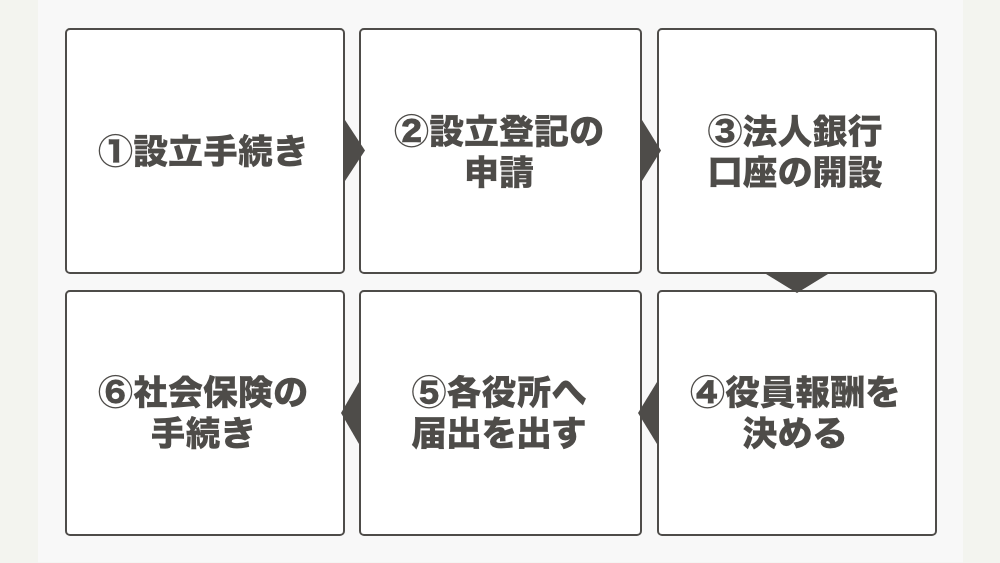

法人化するために必要な手続き

法人化するためには下記の作業を行う必要があります。

- 設立手続き

- 設立登記の申請

- 法人口座の解説

- 役員報酬を決める

- 管轄の役場へ届け出を出す

- 社会保険・雇用保険の手続を行う

詳しくは下記の記事で解説しています。

会社設立の流れと手順を完全ガイド|初めて会社を作るには?費用・必要書類まで網羅

会社設立の流れと手順を完全ガイド|初めて会社を作るには?費用・必要書類まで網羅

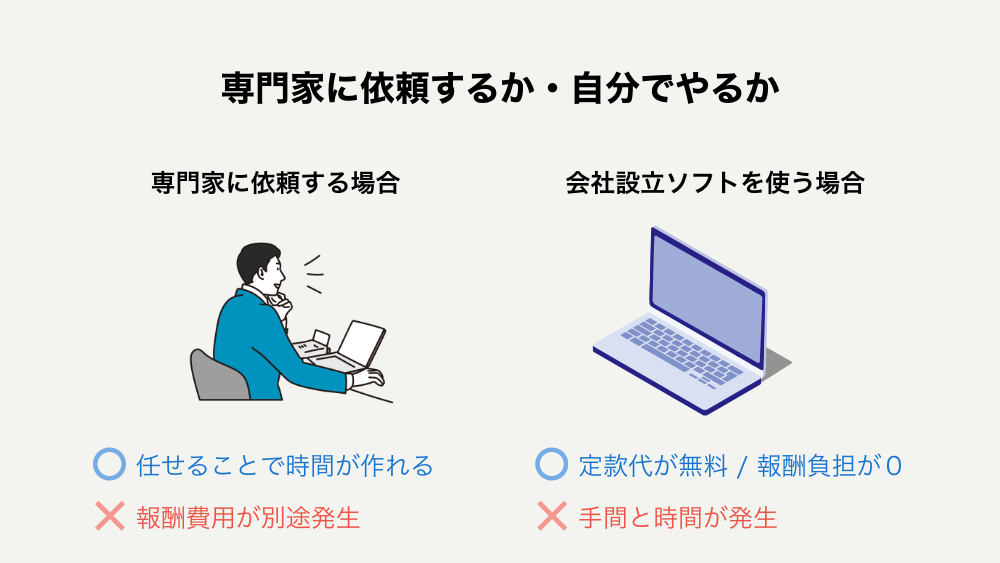

設立手続きを自分でやるなら「会社設立ソフト」がおすすめ

- 【手間を減らしたい】行政書士に手続きを依頼する。ただし費用が+10万円ほど増える

- 【費用を抑えたい】会社設立ソフトを活用し、個人で手続きする。

マネーフォワードは会計ソフトの提供会社ですが、会社設立をWeb上でステップ通りに進めれば、会社登記時に必要な提出書類を0円で作成できるサービスを出しています。上記の作業をかなり時短できるのでおすすめです!

自宅をオフィスにするなら「バーチャルオフィス」がおすすめ

会社を開業する際には登記先となる住所が必要となりますが、バーチャルオフィスを活用すれば、物理的なオフィスを持たなくても一等地の住所を利用して会社登記できます。固定費を下げたい方はバーチャルオフィスの利用がおすすめです。

私の会社も『GMOオフィスサポート』を使っています。

こちらの記事でも詳しく解説しています!

【2025年最新版】バーチャルオフィスおすすめ15選|料金・拠点・登記対応を比較

【2025年最新版】バーチャルオフィスおすすめ15選|料金・拠点・登記対応を比較

法人口座を開設するなら「ネット銀行」がおすすめ

創業まもない会社の多くは売上も取引先の実績も少ないため、信用力が弱いため、審査の厳しいメガバンクは難航しがちな印象です。そのため1つ目の法人口座に審査が比較的ゆるい「ネットバンク」を先に開設することをおすすめします。

こちらの記事でも詳しく解説しています!

【2025年下半期】法人口座おすすめランキング12選|ネット銀行・メガバンクを徹底比較

【2025年下半期】法人口座おすすめランキング12選|ネット銀行・メガバンクを徹底比較

まとめ

本記事のまとめです。法人成りのタイミングは、個人事業主での年間収益が900万円を超えた場合が検討タイミングです。

利益が900万円を超えると、所得税や住民税などの税金の負担額が個人事業主よりも法人のほうが低くなる可能性が高まるからです。

また、年間の売上が1,000万円を超えると個人事業主・法人にかかわらず消費税の納税義務が生じますが、法人化することにより消費税の納税を先に延ばすこともできます

また、法人化により信頼性が向上し、取引先や金融機関からの信用も得やすくなるため「資金調達」や「事業拡大」の可能性が広がり、長期的な成長戦略を立てやすくなるメリットがあります。

起業のプロに法人成りを相談しませんか?

「起業準備、何から手をつければいいかわからない」「ビジネスプランに自信がない」「資金調達が不安」…そんな悩みを抱えていませんか?「タチアゲ起業コーディネート」なら、創業手続きから融資・補助金申請を含む資金調達のアドバイスまで、起業準備をトータルでサポートいたします。

- 専門家が伴走するので、初めての起業でも安心

- 創業計画書の作成支援や公庫融資のサポートで、長期的な資金確保をサポート

株式会社タチアゲの「起業コーディネーター」サービスでは、経験豊富な専門家があなたの起業を徹底サポート!ビジネスプランの作成、資金調達の相談、法人設立の手続きなど、あらゆる段階で的確なアドバイスを提供します。

あなたの夢をカタチにするために、まずは無料相談から始めてみませんか?

お問い合わせ・詳細はこちら