この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

「確定申告って難しそう…」「何から準備すればいいか分からない…」

毎年多くの人が頭を悩ませる確定申告。特に初めての方は、複雑な手続きや専門用語に戸惑ってしまうかもしれません。

でも、安心してください!本記事では、2026年の確定申告に必要な情報を分かりやすく丁寧に解説します。

書類作成からe-Tax申請まで、ステップごとに図解で解説 するので、初心者の方でも安心して手続きを進められます。さらに、確定申告の種類、控除制度、確定申告におすすめの会計ソフト、よくある質問など、知っておきたい情報も網羅!

この記事を参考に、2026年の確定申告をスムーズに終わらせましょう!

確定申告とは?

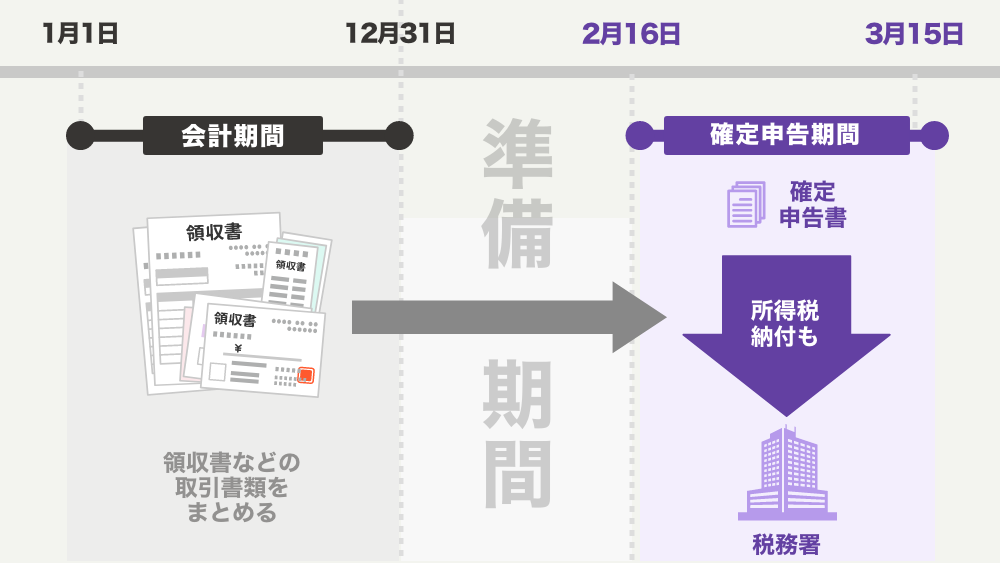

確定申告とは、1年間(1月1日~12月31日)の所得を計算し、その所得に応じて税金を納める手続きです。

「自分は確定申告が必要なの?」と疑問に思っている方もいるかもしれません。

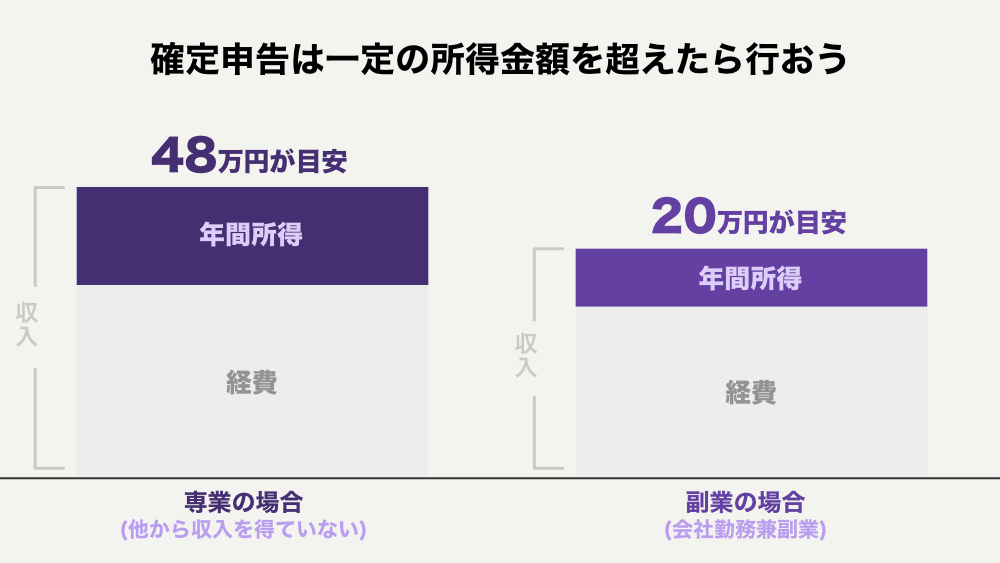

確定申告が必要かどうかは、所得の種類や金額によって異なります。

確定申告が必要な人

所得とは利益のことで、収入から必要経費を差し引いた金額のことです。確定申告は義務ではなく、不要な方もいます。

その目安が図の通りであり、年間所得に応じて異なります。

確定申告が必要な人のチェックリスト

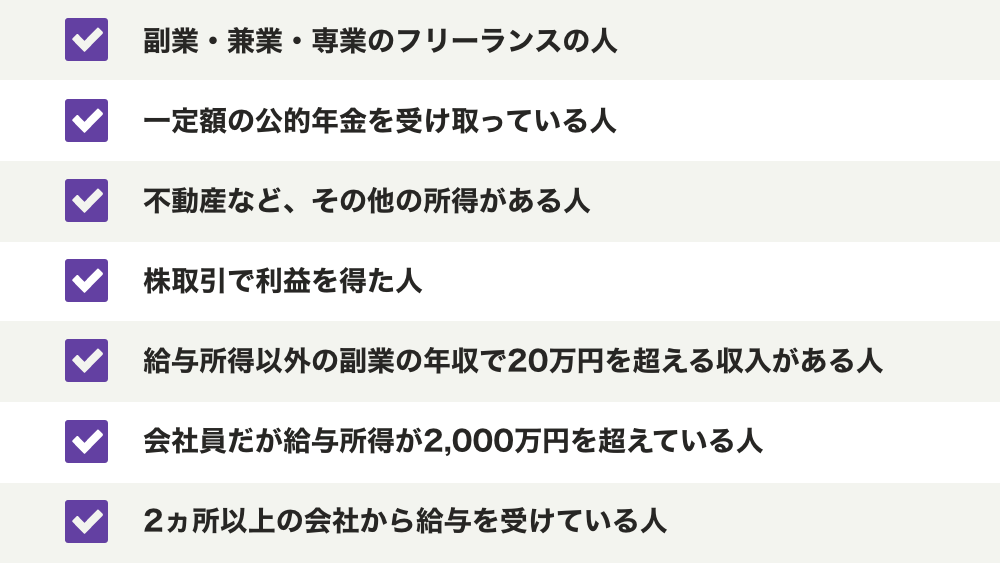

以下に当てはまる方は、原則として確定申告を行う必要があります。

- 年収2,000万円を超える方

- 副業の所得が20万円を超える方

- 2ヶ所以上から給与をもらっている方(年末調整をしていない給与がある場合)

- 事業所得がある方

- 家賃収入などがある方

確定申告の方法は2種類

確定申告の方法は、大きく分けて「書面提出」 と 「e-Tax」の2種類があります。

書面提出は確定申告書を印刷し、必要書類を添付して税務署に郵送または持参する方法です。

e-Taxはインターネットを利用して確定申告書を提出する方法です。自宅やオフィスから手続きできるので、時間と手間を大幅に削減できます。

- 税務署に行く手間が省ける

- 24時間いつでも申告できる

- 計算ミスを防げる

- 還付金が早く受け取れる

確定申告の手続きの流れ

確定申告は、大きく分けて4つのステップ で進みます。

所得を証明する書類や、控除を受けるための書類などを準備します。

確定申告書に必要事項を記入し、計算を行います。

作成した確定申告書を税務署に提出します。

計算した税金を納付します。

確定申告の種類

確定申告には、「白色申告」 と 「青色申告」 の2種類があります。

白色申告

白色申告は、簡易な方法で申告できる制度です。帳簿付けの方法が比較的簡単で、記帳する項目も少なくて済みます。

メリット

- 帳簿付けが簡単

- 申請手続きがシンプル

デメリット

- 青色申告に比べて税金が高くなる場合がある

- 控除を受けられないものがある

青色申告

青色申告は、一定の要件を満たすことで、税制上の優遇措置を受けられる制度です。

メリット

- 最大65万円の控除を受けられる

- 赤字を3年間繰り越せる

- 家族に給与を支払える

デメリット

- 白色申告に比べて帳簿付けが複雑

- 事前に申請が必要

白色申告と青色申告の違い

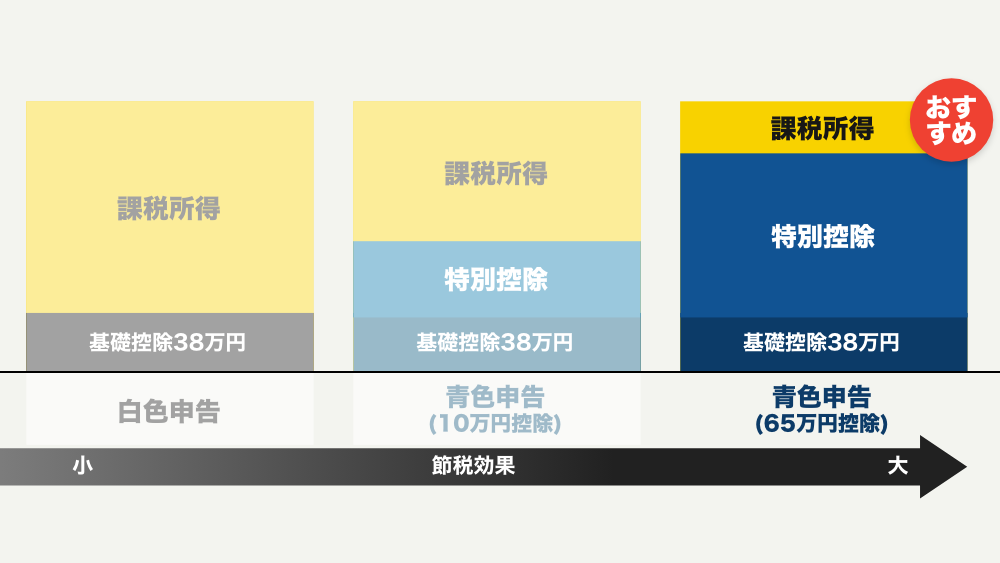

白色申告は1つのみに対して、青色申告は控除額の違いにより、2つに分かれます。

青色申告は控除額が大きく、節税対策になる代わりに、帳簿付けの方法が複雑であったり、決算書を作成しなければならなかったりと、多少難易度が上がります。

ちなみに何も申請しなければ自動的に白色申告の扱いになります。

白色申告と青色申告のどっちが良い?

青色申告は節税対策にもってこいです。しかし「節税するほどの所得もない」「複式簿記による帳簿づけが面倒」という場合には、提出書類が簡単な白色申告を検討してみましょう。

「節税したい」「家族への給与をしっかり経費にしたい」などという場合には青色申告を選択すると良いです。

| 項目 | 白色申告 | 青色申告 |

|---|---|---|

| 帳簿付け | 簡単 | 複雑 |

| 控除 | 最大10万円 | 最大65万円 |

| 赤字の繰越 | 不可 | 3年間 |

| 家族への給与 | 不可 | 可 |

| 事前申請 | 不要 | 必要 |

確定申告で受けられる主な控除

確定申告では、様々な控除制度を利用することで、税金の負担を軽減することができます。

ここでは、代表的な控除制度をいくつかご紹介します。

医療費控除

1年間にかかった医療費が一定額を超えた場合、その超過分を所得から控除できる制度です。

控除額: 10万円または所得の5%のいずれか少ない金額を超える部分

- 医療費の領収書

- 保険金などで補填された金額が分かる書類

住宅ローン控除

住宅ローンを利用して住宅を取得した場合、一定期間、所得税額から控除を受けられる制度です。

控除額: 毎年ローン残高の1%を10年間控除

- 住宅ローンの借入契約書

- 住宅の登記事項証明書

寄付金控除

特定の団体に寄付をした場合、その寄付金を所得から控除できる制度です。

控除額: 寄付金の40%(上限あり)

- 寄付金の領収書

基礎控除

すべての納税者に認められる控除で、所得金額から一律で控除されます。

控除額: 48万円

- 不要

確定申告におすすめの会計ソフト

確定申告を効率的に行うためには、会計ソフトの利用がおすすめです。会計ソフトを使うことで、日々の取引を記録し、確定申告に必要な書類を自動で作成できます。

また近年では、スマートフォンアプリで確定申告ができるサービスも登場しています。場所や時間を選ばずに手軽に申告作業を進められるのが魅力です。初心者の方でも簡単に使えるソフトが増えているので、ぜひ活用してみましょう。

1.タックスナップ

タックスナップは、スマホで確定申告を完結できる手軽さが魅力です。アプリで確定申告書類作成からe-Tax送信まで行え、場所を選びません。領収書やレシートを撮影するだけでデータ化されるため、入力の手間を大幅に削減できます。

確定申告の知識や節税に関する情報もアプリ内で提供され、無料プランから試せるのも嬉しい点です。

- 副業をしている方

- フリーランスの方

- スマホで完結させたい方

- 確定申告初心者の方

- 入力作業を減らしたい方

メリット

- 手軽に使える

- 自動でデータ化

- 経費のAI診断が便利

デメリット

- 有料プランがある

- 複雑な申告は不向き

- アプリ操作に慣れが必要

2.マネーフォワードクラウド会計

銀行口座やクレジットカードと連携して、自動で取引データを取得できるため、帳簿付けが非常に楽になります。確定申告書類の作成も簡単で、e-Taxにも対応しています。

3.弥生会計オンライン

会計ソフトの老舗企業である弥生が提供するクラウド会計ソフトです。機能が豊富で、詳細な設定が可能なので、より正確な会計処理を行いたい方におすすめです。

4.freee

直感的なインターフェースで、会計ソフト初心者の方でも簡単に操作できます。確定申告書類の作成はもちろん、請求書作成や経費精算など、ビジネスに必要な機能が充実しています。

会計ソフトについては下記記事でより詳しく解説しています。

【2025年最新版】個人事業主向け無料会計ソフトおすすめ比較|確定申告を効率化する選び方

【2025年最新版】個人事業主向け無料会計ソフトおすすめ比較|確定申告を効率化する選び方

【初心者向け】会計ソフトおすすめ3選|機能・価格を図解で徹底比較【2025年最新版】

【初心者向け】会計ソフトおすすめ3選|機能・価格を図解で徹底比較【2025年最新版】

e-Taxで確定申告する方法

e-Taxで確定申告する流れ

e-Taxで確定申告をするには、以下の手順に従います。

e-Taxを利用するには、利用者識別番号を取得する必要があります。税務署で発行してもらうか、オンラインで申請できます。

電子証明書は、e-Taxで申告する際に本人確認を行うために必要です。

e-Taxのサイト上で、確定申告書を作成します。

作成した確定申告書を電子署名し、送信します。

確定申告に関するよくある質問

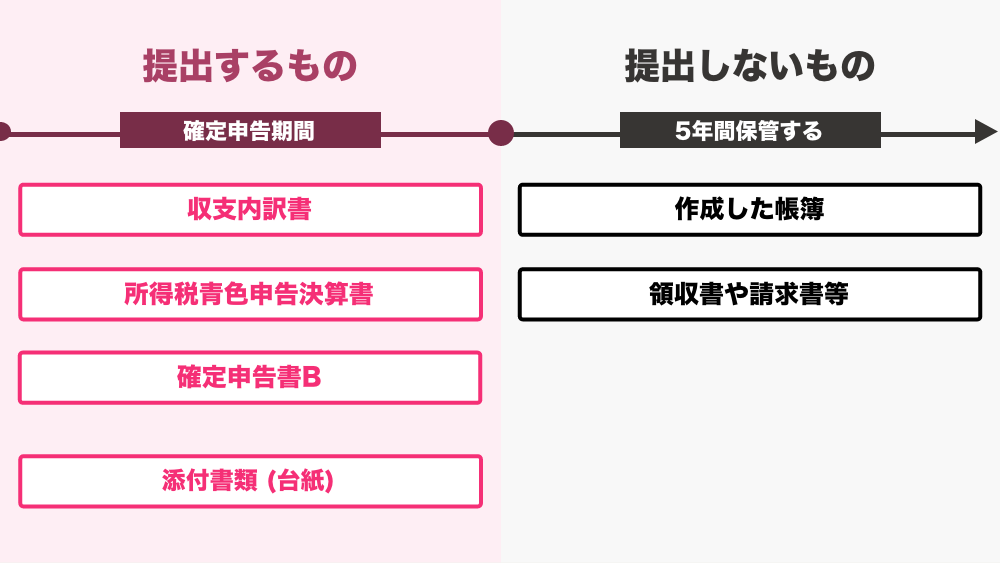

帳簿や領収書は提出する?

帳簿や領収書、請求書は提出する必要はありません。しかし『取引先から受け取った請求書』のみ、原本として5年間保管しておく義務があります。

取引先からもらう支払調書や源泉徴収票の添付は義務ではないので、提出は不要です。

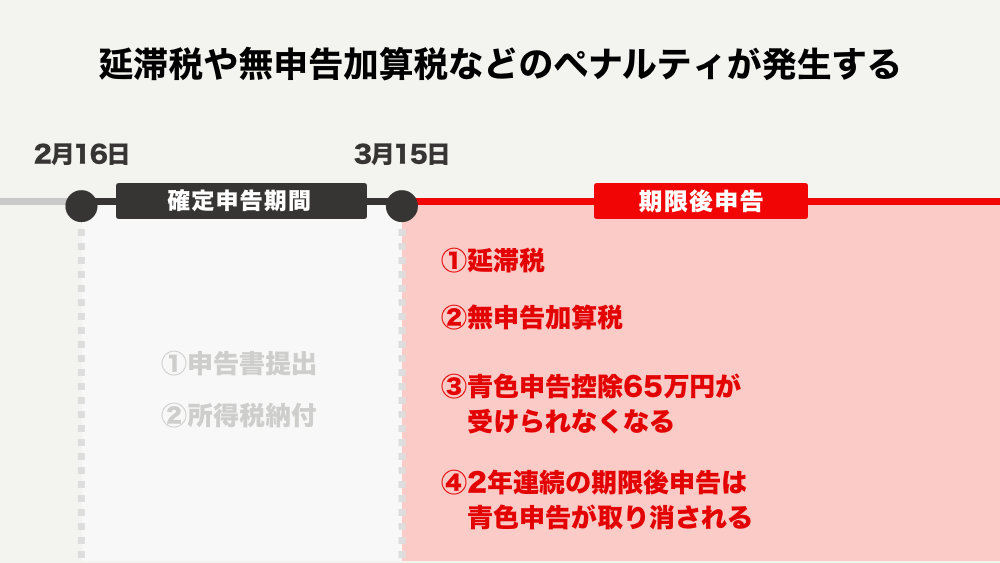

確定申告の提出期限はいつ?

確定申告の提出期限は、毎年3月15日です。ただし、土日祝日の場合は、翌営業日が期限となります。

確定申告を忘れてしまった場合はどうすればいい?

確定申告を忘れてしまった場合は、できるだけ早く税務署に相談しましょう。期限後申告をすることで、ペナルティを軽減できる場合があります。

還付金はいつ受け取れる?

還付金は、確定申告書を提出してから、1ヶ月~2ヶ月後に指定口座に振り込まれます。e-Taxで申告した場合は、書面で提出した場合よりも早く還付金を受け取れます。

まとめ|2026年の確定申告に向けて早めの準備を!

確定申告は、複雑で面倒な手続きと思われがちですが、事前にしっかりと準備をしておくことで、スムーズに終わらせることができます。

本記事を参考に、自分に合った申告方法や控除制度を理解し、会計ソフトを活用しながら、2026年の確定申告を余裕を持って乗り切りましょう!