この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

起業後、経営者が直面する重要な課題の一つが税金手続きです。税務申告や納税は、企業の財務健全性を保つために欠かせない業務であり、これを怠ると罰則や余計なコストが発生する可能性があります。

特にスタートアップや中小企業にとって、会計・経理業務の効率化は重要な成功要因です。本記事では、起業後に必要となる具体的な税金手続きと、それに伴う会計・経理業務を徹底的に解説します。これにより、読者の皆様がスムーズに事業運営を行えるようサポートします。

- 会計と企業活動の関係性について理解できる

- 会計の1年間の流れが分かる

会計とは何か?

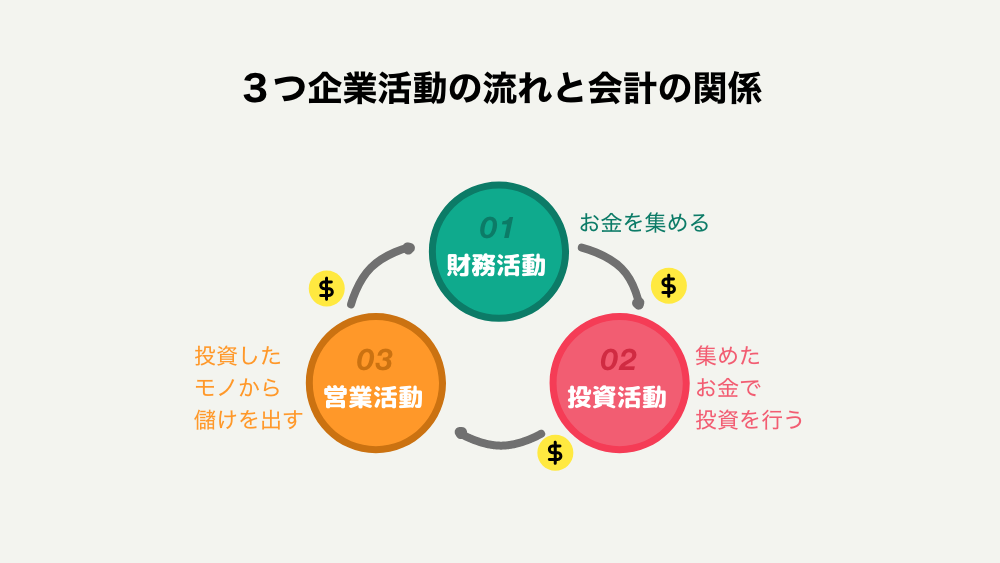

会計は、財務活動・投資活動・営業活動の「3つの企業活動」を通して、 1年に一度行う決算で、「いくら儲かっているのか」「いくら損しているのか」自社の経営状況を利害関係者の方に 報告できるように把握することを指します。

会計はどんなもので、なぜ必要なのか知っていますか?

よく居酒屋で「お会計お願いします!」と聞いたことがあります!お客さんとのお金のやりとりのことですかね?

正解です!お店での支払いも会計の一部を指してます。会計とは「会社の正しい状態を、数字で報告すること」を指します。居酒屋を経営しているのであれば、1年間のお店の売上をまとめ、経費にいくら使い、その結果、いくら利益を出すことができたのかを報告することも会計の一部です。

自分には全く関係ない話だと思っていました! もっと具体的に教えてください!

会計とは、企業の経済活動を記録し、利害関係者の方に報告する一連の流れのことです。 営業活動やマーケティング活動など、企業活動の中でも、会計取引として識別できる項目は一部です。 会計取引として識別されたものは「仕訳」という形に変換され、「会計帳簿」に記録されます。 会計帳簿に記録することを「簿記」といいます。

会計を理解するには、企業活動の流れを理解することが重要です。企業活動は【お金を集める→投資を行う→利益を上げる】3つの活動から成り立っています。企業活動は人間の血液循環と似ています。血液が体内を駆け巡り酸素や栄養素を運ぶのと同じように、企業は3つの活動を通じて「お金」を増やすことで、利害関係者(株主や銀行)に利益を循環していきます。そして、3つの企業活動を数字でまとめる作業が会計であり、数字を書類に整理したものが決算書であるため、企業活動の理解が重要なのです。

簿記とは、会計取引として識別されたものを会計帳簿に記録することです。簿記には2種類あります。

- 単式簿記 :(お小遣い帳や家計簿):収入・支出・残高(貯金)の “現金の出入りのみ” を記録する

- 複式簿記 :(企業会計):収入や支出の “お金の流れ” まで記載するので、「どのように使われたか」が明確にわかる

企業が「損益計算書」や「貸借対照表」といった特殊な表を税務署に提出する理由は、 企業が利益をあげるための団体であり、事業年度ごとに活動報告を行うルールが存在するからです。 また、外部の投資家(株主)や、銀行から借入を行い資金を調達するケースでは、株主や金融機関に対して、説明責任が発生する ため、全ての関係者が等しく理解できるように、統一されたフォーマット=決算書で提出する義務が企業にはあるのです。

会計を理解すると、 “事業の未来を予測できる” ようになります。

- 大きな問題が発生する前のリスクを事前に予測し、発生前の段階で対応策を打てる

- 将来の事業ビジョンを数字で描けるようになり、「資金調達の計画・事業投資」への施策が明確になる

会計を理解し、日々の企業活動を常に管理しておくことが、リスク回避につながります。

日々の売上や仕入れ、現金や預金の入出金などの取引を帳簿に記録することが基本です。これには、日次業務、月次業務、年次業務の3つのカテゴリーがあります。

日次業務では、毎日の取引を記録し、月次業務では月末にすべての取引を整理します。年次業務では、年度末に年間の取引を総括します。これらの業務は、税務申告や経営判断に必要な情報を提供するため、正確かつタイムリーに行うことが重要です。記録の方法としては、手書きの帳簿やエクセル、専用の会計ソフトを使用することが一般的です。特に会計ソフトは、入力ミスを減らし、効率的に作業を進めるために有効です。

会計ソフトについてはこちらの記事で詳しく解説しています。

【初心者向け】会計ソフトおすすめ3選|機能・価格を図解で徹底比較【2025年最新版】

【初心者向け】会計ソフトおすすめ3選|機能・価格を図解で徹底比較【2025年最新版】

また、取引の種類によって記録方法を変えることもポイントです。例えば、現金取引とクレジットカード取引では、記録のタイミングや方法が異なる場合があります。

企業が収める税金とは

企業は法人(法律で権利を与えられた人)になることで、社会で、モノやサービスを売買することができます。

人は給料をもらうと所得税を払い、住んでいる場所に住民税を払います。法人も同じく税金を納める必要があります。

- 法人税=企業活動で残った利益(所得)に対してかかる費用

- 住民税=会社所在地を置いている場所に住民税を納める

法人の確定申告は、企業が税務上の義務を果たすために必要な手続きです。まず、決算書を作成し、これを基に法人税、消費税、法人事業税、法人住民税の申告を行います。法人税は所得に基づいて計算され、事業年度終了後2ヶ月以内に申告します。

消費税は売上と仕入れの差額から計算し、翌年の3月31日までに申告が必要です。法人事業税は所得に税率を掛けて計算し、これも事業年度終了後2ヶ月以内に地方自治体に納付します。法人住民税は法人税割と均等割から成り、同様に2ヶ月以内に納付します。

法人税に関しては、前事業年度の法人税額が20万円を超える場合、中間納付が必要となります。具体的には、事業年度の中間期において一定の計算方法に基づき納付額を算出し、納税します。

一方、消費税については、確定消費税額が48万円を超える場合に中間納付が求められます。これに加え、課税売上高が5,000万円を超える事業者も対象となります。

中間納付の納期と回数は、確定消費税額によって異なります。まず、確定消費税額が48万円以下の場合、中間納付は不要です。48万円から400万円の範囲内では、年1回の中間納付が求められます。この場合、納付期限は通常8月31日です。

次に、消費税額が400万円から4,800万円の場合、年3回の中間納付が必要で、納付期限は5月31日、8月31日、11月30日となります。さらに、4,800万円を超える場合は、年11回の中間納付が必要です。これに該当する場合、納付期限は5月31日から翌年の1月31日まで毎月設定されています。

納付時期を見逃さないよう、カレンダーに記載しておきましょう。また会計ソフトを活用して日々の取引を正確に記録しておくことがおすすめです。

おすすめの会計ソフトについてこちらの記事でまとめています。

【初心者向け】会計ソフトおすすめ3選|機能・価格を図解で徹底比較【2025年最新版】

【初心者向け】会計ソフトおすすめ3選|機能・価格を図解で徹底比較【2025年最新版】

特に初めて中間納付を行う事業者は、顧問税理士のアドバイスを受けることで、手続きのミスを防ぐことができます。

【2025年版】起業直後に税理士をつけるべき理由とは?最適タイミングと節税効果を解説

【2025年版】起業直後に税理士をつけるべき理由とは?最適タイミングと節税効果を解説

その他の税金手続き

起業後には、確定申告や中間納付以外にもさまざまな税金手続きが必要です。

まず、源泉所得税の手続きがあります。これは従業員の給与から天引きした所得税を国に納付するもので、毎月の納付が求められます。まず、事業主が給与や報酬を支払う際には、所得税と復興特別所得税を差し引き、納税者に代わって納付する必要があります。

納付方法には、インターネットバンキング、クレジットカード、指定預金口座からのダイレクト納付、金融機関や税務署の窓口での納付などがあります。特にインターネットバンキングは手続きが簡単で、時間を節約できます。

また、納付期限は原則として支払い月の翌月10日までとなっていますが、給与を支払う人数が10人未満の場合、「源泉徴収税の期限の特例承認に関する申込書」を税務署に提出すれば、納付回数を年2回に減らすことが可能です。納付漏れを防ぐために、カレンダーに納付期限を記入しておくと良いでしょう。

これは従業員の住民税を給与から天引きし、各市区町村に納付する制度です。住民税特別徴収の流れは、事業主が従業員の給与から住民税を差し引いて市町村に納入する手続きを指します。

- 給与支払報告書を提出し、次に特別徴収税額の通知が市町村から届きます。

- 事業主は給与支払い時に税金を徴収し、最終的に市町村へ納入します。(前年度の所得に基づいて計算され、6月から翌年5月までの期間で行われます。)

特別徴収は、従業員が自分で納税する手間を省くための制度であり、事業主にとっても効率的です。例えば、東京都の場合、特別徴収義務者は都内の全ての事業所に適用されます。

これは年間の所得税額を再計算し、過不足を調整する作業です。会社員の場合、1月1日から12月31日までの給与が対象となり、12月末までに調整が行われます。具体的には、給与から源泉徴収された所得税と復興特別所得税の合計を正確に計算し、実際に支払うべき税額と一致させます。

これにより、過不足があれば1月の給与で還付または追加徴収が行われます。役員や個人事業主の場合、11月から12月にかけて必要な書類を準備し、年末調整を実施します。特に、扶養控除や医療費控除などの各種控除を適用するための書類提出が求められます。手続きは1月31日までに所轄税務署長に提出することが必要です。これにより適正な税額が確定し、納税者の負担が軽減されます。

決算・申告の進め方

決算・申告の進め方について、まず理解しておくべきポイントは、決算の目的と手続きです。

企業は1会計年度の営業成績や財務状態を明らかにするために決算を行います。決算手続きは会社法や税法に基づき、日本国内の企業は「1年に1回、仕分けや会計基準に従って決算書と税務申告書を提出する義務」があります。

決算とは「会社の1年間の経営成績を決算書(財務諸表)で提出すること」を指します。 法人の場合、申告期限は会計年度終了後2ヶ月以内とされています。

例)3月決算の場合:「4月1日〜翌年3月31日」までの収入・支出を整理する 。

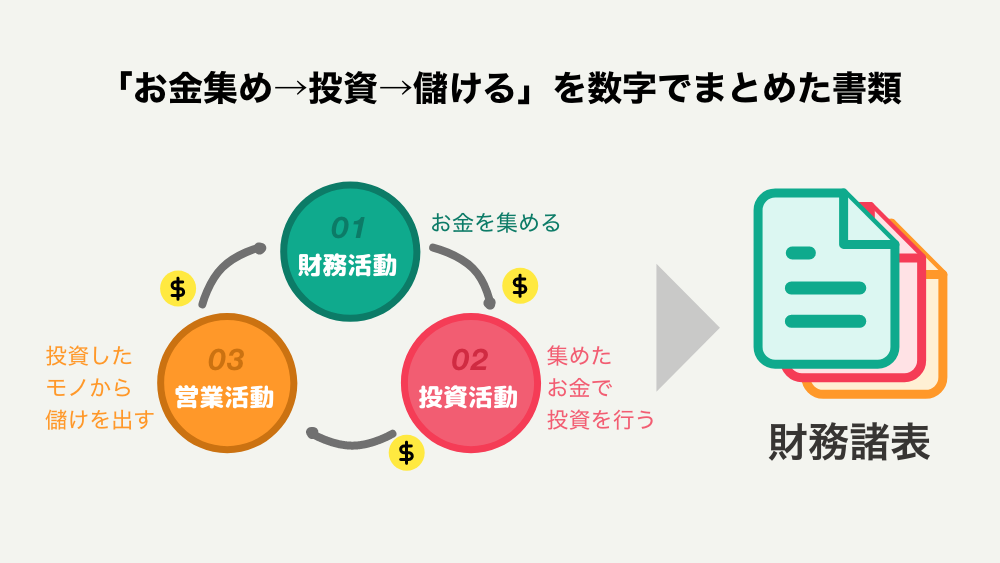

企業は「①お金を集める→②投資を行う→③投資したモノから儲けを作る」という3つの活動を通して利益を生み出します。そして、この3つの企業活動を数字で表したものが “財務諸表” (決算書)になります。

決算書は、下記3つの資料から構成されており「企業の財政状態(健康状態)を表す重要な資料」です。 ※人間でいう『健康診断書』に当たります。

- 貸借対照表 (BS)=お金の調達先と、集めたお金を何に使ったかが分かる

- 損益計算書 (PL)=一年間でいくら稼ぎ、稼ぐために努力したことが分かる

- キャッシュフロー計算書 (CF)=3つの企業活動で動いた、お金の流れが分かる

決算書は、企業を取り巻く利害関係者 (ステークホルダー)のために作ります。 利害関係者において決算書の位置付けは「過去から現在の数字の推移・業界との比較・同業他社との比較等」を客観的に 見れる点です。

なぜなら「投資・融資・提携などの意思決定を下す」際に重要な判断材料になるからです。

貸借対照表は、財産残高一覧表とも呼び「会社の財政状況が分かる資料」です。右側 (調達状況)と左側 (運用状況)が、必ず同額で揃っていなければならないことから「バランスシート(BS)」とも呼ばれています。

この表を理解できれば、企業が「何を持っているか」が分かります。下記の図のように、資産の部と負債の部は、それぞれ「流動」と「固定」に分かれています。

- 流動:”1年以内” に現金化される or 支払うもの

- 固定:”1年以上” かけて現金化される or 支払うもの

損益計算書(PL)は「毎期の利益を正しく計算するための書類」です。企業が「1年でいくら稼ぎ、どんな努力をしたか」 分かります。この書類には、1年間の売上・費用・利益、または損失が表記されます。企業が「赤字なのか・黒字なのか」分かる ことから『1年間の経営成績表』のような書類です。利益の計算式は「収益 ー 費用 = 利益」と、簡単に出すことが出来ます。

キャッシュ・フロー計算書(CS)は、全企業に共通する、3つの活動の「現金の出入りを活動別の観点から整理した書類」です。 この表を見れば「3つの活動別で1年間でお金がどう動いたのか」が分かります。

- 営業活動CF:”営業活動に関する” 現金の出入り=『営業収入や商品の仕入・支出等』

- 投資活動CF:”投資活動に関する” 現金の出入り=『有価証券や固定資産の取得や売却等』

- 財務活動CF:”財務活動に関する” 現金の出入り=『増資や借入金の返済等』

会計帳簿をつけてみよう

この章では、会計帳簿の基礎知識について学びます。 会計帳簿とは、全ての企業で作成義務のある「会社版の家計簿のような書類」です。 企業活動の中で「どのようにお金が動いているか」を把握し、 破産や黒字倒産を避けましょう。

会計帳簿はどんなもので、なぜ記帳する必要があるか知っていますか?

会計帳簿という言葉を初めて聞きました… なぜ記帳しなければならないのですか?

会計帳簿は、企業が日々の取引を記録して、企業の資産や経営状況を明らかにするための「会社版の家計簿のような書類」です。毎期ごとに必ず作成する、貸借対照表や損益計算書のもととなる為、必ず用意しなければなりません。

日々の活動となると、ものすごい数の取引をまとめる必要がありそうですね… 自分でやるのは荷が重そうです…。

会計帳簿は、昔は全て手書きか、エクセルを使用し作成していました。 現在では便利な会計ソフトがあるので、作成からダウンロードまで全てオンライン上で完結できます。手書きですと 「記入ミス・記入漏れ」は避けられません。会計作業を少しでも楽にするために、会計ソフトの導入を検討しましょう。

おすすめの会計ソフトについてこちらの記事でまとめています。

【初心者向け】会計ソフトおすすめ3選|機能・価格を図解で徹底比較【2025年最新版】

【初心者向け】会計ソフトおすすめ3選|機能・価格を図解で徹底比較【2025年最新版】

会計帳簿は、会社法により帳簿の “記帳と保管” が義務付けられています。 会計業務は業務内容が複雑なため、経理担当者の採用も重要ですがまずは会計ソフトを導入し、代表者本人が帳簿を付けることを検討しましょう。会計ソフトを導入することで、会社経営で切り離すことはできない、会計知識が身につくためです。

会計の年間スケジュールを把握しよう

会計は年間を通してやらなければならないイベントが盛りだくさんです。 先回りして準備を行い、余裕を持って業務を終わせましょう。例えば3月決算の法人の場合、年度初めの4月〜7月は決算作業で忙しくなります。2月の末頃から準備を始め、5末までに法人税の申告を行いましょう。

下記は、『3月決算』の場合の会計の年間スケジュールになります。

法人設立

法人を設立すると、納税しなければならない税金が発生します。設立後にやるべき納税やイベントを一緒にみていきます。

【5月】法人住民税の徴収開始

企業は法人(法律で権利を与えられた人)になることで、社会で、モノやサービスを売買することができます。そのため、法人も 個人と同じように住民税を納める義務があります。納税期限は ”事業年度終了日から2ヶ月以内に管轄の地方自治体に” 支払わなければなりません。起業1年目の新設法人の初回の支払いは1年後です。税金の支払いは見落としがちなよくある注意点です。 忘れずに納付分の資金を用意しておきましょう。

【7月】源泉所得税を納付する(7月~12月分)

源泉所得税は「毎月の給与額に応じて従業員から天引きし、会社が従業員の代わりにまとめて納める税金」です。 代表1人の会社であっても、役員報酬として会社から給与をもらうため、源泉所得税を納税する必要があります。 毎月の従業員の給与から天引きし、翌月10日までに納付するのが原則ですが、 『特例承認申請書』を提出すれば、半年ごと (7月と1月)にまとめて納付することができます。

【12月】年末調整を行う

年末調整は「会社側が行う、従業員のための簡易的な確定申告」を指します。12月に従業員それぞれの1年間の所得を計算し、 天引きした所得税額と実際の所得税額の差額を清算します。差額が多い場合は”差額分を従業員に還付”し、少ない場合は”差額を追加で徴収”します。10月に入ると税務署から書類が送られてきます。 ※下記は年末調整の計算方法です。

【1月】法定調書合計表を提出する

10月に入ると年末調整関係の書類が税務署から届くと前のレッスンで伝えました。その書類の中に「法定調書合計表」という書類が入っている場合があります。会社でのお金の支払いがあった場合に、税務署はその事実を届出させることで、会社のお金の動きを把握します。このときに提出させる資料が法定調書です。給与の額や税理士・弁護士等への報酬、家賃の明細、源泉徴収税額など、数種類の項目を記載した「法定調書合計表」を作成し、『1月31日まで』に税務署に提出しなければなりません。

【1月】償却資産申告書を提出(必要に応じて)

償却資産申告は、所有する固定資産を市区町村に申告する手続きです。償却資産税の課税を決めることが目的です。 固定資産とは、デスクや椅子、パソコン、社用車など、今後事業を運営していくに当たり、 “一年を超えて” 使用する財産です。 固定資産の所在する市区町村の役所に提出しましょう。申告書は郵送で送られてきますが、各市町村のホームページからダウンロードすることも可能です。

【5月】確定申告

法人の確定申告は「1年間の会社で上げた所得 (利益)を計算し、法人税を納付する手続き」を指します。 事業年度終了日から2カ月以内 (3月決算であれば5月末まで)に前期の所得を計算し『法人税・住民税・事業税』を申告して 納付します。

まとめ

本記事のまとめです。法人は前事業年度の法人税額が200万円を超えると中間申告が必要です。これらの手続きは正確に行わなければ、ペナルティが課される可能性があるため注意が必要です。

税理士のアドバイスを受けることで、効率的に会計業務を行うことができます。最新の税制に関する情報を得ることができ、適切な節税対策を講じることができます。

またクラウド会計ソフトを活用することで、経費の管理や収支の把握が容易になります。税金に関しては知らなかったでは済まされない義務なので、事前に会計の知識と手続きへの準備を行いましょう。