この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

個人事業主としてビジネスを進める上で、「事業用口座と個人口座は途中からでも分けた方がいいのか?」と悩む方は多いのではないでしょうか。実際、お金の流れが混在した口座で管理していると、確定申告シーズンには経理処理が煩雑になり、思わぬミスや時間ロスを招きがちです。

そこでおすすめなのが、事業専用口座を開設し、会計ソフトと連携しながら効率的に資金を管理する方法。本記事では、口座を途中から分けるメリット・デメリット、具体的な開設手順からおすすめの銀行・会計ソフトまで詳しく解説します。事業の信頼度アップや税務リスクの低減も期待できるため、ぜひ参考にしてみてください。

私も個人事業主としてスタートした当初は、1つの口座で管理していましたが、途中で分けた途端に帳簿付けが格段にラクになりました。早めにやっておけば良かったと痛感しています!

| サービス名 | 振込手数料(他行宛) | 口座開設日数 | 振込手数料無料回数 | 口座自動振替 (税金/社会保険) | おすすめポイント |

|---|---|---|---|---|---|

【1位】【GMOあおぞらネット銀行 個人事業主向け口座】 | 振込手数料は業界最安値水準。 | ||||

【2位】 住信SBIネット銀行 | 資金需要にも強い | ||||

【3位】 PayPay銀行 | 何時でも当日扱いで振込できるのが魅力! |

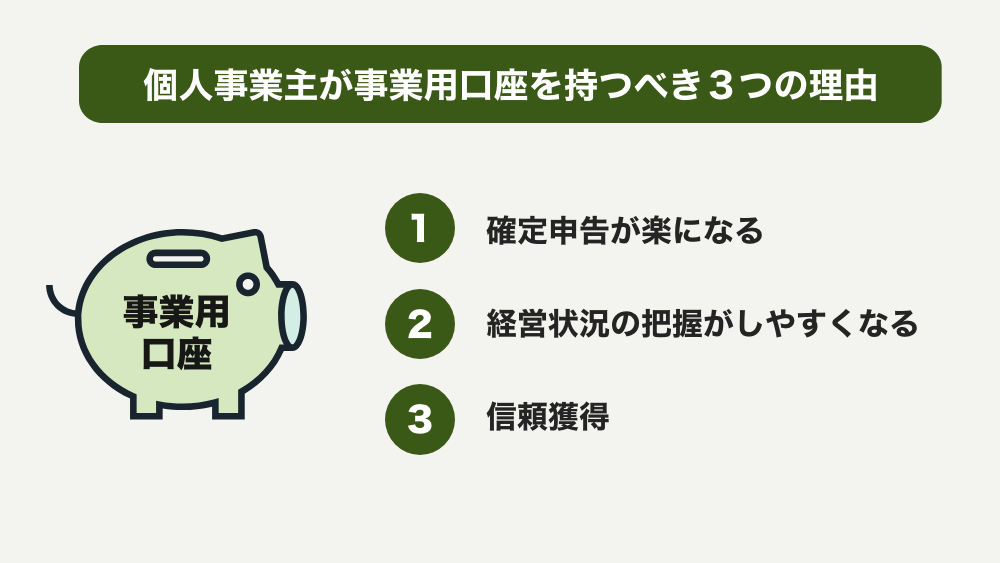

個人事業主が途中から口座を分けるべき理由

経理負担が激減し、確定申告がスムーズになる

個人事業主の売上や経費が個人口座と同じ口座で混在していると、「どこまでが事業経費なのか?」を仕分けするだけでも大変です。とくに領収書やカード明細の数が増えれば増えるほど、分類や集計が面倒になり、時間を取られます。

しかし、事業用口座を分けておけば、通帳(もしくはWeb明細)を見ただけで事業関連の支出を一括管理できるのが最大のメリット。クラウド会計ソフトなどと連携すれば、自動仕訳が進み、確定申告の際に非常にラクになります。

私の場合、最初は1年分の通帳を見返して、一つひとつ“これは経費かな?”と確認作業をしていました。口座を分けてからはその手間がほぼゼロに。精神的ストレスもだいぶ減ります!

税務調査のリスク軽減

事業と私的なお金が同じ口座に入っていると、万が一税務調査が入った際にプライベートな支出までチェックされる可能性があります。やましいことがなくても、個人の生活費などをさらけ出すのは抵抗があるでしょう。

また、プライベートの支出を誤って経費計上してしまうなど、思わぬミスが生じやすいのも事実です。専用口座で事業資金を完結できれば、こうしたリスクを大幅に抑えられ、経理上のトラブルを避けやすくなります。

信用力・プロ意識の向上

取引先からの入金先が個人名義しかない場合、「本当に事業としてやっているの?」と不安を抱かれることもあります。特に、ネットショップ運営やオンラインサービス提供を行う場合は、屋号付きの事業用口座があるだけで「信頼感」「安心感」を与えられます。

将来、融資を受けたり法人成りを検討する際にも、事業専用口座の取引履歴が残っているほど信用を得やすいです。小さな積み重ねかもしれませんが、こうした積極的な見せ方が大きなアドバンテージになるケースは多いです。

口座を分けるメリット・デメリット

メリット

- 経理作業がシンプル化

- 税務リスクの低減

- 取引先の安心感アップ

デメリット

- 口座管理コストの増加

- 審査・書類準備の手間

- 資金移動時の仕訳の注意

メリット

- 経理作業がシンプル化

事業の入出金だけを集中管理できるので、帳簿付けや経費精算の労力が大幅に軽減します。クラウド会計ソフトの自動仕訳とも親和性が高く、確定申告前の慌ただしさが激減します。 - 税務リスクの低減

事業用口座だけ税務署に提示すれば済むため、プライベート支出を誤って経費計上するリスクや、私的資金の流れを見られるリスクが格段に小さくなります。 - 取引先の安心感アップ

屋号やビジネス名義での入出金が可能になり、「きちんとした事業者だ」という印象を持ってもらいやすいです。ネットショップの場合は注文者からの不安も減ります。

デメリットや注意点

- 口座管理コストの増加

口座を増やすと通帳やWeb明細のチェック、振込手数料など管理コストがやや増えることも。ただし、ネット銀行なら手数料無料枠を活用できるため、工夫次第で大きなデメリットにはなりません。 - 審査・書類準備の手間

銀行によっては事業内容の詳細や開業届の控えなどが必要で、審査に数週間かかる場合もあります。ただし、申し込み時の手続きを一度済ませれば、長期的なメリットは十分大きいです。 - 資金移動時の仕訳の注意

個人口座から事業用口座に移した資金は「事業主借」、逆に生活費などを事業用口座から出す場合は「事業主貸」で処理し、二重計上を回避する必要があります。

最初は「事業主借? 事業主貸?」と戸惑うかもしれませんが、クラウド会計ソフトが自動仕訳してくれるケースも多いです。慣れてしまえば問題ありません。

口座を分ける最適なタイミングと手順

タイミングの目安

副業や小規模ビジネスであっても、領収書が増え、月々の売上もある程度安定してきたら、早めに分ける方がメリットは大きいです。

決済代行会社との入金サイクルなど複雑化しがちなので、専用口座を用意しておくと管理がスムーズです。

事業と個人の資金を完全に分離しておけば、法人化後の口座手続きや信用力向上に繋がります。融資審査でも取引履歴を明確に示せるため有利です。

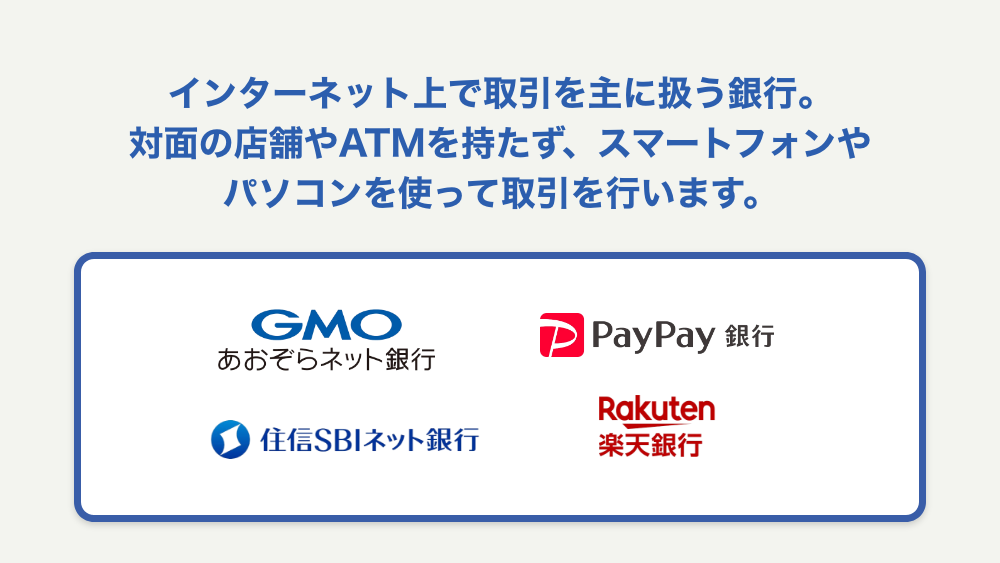

ステップ1:銀行の選び方

- 手続きがオンラインで完結し、振込手数料やATM手数料が安い(または無料枠がある)ケースが多い。

- 審査期間も比較的短く、開業届など必要書類を揃えれば1〜2週間ほどで開設できることが多い。

- 実店舗がない代わりにサポートはメールやチャット中心だが、近年はコンビニATM利用などで現金の入出金もある程度カバーできる。

- 地域密着の強みがあり、地元でのビジネスネットワークや融資相談で力を発揮。

- 店舗が近くにある場合は直接相談しやすいメリットがある。

- ただし地域外での取引はやや不便に感じることも。

- 三菱UFJ、三井住友、みずほ銀行など。社会的信用度が非常に高い。

- 支店やATMが全国に多く、事業拡大時にも使いやすい。

- ただし審査が厳しめで、口座開設までに書類準備やヒアリングが多いケースもある。

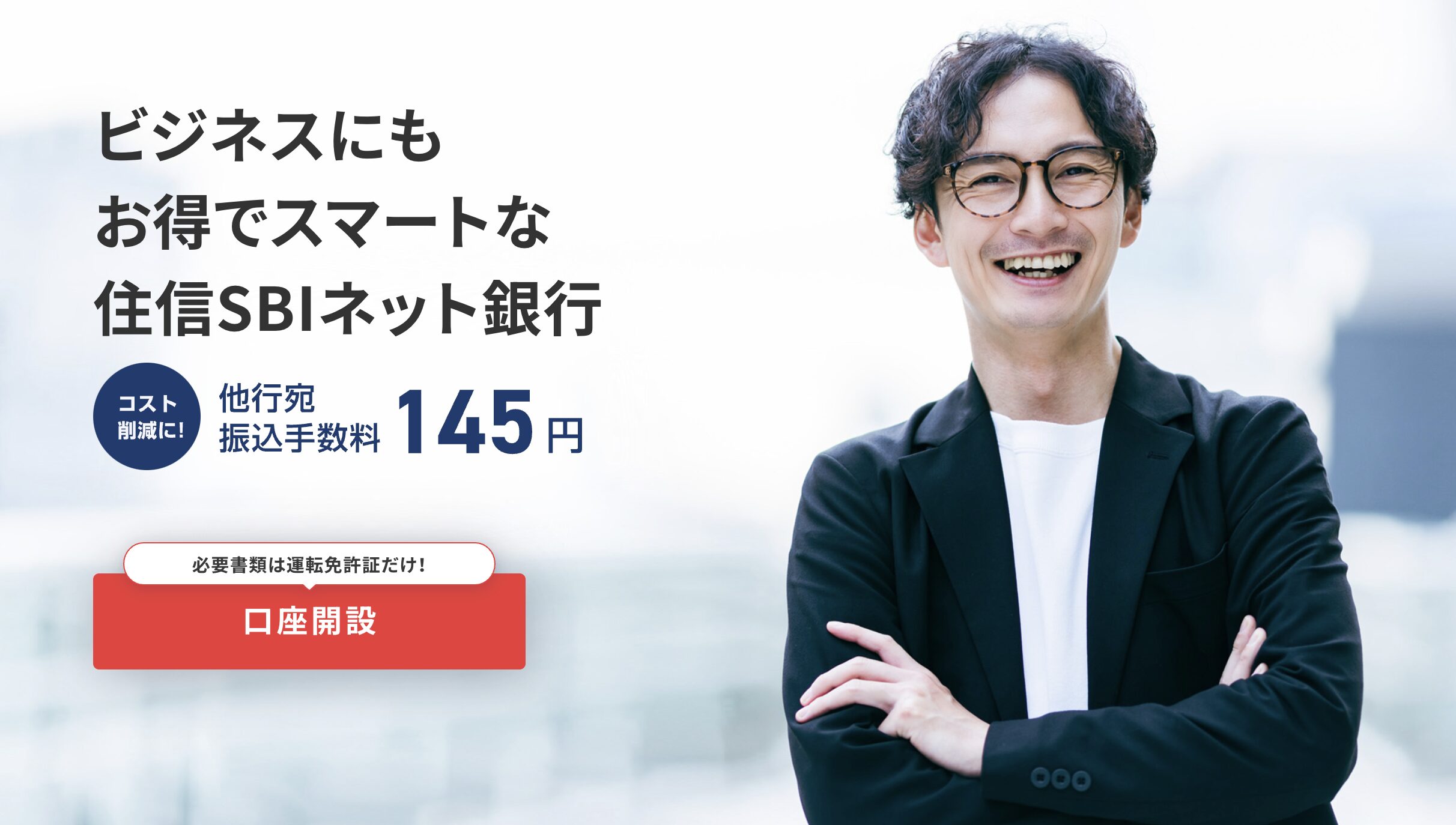

ネット銀行の中でもおすすめは「あおぞらネット銀行」と「PayPay銀行」

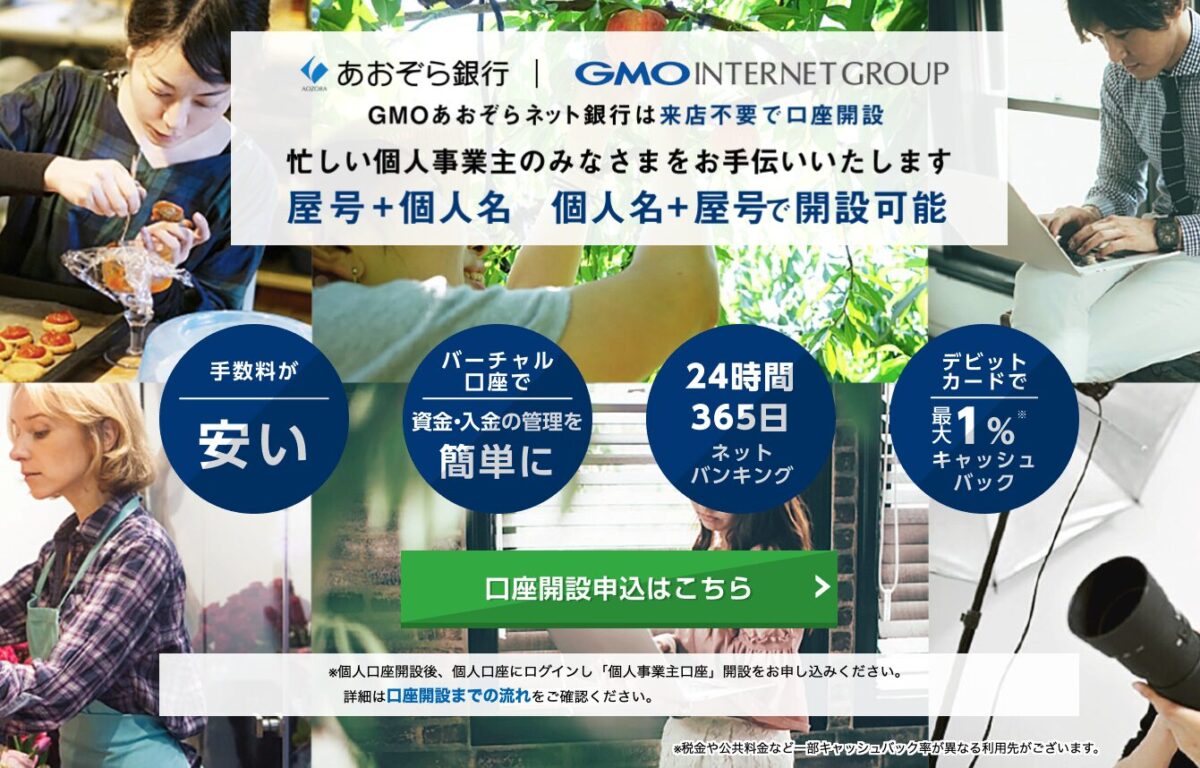

あおぞらネット銀行

GMOあおぞらネット銀行は、GMOインターネットグループとあおぞら銀行が共同出資して設立したネット銀行です。

手数料体系がシンプルで、振込手数料が月数回まで無料といった特典が設けられている場合があります。法人・個人事業主向けのサポートもしっかりしており、オンラインで手続きが完結しやすいのが魅力。

ネット銀行の中でも“あおぞらネット銀行”は比較的申し込みやすく、私の知人も開業届の控えを提示してスムーズに屋号付き口座を作れたそうです。

- 口座維持手数料など基本的には無料なので、ランニングコストを抑えたい個人事業主にはピッタリ。

口座維持費用無料!振込費用は業界最安値の手数料

法人口座を検討中の方は以下の記事もおすすめです。

【実体験レポート】GMOあおぞらネット銀行の法人口座を徹底レビュー|メリット・デメリットと申込手順

【実体験レポート】GMOあおぞらネット銀行の法人口座を徹底レビュー|メリット・デメリットと申込手順

PayPay銀行

paypay銀行は、PayPayと連携しているため、スマホ決済やキャッシュレス決済をよく使う方と相性が良いです。

設立間もない事業でも比較的口座開設しやすく、オンライン完結で申し込み可能。

PayPay銀行はスマホアプリが直感的で使いやすい印象です。PayPay決済とあわせて使うなら非常に便利でしょう。

- こちらも振込手数料・ATM手数料がお得になるキャンペーンや無料枠が用意されていることが多く、ビジネス費用を抑えたい個人事業主に好評。

いずれもネット銀行なので実店舗での相談は難しいですが、その分サポートサイトが充実しており、オンラインチャットで質問に答えてくれるケースも多いです。コスト面・手軽さ重視の人におすすめです!下記記事で詳しく解説しています。

【2025年最新版】PayPay銀行の事業用口座を徹底解説|個人事業主に選ばれる理由とは?

【2025年最新版】PayPay銀行の事業用口座を徹底解説|個人事業主に選ばれる理由とは?

ステップ2:口座開設の手続き

- 本人確認書類(運転免許証やマイナンバーカード)

- 開業届の控え(屋号がある場合は開業届に屋号を記載し、税務署受付印が押された書類)

- 事務所賃貸契約書など(必要に応じて)

- あおぞらネット銀行やPayPay銀行ならWebフォームに入力し、必要書類をアップロードすれば完了。

- 後日郵送される書類の返送や、本人確認手続きを済ませれば数日~2週間程度で口座開設されることが多い。

- 開業届の屋号欄をきちんと記入してあることが大前提。

- 「○○会社」や「○○法人」など、法人と誤解されるような名称はNGになる可能性がある。

- 名義は「屋号+個人名」という形式が一般的(例:「〇〇デザイン事務所 山田太郎」)。

ステップ3:個人口座から事業用口座への資金移動

- 事業へ投入する形なら「事業主借」、逆に生活費などを出す場合は「事業主貸」で処理。

- どちらの口座でも二重に収入・支出を計上しないように注意する。

- 月末や四半期末などキリの良いタイミングで締めてから、新口座に資金を移すと整理しやすい。

- それまでの取引がきちんと帳簿に反映されているか最終チェックを行い、移行漏れをなくす。

- 口座を開設しても、私的支出を事業用口座でうっかり支払っては意味がありません。

- 経費管理を一元化するため、事業用クレジットカードも合わせて作っておくとさらに効率的です。

税務・会計上の注意点と効率化のコツ

税務署への届出は不要?

途中から事業用口座を作った場合でも、そのこと自体を税務署へ報告する義務はありません。一方、開業時点でまだ開業届を出していない場合、屋号付き口座をスムーズに作れない可能性があるため、開業届は早めに出しておくとメリットが多いです。

- また、青色申告の控除を受けるためにも、開業届と同時に「所得税の青色申告承認申請書」を提出しておくことをおすすめします。

【2025年最新版】青色申告と白色申告の違いとは?メリット・手続き完全ガイド

【2025年最新版】青色申告と白色申告の違いとは?メリット・手続き完全ガイド

経費管理のベストプラクティス

- 事業の支払いを事業用口座・カードに集約

プライベートな支出を混在させると後処理が煩雑になるため、できる限り事業用の支払い手段に統一しましょう。 - 個人立替した場合は即座に“事業主借”を計上

万が一、個人カードや現金で経費を立て替えたら、後日まとめて清算・記帳し、帳簿上でも明確に整理します。 - 領収書・レシートは確実に保管

銀行明細と同じくらい大切なのが領収書の保存です。クラウド会計ソフトに読み込ませる場合でも原本や電子保存はきちんと行いましょう。

会計ソフトで自動仕訳を活用する

- 銀行明細との連携がカギ

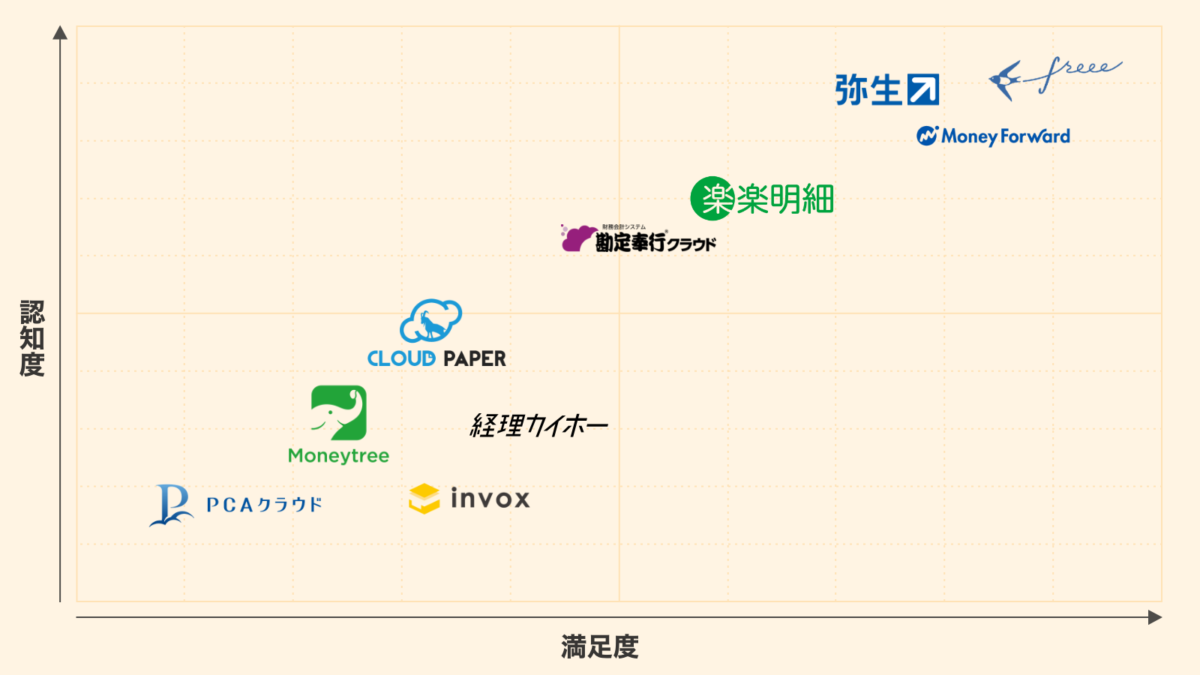

事業用口座を開設したら、会計ソフトに口座情報を登録して自動で明細を取り込む設定をします。 - 主要クラウド会計ソフトはほぼ対応

freee(フリー)、マネーフォワード クラウド確定申告、弥生会計オンラインなど、有名どころはあおぞらネット銀行・PayPay銀行とも連携実績があります。 - 自動仕訳の精度が高まり、手入力が激減

ソフトのAIが、過去の仕訳パターンや取引先名から勘定科目を推測してくれるため、日常的な経理負担を大きく削減できます。

おすすめのクラウド会計ソフト3選

マネーフォワード クラウド確定申告

無料の確定申告自動化ソフト マネーフォワード クラウド確定申告は、freeeと並ぶ人気クラウド会計ソフトです。豊富なレポート機能と他のバックオフィス系サービス(請求書・経費精算など)との連携が強み。人数・売上規模が増えてもスムーズに拡張しやすいメリットがあります。

- 将来的に事業拡大を見据え、総合的な管理体制を作りたいという方。

確定申告にかかる時間を大幅削減

弥生会計オンライン(やよいの青色申告 オンライン)

やよいの青色申告オンラインは、長年の信頼がある弥生ブランド。サポート体制も評価が高い。初年度無料キャンペーンやリーズナブルな料金プランが魅力です。

- 「低コストで始めたい」「税理士や会計事務所のサポートを受けながら進めたい」という方。

個人事業主向けクラウド青色申告ソフト

freee(フリー)

会計初心者でも使いやすいUIとチュートリアルが充実。請求書発行機能やスマホアプリの操作性が高く、個人事業主向けサービスが豊富。

- 「簿記の知識があまりなくても直感的に扱いたい」という方。

まとめ:個人事業主は早めの口座分離で経理効率UPを!

個人事業主が途中からでも事業用口座を分けるメリットは非常に大きいと言えます。経理作業の負担軽減や税務リスクの低減はもちろん、取引先からの信用度も上がり、将来的な法人成りにもスムーズに対応できます。特に、ネット銀行(あおぞらネット銀行・PayPay銀行)を活用すれば、口座開設のしやすさや手数料面でのメリットを享受でき、事業がまだ小規模なうちから効率的な運用が可能です。

また、会計ソフトと連携することで、日々の記帳や仕訳も自動化が進み、確定申告時の精神的ストレスが格段に減るでしょう。早めに口座を分けておくことで、後から「あの時やっておけば良かった…」と後悔しなくて済みます。

起業のプロに相談しませんか?

「起業準備、何から手をつければいいかわからない」「ビジネスプランに自信がない」「資金調達が不安」…そんな悩みを抱えていませんか?「タチアゲ起業コーディネート」なら、創業手続きから融資・補助金申請を含む資金調達のアドバイスまで、起業準備をトータルでサポートいたします。

- 専門家が伴走するので、初めての起業でも安心

- 創業計画書の作成支援や公庫融資のサポートで、長期的な資金確保をサポート

株式会社タチアゲの「起業コーディネーター」サービスでは、経験豊富な専門家があなたの起業を徹底サポート!ビジネスプランの作成、資金調達の相談、法人設立の手続きなど、あらゆる段階で的確なアドバイスを提供します。

あなたの夢をカタチにするために、まずは無料相談から始めてみませんか?

お問い合わせ・詳細はこちら