この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

個人事業主やフリーランスとして事業を営むなら、切っても切り離せないのが「確定申告」です。その中でも「青色申告と白色申告の違い」は、多くの方が迷うポイント。どちらを選ぶべきかで、節税額や帳簿作成の手間、将来の金融機関とのやり取りが大きく変わってきます。

本記事では、それぞれのメリット・デメリット、選び方の基準、実際の手続きフローなどを網羅的に解説します。起業支援プラットフォーム「タチアゲ」ならではの視点から専門家の活用術もご紹介。これから起業・開業を目指す方や、副業からの独立を検討中の方は必見です。

この記事はで読むことができます。

はじめに:青色申告と白色申告の概要

青色申告と白色申告とは?

個人事業主や不動産所得を持つ方が行う確定申告方法には、大きく「青色申告」と「白色申告」の2種類があります。

青色申告

- 所轄税務署に事前に申請・承認を得たうえで、正規の簿記(複式簿記)が原則となる帳簿付けを行い、青色申告決算書(損益計算書・貸借対照表など)とともに申告する方式。

- 帳簿管理は手間がかかる一方、大幅な所得控除(最大65万円)や赤字の繰越など、税制上の大きな優遇があります。

白色申告

- 青色申告の承認を受けていない人が行う一般的な方式。

- 提出書類は「確定申告書B」と「収支内訳書」が中心で、手続きは比較的シンプルですが、特別控除や損失繰越などの優遇は一切ありません。

近年では白色申告も帳簿保存義務が強化され、手間の面では青色申告との差が小さくなっているのが実状です。とはいえ、節税メリットが格段に大きいのは青色申告。

- 実際、「白色申告を選ぶメリットは極めて少ない」とされる専門家の意見も多く、事業規模の大小にかかわらず、青色申告の選択を積極的におすすめする流れが一般化しています。

青色申告と白色申告のメリット・デメリット

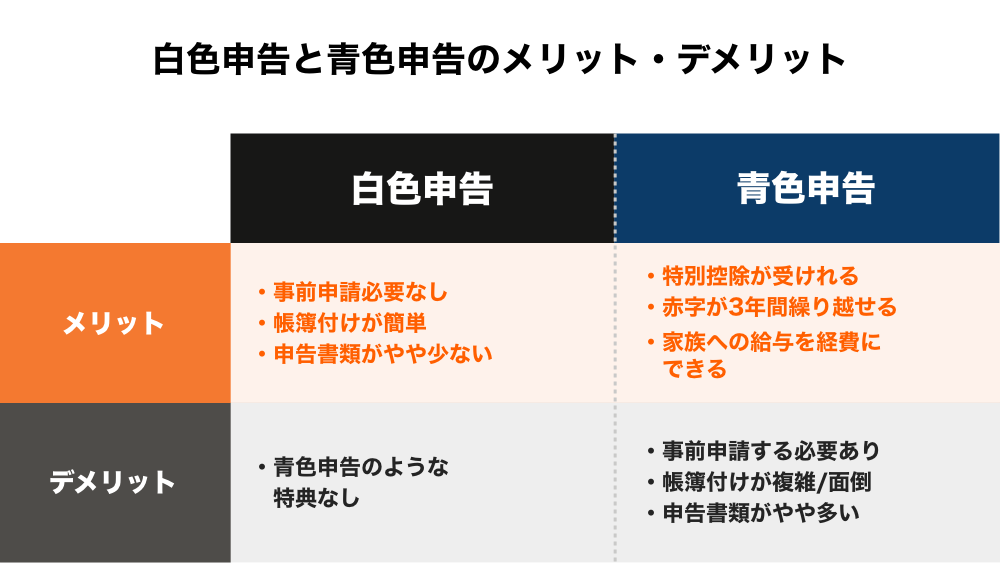

ここでは、両者を比較しながらメリット・デメリットを整理してみましょう。

青色申告のメリット

メリット

- 青色申告特別控除(最大65万円)

- 赤字(損失)の繰越が可能

- 家族への給与を経費にできる(青色事業専従者給与)

- 少額減価償却資産の一括経費化

- 自宅兼事務所の按分計上がしやすい

デメリット

- 事前承認が必要

- 帳簿付けがやや複雑

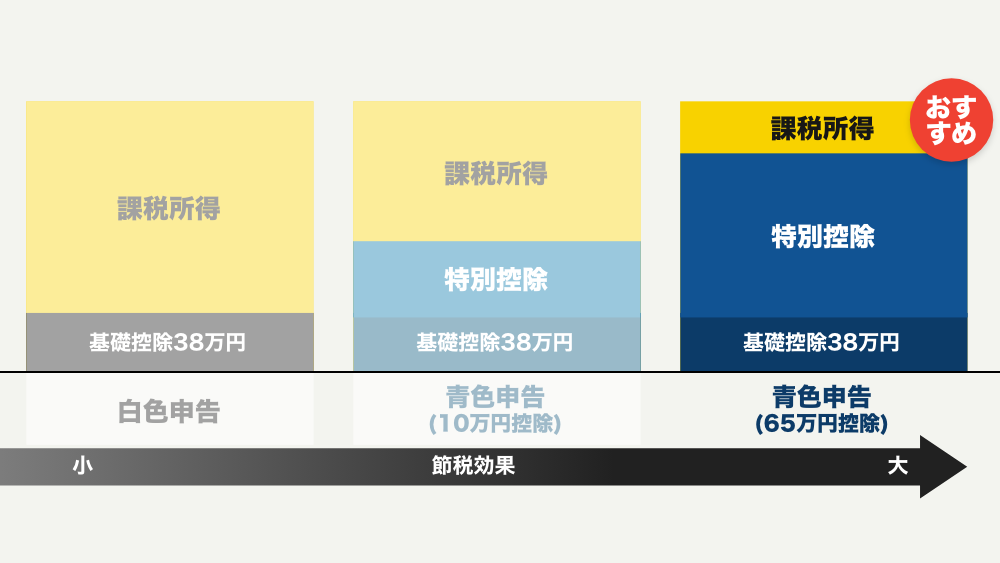

- 正規の複式簿記で帳簿を作成し、電子申告(e-Tax)などの要件を満たすと最大65万円もの所得控除が受けられます。

- もし控除がなければ課税対象となっていた金額を圧縮できるため、所得税や住民税を大幅に減らす効果があります。

- 青色申告では、その年に生じた赤字を最長3年間繰り越して翌年以降の黒字と相殺することができます。

- 開業時や設備投資が多い年など、赤字が出る年度ほどこの仕組みはとても重要。翌年以降の利益に課税される金額を減らせるのは大きなメリットです。

- 生計を一にする家族(配偶者や親族)が事業専従者として働いている場合、その人に支払った給与を必要経費に含められます。

- 白色申告の「事業専従者控除」よりも柔軟で上限額がなく、青色申告の方が有利です。

- 30万円未満の固定資産(パソコンや事務機器など)は、取得した年に一括で経費計上できる特例があります。

- 白色申告は10万円以上の資産は数年かけて償却する必要があり、一度に経費にはできません。

- 自宅を一部事業用として使う場合、家賃や光熱費などを按分して経費計上できます。青色申告は白色申告に比べて基準が緩やかで、事業用割合が低くても経費として認められるケースがあります。

青色申告のデメリット

開業から2ヶ月以内、もしくは毎年3月15日までに「青色申告承認申請書」を提出しないと、その年は青色申告が使えません。

原則として複式簿記による正確な記帳が求められます。ただし、クラウド会計ソフトの普及により手間は大幅に軽減されています。

白色申告のメリット

メリット

- 事前申請不要・手続きがシンプル

- 最低限の帳簿で対応可能

デメリット

- 税制上の優遇措置が一切ない

- 将来の融資・信用面で不利

- 事業規模が大きくなるほど税負担が増加

- 青色申告のように税務署での承認手続きを行わなくても、開業届を出していれば(※出していなくても)原則的に白色申告で申告できます。

- 「確定申告書B」と「収支内訳書」だけで済むため、書類作成のハードルは低めです。

- 簿記の知識がなくても、年間の売上高と経費を合計して収支内訳書に記入するだけで完結しやすいので、手軽さという点では優位。

- とはいえ、平成26年から白色申告でも簡易的な帳簿の保存が義務化されており、「まったく帳簿がいらない」わけではありません。

白色申告のデメリット

青色申告のような特別控除や損失繰越がなく、節税できる手段が非常に限られます。

白色申告では貸借対照表などの決算書類を作成しないため、金融機関や補助金申請の際に不利になる可能性があります。

収益が増えれば増えるほど、青色申告の控除や繰越が使えない分、白色申告は不利になります。

青色申告と白色申告、どちらを選ぶ?選択基準と具体例

では、実際にどちらを選ぶべきか悩むケースを想定しながら基準を整理しましょう。

基本は青色申告を選ぶのが有利

ほとんどの専門家が「事業として継続する意志があるなら、迷わず青色申告にすべき」と断言します。

- 最大65万円の控除、損失繰越、専従者給与、少額減価償却など大きな節税メリットがあるため。

- 帳簿の手間はクラウド会計ソフトで解決できる上、一度承認を受ければ次年度以降も継続して利用できるからです。

副業の規模が小さい場合

会社員の副業で所得が年間20万円以下なら所得税の確定申告は不要(※住民税の申告は別途必要)というケースがあります。

- もし副業所得が20万円を超える見込みなら、いっそ青色申告にチャレンジし、特別控除で支払う税金を減らした方が得策。

将来的に独立を目指すなら、早いうちから青色申告の帳簿付けに慣れておくと後々スムーズです。

開業初年度・赤字が出る見込みの場合

開業したてで設備投資が膨らむと、初年度は赤字(損失)になることが多いです。

青色申告なら赤字を翌年以降に繰り越せるため、将来の黒字と相殺できるメリットがあります。

白色申告では赤字の繰越ができず、開業初期の損失を有効活用できません。

白色申告を選ぶケース

- 「青色申告の申請期限に間に合わなかった」「極めて少額の臨時的な所得しかない」という特殊な状況を除き、基本的には白色申告を続けるメリットは薄いです。

- 仮に最初は白色申告にしていても、翌年以降に青色申告承認申請書を提出すれば切り替え可能。ただし、白色申告期間中に発生した損失は繰越できない点に注意。

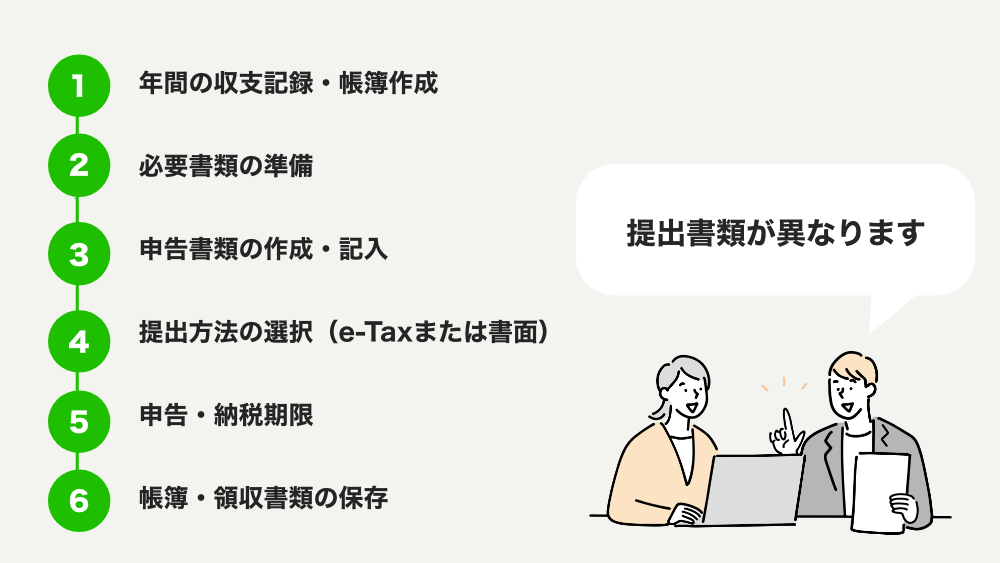

確定申告の手続きフロー(青色・白色共通)

ここでは、実際に確定申告を行う際の大まかな流れを押さえましょう。青色・白色ともに基本の流れは似ていますが、提出書類が異なります。

- 青色申告:複式簿記で「仕訳帳」や「総勘定元帳」などを作成し、そこから損益計算書・貸借対照表を作る。

- 白色申告:売上・経費を合計して「収支内訳書」を作成。

どちらも必要な帳簿は7年(白色は5年〜7年)保存が義務付けられています。

- 青色申告:確定申告書B、青色申告決算書(損益計算書・貸借対照表)、控除証明書など

- 白色申告:確定申告書B、収支内訳書、控除証明書など

マイナンバーカード(または通知カード+身分証)も忘れずに。

- 会計ソフトや国税庁の「確定申告書等作成コーナー」を利用するとスムーズに作成可能。

青色申告特別控除(10万/55万/65万円)を適用する場合は、控除額の要件をしっかり満たしているか確認しましょう。

- e-Tax:電子申告による提出。青色申告65万円控除の要件となるため、多くの方が利用を検討中。

- 書面提出:郵送または税務署・確定申告会場に直接提出。

郵送の場合は返送用封筒を同封しておくと便利。

- 原則、翌年2月16日〜3月15日が期限(※土日祝の兼ね合いによっては多少変動)。

- 期限までに納税も完了させる。

納税方法は、銀行窓口、コンビニ、クレジットカード、ダイレクト納付など多様。

- 申告後も領収書や請求書、帳簿データは法律で定められた期間きちんと保管します。

- 後日、税務調査などで確認を求められる可能性があります。

起業家の成長ステージ別に見る申告方式の変化

ここでは、実際に個人事業主として起業してからの年収推移や、どの段階で白色申告から青色申告に切り替えるべきかといったキャリアパス、必要なスキルの観点をご紹介します。

あくまで一例ですが、流れをイメージすることで自分に合った申告方法を考えるヒントになります。

年収データの目安

| フェーズ | 事業開始~初年度 | 2~3年目 | 5年目以降 |

|---|---|---|---|

| 売上規模の例 | 50万~300万円程度 | 300万~600万円程度 | 600万~1,000万円以上 |

| 利益(年収)の目安 | 0~200万円程度 (赤字も多い) | 200万~400万円程度 | 400万~800万円以上 |

- 初年度

赤字覚悟で投資を行う方が多い段階。ここで「赤字繰越」が使える青色申告かどうかで、2年目以降の税額が大きく変わる。 - 3年目前後

ようやく安定した売上が立ち始める時期。事業所得300万円超なら青色65万円控除のインパクトが顕著になり始める。 - 5年目以降

外注やスタッフ採用を検討する段階。家族を事業専従者にするケースも増え、専従者給与を経費計上する青色申告が有利。

キャリアパスフロー:白色→青色の切り替え時期例

年収が少ないうちは白色でもOK?

節税メリットを重視

青色申告への承認申請 (3月15日まで)

最大65万円控除・損失繰越を活用

会計ソフトを導入し、経理を自動化

- 特に途中で年商(売上)が伸びてきたタイミングや、事業を本格化させるときに白色から青色へ切り替える流れが多いです。

- ただし、初年度から青色を選ぶほうが赤字繰越などのメリットを逃さずに済むため、本格的に事業を育てる予定なら、最初から青色申告にしておくことを推奨します。

スキルマップ:起業家が身につけたい会計・税務スキル

| スキル | 初心者レベル | 中級者レベル | 上級者レベル |

|---|---|---|---|

| 簿記の基本知識 | 売上・経費の区分領収書の整理 | 仕訳入力PL・BSの基本構造の理解 | 原価計算キャッシュフロー計算書の分析 |

| クラウド会計ソフト操作 | 取引登録レポート確認 | 銀行やクレジットカードの自動連携アプリ活用 | 各種設定のカスタマイズ外部サービス連携 (EC・決済システム) |

| 税務知識 | 青色申告・白色申告の違い支払期限の把握 | 源泉徴収・年末調整消費税 (簡易課税/原則課税) | 法人化(法人税・地方税)国際税務への対応 |

- まずは簿記の基礎やクラウド会計ソフトの入力に慣れるだけで、青色申告に必要な要件はかなりクリアできます。

- 上達すれば、節税策の検討や事業計画における財務分析にも活かせるようになります。

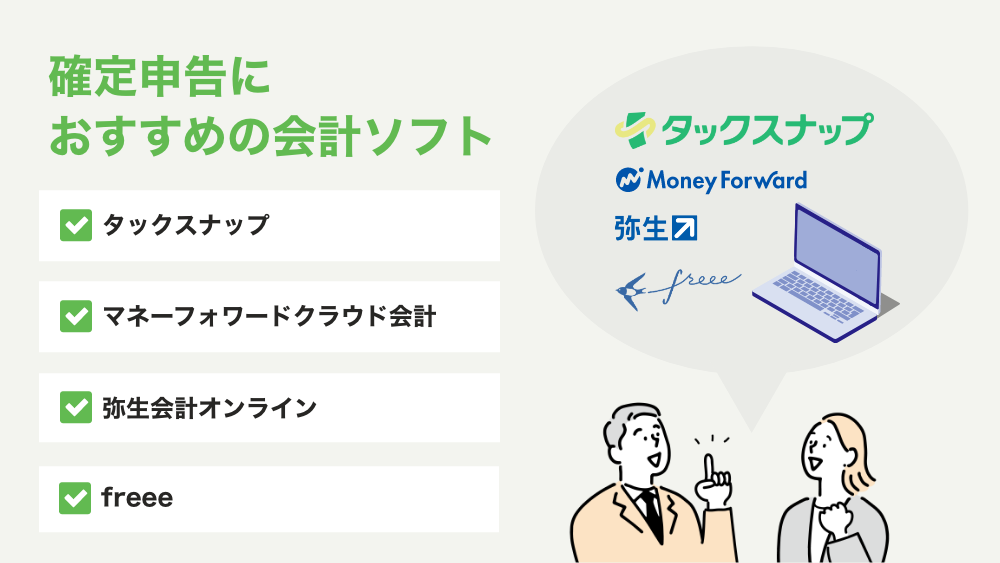

確定申告におすすめの会計ソフト

確定申告を効率的に行うためには、会計ソフトの利用がおすすめです。会計ソフトを使うことで、日々の取引を記録し、確定申告に必要な書類を自動で作成できます。

また近年では、スマートフォンアプリで確定申告ができるサービスも登場しています。場所や時間を選ばずに手軽に申告作業を進められるのが魅力です。初心者の方でも簡単に使えるソフトが増えているので、ぜひ活用してみましょう。

1.タックスナップ

タックスナップは、スマホで確定申告を完結できる手軽さが魅力です。アプリで確定申告書類作成からe-Tax送信まで行え、場所を選びません。領収書やレシートを撮影するだけでデータ化されるため、入力の手間を大幅に削減できます。

確定申告の知識や節税に関する情報もアプリ内で提供され、無料プランから試せるのも嬉しい点です。

- 副業をしている方

- フリーランスの方

- スマホで完結させたい方

- 確定申告初心者の方

- 入力作業を減らしたい方

メリット

- 手軽に使える

- 自動でデータ化

- 経費のAI診断が便利

デメリット

- 有料プランがある

- 複雑な申告は不向き

- アプリ操作に慣れが必要

【2025/3/17まで】安心プラン10,000円OFFキャンペーン

2.マネーフォワードクラウド会計

銀行口座やクレジットカードと連携して、自動で取引データを取得できるため、帳簿付けが非常に楽になります。確定申告書類の作成も簡単で、e-Taxにも対応しています。

3.弥生会計オンライン

会計ソフトの老舗企業である弥生が提供するクラウド会計ソフトです。機能が豊富で、詳細な設定が可能なので、より正確な会計処理を行いたい方におすすめです。

4.freee

直感的なインターフェースで、会計ソフト初心者の方でも簡単に操作できます。確定申告書類の作成はもちろん、請求書作成や経費精算など、ビジネスに必要な機能が充実しています。

会計ソフトについては下記記事でより詳しく解説しています。

【初心者向け】会計ソフトおすすめ3選|機能・価格を図解で徹底比較【2025年最新版】

【初心者向け】会計ソフトおすすめ3選|機能・価格を図解で徹底比較【2025年最新版】

よくある質問(Q&A)

ここでは「青色申告と白色申告の違い」に関して、実際によく検索される疑問にお答えします。

Q1. 会社員の副業で年間20万円を超える収入が出たら、青色申告にするべき?

A. 副業とはいえ年間20万円を超える場合、基本的には確定申告が必要です。白色申告でも構いませんが、将来的に副業を本業へ広げる可能性があるなら青色申告の承認を受けて節税メリットを享受するほうが長い目で見てお得です。

Q2. 白色申告から青色申告に切り替えるには何をすればいい?

A. 毎年3月15日まで(または事業開始から2ヶ月以内)に「所得税の青色申告承認申請書」を税務署に提出するだけでOKです。書類自体はシンプルなので、記入例を見ながら10分ほどで作成できます。

Q3. 開業してすぐは売上が少なく、赤字になるかも。それでも青色申告がいい?

A. 赤字が出るほど、青色申告の恩恵は大きいです。赤字を翌年以降に繰越して税負担を相殺できるため、開業初期の投資リスクを緩和できます。白色申告ではこの繰越制度がありません。

Q4. 帳簿付けが苦手で不安。税理士に依頼するにはどれくらい費用がかかる?

A. 記帳代行や確定申告書類作成のみなら5万~10万円程度が相場とされます。顧問契約で毎月の経理や税務相談を行うなら月額数万円プラスになる場合も。

しかし、青色申告の節税メリットや本業に専念できる時間を考慮すれば、十分ペイできる投資といえるでしょう。まずは無料相談や見積もり比較サービスを利用してみてください。

Q5. 青色申告65万円控除を受けるには絶対e-Taxでないとダメ?

A. 現行制度では、①複式簿記による記帳、②貸借対照表と損益計算書の作成、③電子申告(e-Tax)または電子帳簿保存など、一定の要件を満たすと65万円控除が適用できます。紙提出の場合は55万円が上限。

ネット環境があるならe-Taxへの移行はさほど難しくありません。マイナンバーカード方式やID・パスワード方式など複数パターンがあるので、ぜひ検討を。

まとめ

青色申告と白色申告の違いを中心に、メリット・デメリット、選び方のポイント、具体的な手続きフローを解説してきました。以下、要点を改めて振り返ります。

この記事のまとめ

- 節税効果を重視するなら青色申告一択

最大65万円の特別控除、赤字繰越、家族給与の経費算入など、大きな節税メリットがあるのは青色申告です。 - 白色申告はシンプルだが優遇なし

手続きはやや簡単ですが、特典がなく税負担が大きくなりがち。事業拡大の可能性があるなら青色申告へ早めに移行しましょう。 - 副業や少額収入でも青色申告を検討

副業収入が年間20万円を超えるなら確定申告が必要。収益増を見込むなら最初から青色申告に慣れておくと後が楽です。 - 会計ソフトや専門家で負担軽減

簿記に自信がなくても、クラウド会計ソフトや税理士サポートを使えばハードルが下がります。

「一度青色申告を始めてみれば意外と簡単だった」という声は多く、慣れれば毎年の申告作業がスムーズに進むはずです。まずは「開業届+青色申告承認申請書」の提出を早めに済ませることが最初の一歩。

タチアゲだからできる!専門家との連携・無料相談のススメ

青色申告でしっかりと節税メリットを得たい一方、「事前申請のタイミングを逃しそう」「複式簿記なんて難しそう…」と躊躇してしまう方もいるでしょう。

そんなときには、タチアゲの起業支援プラットフォームをぜひ活用してみてください。

タチアゲの強み

- 専門家ネットワーク:税理士・司法書士など、各分野の専門家と提携。疑問点や書類作成で困ったときにプロのアドバイスが受けられます。

- 無料相談フォーム:起業準備や申告に関する具体的な質問を気軽に送ると、専門家から回答を得られる仕組みを整備中。

- メディア+マッチングの融合:情報提供だけでなく、実際に行動に移せる導線を提供。他社メディアにはない「そのまま相談・依頼」まで一気通貫で可能です。

- 総合的な起業サポート:法人カードの比較やビジネスローン、補助金・助成金などの金融サポート記事も充実。「金融から手続きまで、起業のすべてを一カ所で完結」を目指しています。

具体的な連携イメージ

迷っている方は、まずは無料相談フォームからお気軽にお問い合わせください。

- 「青色申告承認申請書の書き方が分からない」「収支内訳書の入力方法を教えてほしい」など、ピンポイントの質問でもOK。

ぜひタチアゲの専門家無料紹介フォームからお気軽にお問い合わせください。

- 「自力でやろうとしたが不安」「事業拡大が見えてきたので顧問契約を検討したい」方には、要望に合った税理士をご紹介。

- 長期的には法人化を視野に入れている場合、会社設立手続きのサポートや補助金活用などの専門家ともつながれます。

「ひとりで全部やろうとすると大変…」と感じる方こそ、タチアゲを活用し専門家の力を借りながら青色申告をスタートしてみましょう。

初年度から適切に申告できれば、大きな節税メリットはもちろん、金融機関や行政からの信用も獲得しやすくなり、事業拡大へ向けた準備が整っていきます。

もし不安な点があれば、ぜひタチアゲの無料相談フォームからお気軽にお問い合わせください。

あなたの起業・開業の成功を、タチアゲは全力で応援しています!