この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

「法人カードを作りたいけど、年会費はできるだけ抑えたい…」「年会費無料のカードって、特典が少なそう…」「個人事業主でも作れる年会費無料のカードはある?」

起業したばかりの中小企業や個人事業主にとって、法人カードの導入は大きなメリットをもたらしますが、初期費用を抑えたいという声も多いはずです。 そこで本記事では、年会費無料の法人カードに焦点を当て、おすすめカードを徹底比較します。

単なる年会費無料だけでなく、ポイント還元率、付帯サービス、審査の難易度、そして中小企業や個人事業主にとって本当にメリットのあるカードなのかを、2社設立した法人で利用した私の経験に基づいた独自の見解も交えながら徹底的に検証します。

この記事を読めば、あなたの会社に最適な年会費無料法人カードが見つかるはずです!

この記事はで読むことができます。

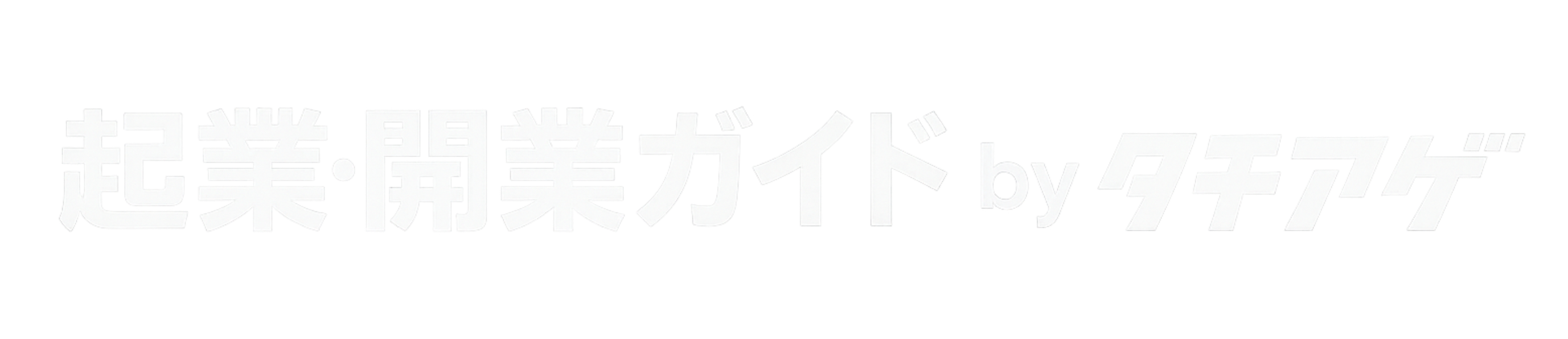

年会費無料の法人カードを選ぶ際の5つのポイント

年会費無料の法人カードは、コストパフォーマンスに優れていますが、すべてのカードが同じわけではありません。本当にあなたの会社に合ったカードを選ぶために、以下の5つのポイントをしっかり確認しましょう。

1. 会計ソフトとの連携

経費精算の効率化は、法人カード導入の大きな目的の一つです。利用している会計ソフト(freee、弥生会計、マネーフォワードなど)とスムーズに連携できるかどうかは、非常に重要なポイントです。

データの自動取り込みや自動仕訳機能があれば、大幅な時間と労力の削減が期待できます。連携可能な会計ソフトの種類と、その連携の容易さを確認しましょう。特に、リアルタイムでデータが反映されるカードは、迅速な経費管理に役立ちます。また、連携設定の手軽さも重要な要素です。複雑な設定が必要なカードは、導入の手間が増えるため、注意が必要です。

会計ソフトとの連携は経費精算の効率化に必須です。特に、複数従業員を抱える企業では、手作業での精算は時間とコストの大きな無駄になります。リアルタイム連携できるカードは、間違いなく業務効率を向上させます。

【初心者向け】会計ソフトおすすめ3選|機能・価格を図解で徹底比較【2025年最新版】

【初心者向け】会計ソフトおすすめ3選|機能・価格を図解で徹底比較【2025年最新版】

2. バーチャルカードの発行

バーチャルカードは、インターネット上の取引専用に発行されるクレジットカード番号です。リアルカードと違い、物理的なカードを紛失するリスクがなく、セキュリティ面でも安心です。

オンラインショッピングや広告費の支払いに活用することで、不正利用のリスクを軽減できます。バーチャルカードの発行可否、そしてその発行方法の容易さを確認しましょう。多くのカードがバーチャルカードを発行可能ですが、発行手続きの煩雑さや、リアルカードとの使い分けのしやすさなども考慮すべき点です。

近年、サイバー攻撃の増加に伴い、オンライン決済のセキュリティ対策はますます重要になっています。バーチャルカードは、リアルカードと比較して不正利用のリスクを大幅に低減できるため、積極的に活用すべき機能です。

3. 追加カードの発行枚数と費用

従業員数が多い企業や、複数のプロジェクトを同時進行している企業では、追加カードの発行が不可欠です。追加カードの発行枚数、そしてその費用を確認しましょう。年会費無料のカードでも、追加カードに費用がかかる場合があります。

また、追加カードの即時発行や利用停止機能の有無も、経費管理の効率性を左右する重要な要素です。従業員へのカード配布をスムーズに行うためには、追加カードの発行手続きの簡便さも重要なポイントとなります。

私や周りの経営仲間の経験を踏まえると、追加カードの発行枚数と費用に頭を悩ませてます。従業員一人ひとりにカードを発行することで、経費精算の負担を軽減できる反面、コスト管理も重要です。無料発行枚数が多いカードは、従業員が多い企業にとって大きなメリットとなります。

4. ETCカードの発行費用

頻繁に車での移動がある企業にとって、ETCカードは必須アイテムです。ETCカードの発行可否、そして年会費を確認しましょう。年会費無料のカードでも、ETCカードに別途費用がかかる場合があります。

特に、複数の車両を保有している企業では、ETCカードの発行費用が大きな負担となる可能性があります。ETCカードの年会費が無料、または低価格なカードを選ぶことが重要です。

営業車などを複数台保有する企業にとって、ETCカードの年会費は無視できないコストです。無料発行できるカードは、ランニングコストの削減に大きく貢献します。

5. ポイント還元率とポイントの使いやすさ

ポイント還元率は、経費削減に直結する重要な要素です。年会費無料のカードは、ポイント還元率が低い傾向がありますが、中には高還元率のカードも存在します。

ポイント還元率だけでなく、貯まったポイントの使いやすさ(交換先、有効期限など)も考慮しましょう。ポイントを現金に還元できるか、航空マイルなどに交換できるか、そしてポイントの有効期限はどのくらいかなどを確認し、自社の利用状況に合ったポイントプログラムを選択することが重要です。

ポイント還元率だけでなく、ポイントの使いやすさも重要です。現金還元が最も使い勝手が良いですが、マイル交換可能なカードは、出張が多い企業にとって大きなメリットとなります。有効期限にも注意しましょう。

年会費無料法人カードおすすめランキングTOP5【2025年最新版】

それでは、上記のポイントを踏まえ、厳選した年会費無料法人カードのおすすめランキングTOP5を発表します。

各カードの特徴、メリット・デメリットを詳しく解説しますので、ぜひあなたの会社に最適なカード選びにお役立てください。ランキングは、ポイント還元率、付帯サービス、審査難易度、利用者の評判などを総合的に評価して決定しています。

1位:バクラクビジネスカード(バクラク)

バクラクビジネスカードは、経費精算サービス「バクラク」との連携が最大の強みです。バーチャルカード発行が可能で、追加カードは無制限に発行できます。

年会費無料でポイント還元率1.0%と高め、バクラク以外の会計ソフト(freee、弥生会計、マネーフォワードクラウド)にも対応している点が大きなメリットです。しかし、ETCカードは発行できず、空港ラウンジやホテル優待などの付帯特典はありません。

メリット

- バクラクとの連携により領収書管理の手間が削減され、精算ミスも減少する

- 年会費無料で、ポイント還元率も高い

- バーチャルカードとリアルカードの両方が利用でき、追加カードも無制限に発行可能

デメリット

- バクラク利用が必須。バクラクサービスを利用していない企業には、メリットが限定的。

- ETCカード発行不可、旅行保険や空港ラウンジサービスなどの付帯サービスがない。

バクラクと連携することで、経費精算の自動化が実現し、大幅な時間短縮が期待できます。特に、多くの領収書処理に追われている企業にとって、大きなメリットとなるでしょう。ただし、バクラク非利用の企業には、それほど魅力的なカードとは言えません。

2位:UPSIDERカード(UPSIDER)

UPSIDERカードは、年会費無料、最大10億円の利用枠、ポイント還元率1.0%~1.5%と高還元率を誇る法人カードです。リアルタイムでの利用状況監視も可能です。

メリット

- 高額決済に対応。最大10億円という高い利用限度額は、大企業や急成長中の企業にとって大きなメリット

- 利用状況をリアルタイムで監視できるため、不正利用の早期発見に繋がる

- 年会費無料で、高還元率であるため、コストパフォーマンスに優れている

デメリット

- 高額な限度額の設定には審査が必要

- ETCカード発行不可、旅行保険や空港ラウンジサービスなどの付帯サービスが無い

- 個人事業主は利用できない

最大10億円という利用枠は、大企業はもちろん、急成長中のスタートアップ企業にも魅力的です。リアルタイムでの利用状況監視機能は、不正利用の早期発見にも役立ちます。ただし、利用限度額の上限を引き上げるには審査が必要な点に注意が必要です。

3位:マネーフォワード ビジネスカード(マネーフォワード)

マネーフォワード ビジネスカードは、マネーフォワード クラウド会計とのシームレスな連携が強みです。バーチャルカード発行可能で、追加カードは無制限に発行できます。

メリット

- マネーフォワード クラウド会計との連携により、経費精算がスムーズになる

- 利用明細がリアルタイムで反映されるため、迅速な経費管理が可能

- マネーフォワード クラウド会計以外にも、freee、弥生会計にも対応している

デメリット

- ETCカードの発行はできない

- 空港ラウンジやホテル優待などの付帯サービスがない

- リアルカードの追加発行には手数料が必要

マネーフォワード クラウド会計ユーザーであれば、導入の容易さと経費精算の効率化において、大きなメリットがあります。リアルタイムでの明細確認も可能で、迅速な経費管理を実現できます。ただし、他の会計ソフトユーザーにとっては、そのメリットは薄れるでしょう。

4位:セゾンコバルト・ビジネス・アメリカン・エキスプレス・カード(クレディセゾン)

セゾンコバルト・ビジネス・アメリカン・エキスプレス・カードは、年会費無料でアメックスブランドの特典が利用できるカードです。ETCカードも年会費無料で発行できます。

メリット

- アメックスブランドの特典が利用可能

- 年会費、追加カード年会費、ETCカード年会費がすべて無料

- 最大9枚まで追加カードを発行できる

デメリット

- ポイント還元率は0.5%と低め

- 空港ラウンジやホテル優待などの付帯サービスがない

年会費無料でありながらアメックスブランドの特典が利用できるのは大きな魅力です。 ただし、ポイント還元率は低めなので、ポイント還元を重視する企業には向きません。 Webサービスとの連携を積極的に活用することで、ポイント還元率を最大限に高める戦略が有効です。

5位:Biz ONE 一般(ジェーシービー)

Biz ONE 一般は、年会費無料、ポイント還元率1.0%と高還元率を誇る法人カードです。複数の会計ソフトに対応し、個人事業主であれば最短5分でカード番号発行が可能です。

メリット

- 個人事業主であれば最短5分でカード番号が発行される

- 年会費無料、ポイント還元率も高いことから、コストパフォーマンスに優れている

- freee、弥生会計、マネーフォワードクラウド、ソリマチなど、複数の会計ソフトに対応

デメリット

- ETCカードを除き、追加カードの発行はできない

- 空港ラウンジやホテル優待などの付帯サービスがない

個人事業主がすぐにカードを利用したい場合に最適なカードです。 しかし、従業員を抱える企業には不向きです。

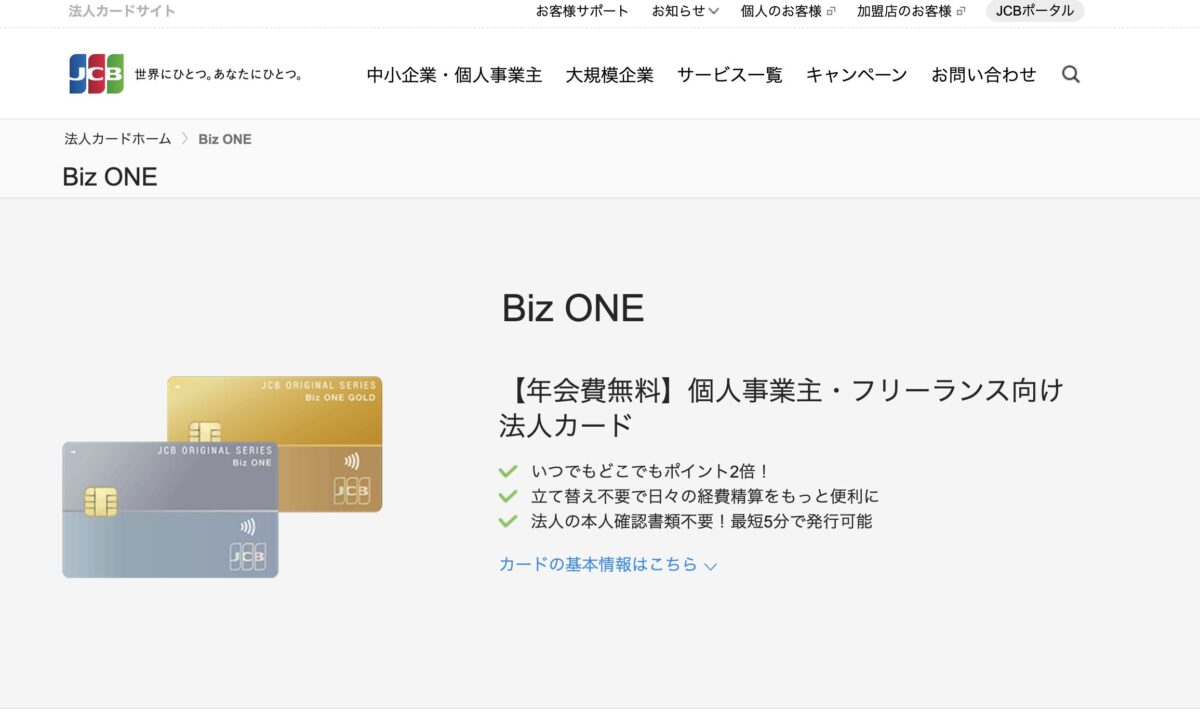

年会費無料法人カードのメリット・デメリット

メリット

- コスト削減

- 経費管理の効率化

- ポイント還元

デメリット

- 付帯サービスの制限

- 利用限度額の制限

- 追加カードの費用

メリットは「コスト削減と経費管理の効率化」

年会費無料の最大のメリットは、言うまでもなくコスト削減です。特に創業期の中小企業や個人事業主にとって、この初期費用ゼロは大きな魅力です。

さらに、多くの年会費無料カードは会計ソフトとの連携機能を備えているため、経費管理の効率化にも大きく貢献します。

自動データ取り込みや自動仕訳機能により、経理担当者の負担を軽減し、人件費削減にも繋がります。 ポイント還元も期待でき、賢く利用すればさらなるコスト削減を実現できます。

年会費無料だからといって、サービスが手薄とは限りません。 むしろ、会計ソフト連携機能を充実させているカードも多く、経費精算の効率化を重視する企業にとって、非常に魅力的な選択肢と言えるでしょう。

デメリットは「付帯サービスの充実度が限定的」

年会費無料のカードは、付帯サービスが限定的であることが多いです。

旅行保険、空港ラウンジ利用、ショッピング保険といった付帯サービスは、ビジネスシーンを快適にする上で大きなメリットとなりますが、年会費無料のカードでは、これらのサービスが充実していない、または全く提供されていないケースが少なくありません。

特に、出張が多い企業や、高額な商品を扱う企業にとっては、この点がデメリットとなる可能性があります。

付帯サービスの有無は、企業の規模や業種、出張頻度などによって重要度が大きく異なります。 これらのサービスを頻繁に利用する企業であれば、年会費を支払ってでも付帯サービスが充実したカードを選ぶ方が、トータルコストを抑えられる可能性があります。

デメリットは「利用限度額と追加カード費用」

利用限度額が低い、または追加カードの発行に費用がかかることも、年会費無料カードのデメリットです。

事業規模が大きくなればなるほど、利用限度額の不足は大きな問題となります。

また、従業員にカードを配布する際、追加カード費用が個別に発生する場合は、トータルコストが予想以上に膨らむ可能性があります。

利用限度額は、会社の規模や取引規模を考慮して、十分な余裕を持った額を選択することが重要です。 追加カードの費用も、従業員数が多い企業にとっては無視できないコストとなります。

よくある質問

Q1. 設立1年未満でも年会費無料の法人カードは作れる?

多くの年会費無料カードは、設立1年未満の企業でも申し込み可能です。ただし、審査基準はカード会社によって異なるため、必ずしも審査に通るとは限りません。 会社の規模や業績、代表者の信用情報なども重要な要素となります。

設立1年未満の企業は、審査が厳しいと感じるかもしれませんが、年会費無料のカードの中には、比較的審査基準が緩いものもあります。 重要なのは、事業計画や信用情報をきちんと準備することです。

Q2. 個人事業主でも年会費無料の法人カードは作れる?

個人事業主が申し込める年会費無料の法人カードは存在します。 しかし、会社設立済みの法人と比較すると、審査が厳しくなる可能性があります。

個人事業主は、法人と比べて信用情報が不足している場合が多いです。 そのため、審査に通りやすいカードを選ぶことが重要です。

Q3. 年会費無料の法人カードの発行手数料や追加カード費用は経費に計上できる?

はい、年会費無料であっても、カードの発行手数料や追加カードの発行手数料などは経費として計上できます。

経費計上できるかどうかは、税理士に相談することをお勧めします。

タチアゲでは税理士を無料紹介サービスを提供しています。

Q4. ETCカードが年会費無料な法人カードはある?

あります。 しかし、年会費無料のカードでも、ETCカードの年会費が別途かかる場合があります。 事前に確認が必要です。

まとめ

年会費無料の法人カードは、コストパフォーマンスに優れた選択肢です。 しかし、カードを選ぶ際には、ポイント還元率、会計ソフトとの連携、追加カードの発行枚数と費用、ETCカードの費用、そして付帯サービスなどを総合的に検討することが重要です。

本記事で紹介した情報を参考に、あなたの会社に最適な年会費無料法人カードを選び、賢く経費管理を行いましょう!

起業のプロに相談しませんか?

「起業準備、何から手をつければいいかわからない」「ビジネスプランに自信がない」「資金調達が不安」…そんな悩みを抱えていませんか?「タチアゲ起業コーディネート」なら、創業手続きから融資・補助金申請を含む資金調達のアドバイスまで、起業準備をトータルでサポートいたします。

- 専門家が伴走するので、初めての起業でも安心

- 創業計画書の作成支援や公庫融資のサポートで、長期的な資金確保をサポート

株式会社タチアゲの「起業コーディネーター」サービスでは、経験豊富な専門家があなたの起業を徹底サポート!ビジネスプランの作成、資金調達の相談、法人設立の手続きなど、あらゆる段階で的確なアドバイスを提供します。

あなたの夢をカタチにするために、まずは無料相談から始めてみませんか?

お問い合わせ・詳細はこちら