この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

2023年10月より、インボイス制度(適格請求書等保存方式)が開始されました。消費税の仕入税額控除に関する大きな変更であり、個人事業主の皆様にとって、今後の事業運営にどのような影響があるのかしっかりと理解しておくことが重要です。制度導入からしばらく経ち、実務上の課題や新たな疑問点も生まれていることでしょう。

この記事では、インボイス制度の概要から個人事業主が取るべき対応策、導入による影響、よくある質問まで、図解を交えながら分かりやすく解説します。さらに、実務上の注意点や制度導入後の変化についても詳しく掘り下げ、最適な判断をするための材料として提供します。ぜひお役立てください。

インボイス制度とは?導入目的と仕組みを図解で解説

インボイス制度とは、正式名称を「適格請求書等保存方式」といい、仕入税額控除を適正に行うための制度です。適格請求書(インボイス)とは、従来の請求書に、消費税額や適用税率、登録番号などを追加したものです。

このインボイスを保存することが、仕入税額控除の要件となります。具体的には、品目ごとの税込価格、適用税率、消費税額などを明確に区分して記載する必要があります。

導入目的

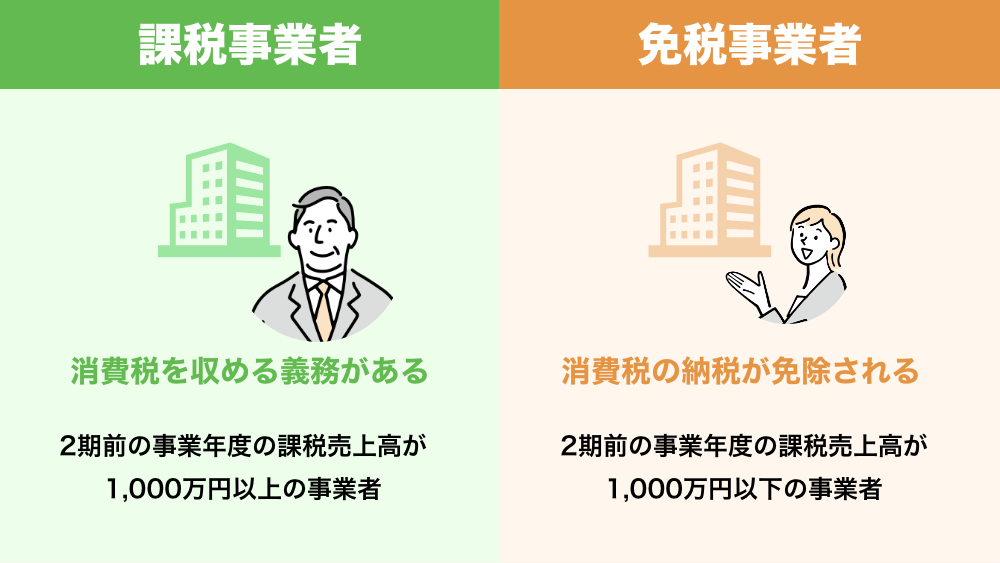

インボイス制度の導入目的は、消費税負担の公平化と不正防止です。インボイス制度導入以前は、免税事業者から仕入れた場合でも、買い手は仕入税額控除を行うことができました。

しかし、免税事業者は消費税を納めていないため、この仕入税額控除の一部は、実際には国庫に入ってこない「益税」となっていました。インボイス制度は、この益税をなくし、消費税の公平な負担を実現することを目的としています。同時に、不正な仕入税額控除を抑制する効果も期待されています。

益税の解消は重要なポイントですが、免税事業者にとっては新たな負担となる可能性も考慮すべきです。特に、小規模事業者への影響は大きく、事業継続を断念するケースも出てくると予想されます。

仕組み

インボイス制度下では、仕入税額控除を受けるためには、取引相手から適格請求書(インボイス)を受け取ることが必須です。インボイスを発行できるのは、税務署に登録した「適格請求書発行事業者」のみで、免税事業者はインボイスを発行できません。そのため、免税事業者から商品やサービスを購入した場合、買い手は仕入税額控除を受けることができなくなります。

この仕組みにより、免税事業者は取引先から敬遠される可能性が出てきました。取引先の確保が大きな課題となるでしょう。また、課税事業者も、取引先の免税事業者の対応状況を把握し、仕入税額控除に影響がないか確認する必要があります。

| 仕入先 | インボイスの有無 | 買い手の仕入税額控除 |

|---|---|---|

| 適格請求書発行事業者 | あり | 可能 |

| 免税事業者 | なし | 不可 |

個人事業主の対応策:登録 vs 免税、どちらを選ぶ?

インボイス制度導入後、しばらく経ちましたが、免税事業者の登録状況は予想よりも低いようです。これは、事務負担増加への懸念や、取引先との関係悪化を懸念していることが背景にあると考えられます。

適格請求書発行事業者(課税事業者)になるメリット・デメリット

メリット

- 取引排除のリスク回避

- 消費税還付の可能性

- 信用力の向上

デメリット

- 消費税納税義務の発生

- 事務作業の増加

- 取引排除のリスク回避:インボイスを発行できるため、取引先から排除されるリスクを減らせます。

- 消費税還付の可能性:仕入税額控除により、納付する消費税よりも還付を受ける消費税の方が多くなる可能性があります。

- 信用力の向上:適格請求書発行事業者であることは、対外的な信用力の向上に繋がる可能性があります。

- 消費税納税義務の発生:適格請求書発行事業者になると、消費税の納税義務が発生します。

- 事務作業の増加:インボイスの作成、交付、保存、そして消費税の申告など、事務作業が増加します。

事務作業の増加は、特に小規模事業者にとって大きな負担となる可能性があります。会計ソフトの導入や外部委託などを検討する必要があるでしょう。クラウド会計ソフトの導入は、インボイス発行、管理、帳簿作成、申告まで一元管理できるのでおすすめです。

【2025年最新版】個人事業主向け無料会計ソフトおすすめ比較|確定申告を効率化する選び方

【2025年最新版】個人事業主向け無料会計ソフトおすすめ比較|確定申告を効率化する選び方

免税事業者のままのメリット・デメリット

メリット

- 消費税納税不要

- 事務作業は現状維持

デメリット

- 取引排除のリスク

- 価格交渉で不利な立場

- 消費税納税不要:免税事業者のままなので、消費税を納める必要はありません。

- 事務作業は現状維持: インボイスに関する事務作業は発生しませんので、現状の事務作業を維持できます。

- 取引排除のリスク:インボイスを発行できないため、取引先から排除されるリスクがあります。<!– 筆者コメント:このリスクは、業種や取引先との力関係によって大きく変わってきます。影響度合いを慎重に見極める必要があります。

- 価格交渉で不利な立場:仕入税額控除を受けられない取引先にとって、免税事業者との取引はコスト増となるため、価格交渉で不利な立場に立たされる可能性があります。

価格交渉で不利になるということは、実質的な収入減につながる可能性があります。値引き要請に応じ続けると、事業の継続が難しくなる可能性も出てきます。

どちらを選ぶべき?具体的なケーススタディ

登録か免税かの判断は、事業の規模や特性、取引先との関係など、様々な要素を考慮する必要があります。安易に判断せず、税理士への相談も検討しましょう。公的機関や民間企業が提供する無料相談窓口などを活用するのもおすすめです。

- 売上1,000万円超(消費税納税義務あり)

- 主要取引先が課税事業者

- 今後事業拡大を目指す

- 主な取引先が個人消費者(BtoC)

- 事業規模が小さく、拡大予定なし

インボイス制度導入による影響と注意点

価格設定の見直し

価格設定の見直しは、顧客離れに繋がるリスクも伴います。慎重な対応が必要です。

消費税分の転嫁や価格交渉への対応が必要になる場合があります。登録事業者になった場合は、価格に消費税を上乗せする必要が出てきます。免税事業者のままの場合は、取引先から値引きを要求される可能性があります。

値引き要請の圧力にどのように対応していくかが、今後の事業継続の鍵となります。

取引先との関係

免税事業者のままの場合、取引継続に影響が出る可能性があります。取引先が仕入税額控除を受けられなくなるため、取引を継続してもらえなくなる可能性があります。

取引先との良好な関係を維持するためにも、事前にインボイス制度に関する説明を行い、理解を求めることが重要です。また、代替案として、価格交渉に応じる、インボイス登録をするなどの選択肢も提示し、誠意ある対応を心がけましょう。

事務処理の増加

登録事業者の場合、インボイスの作成・保存、消費税申告などの事務作業が増えます。会計ソフトなどを活用し、効率化を図ることが重要です。

システム対応

システム対応のコストも無視できません。クラウド型の会計ソフトや請求書発行システムは、比較的安価に導入できるため、検討の余地があります。。

請求書発行システムや会計ソフトをインボイス制度に対応させる必要があります。既存のシステムが対応していない場合は、新たなシステムの導入を検討する必要があります。

システム変更に伴うデータ移行や操作習得のための時間も考慮に入れておきましょう。

【初心者向け】会計ソフトおすすめ3選|機能・価格を図解で徹底比較【2025年最新版】

【初心者向け】会計ソフトおすすめ3選|機能・価格を図解で徹底比較【2025年最新版】

よくある質問 Q&A

免税事業者でもインボイスを発行できますか?

A1. いいえ、できません。適格請求書発行事業者として登録する必要があります。

インボイスの発行は有料ですか?

A2. いいえ、無料です。ただし、システム導入や税理士への相談などで費用が発生する場合があります。

登録手続きは複雑ですか?

A3. 税務署への申請が必要ですが、手続き自体は比較的簡単です。国税庁のウェブサイトや税務署で確認できます。e-Taxでの申請も可能です。

登録事業者から免税事業者に戻れますか?

A4. はい、できます。ただし、一度登録すると2年間は戻れません。また、2年後に免税事業者に戻る場合は、再度手続きが必要となります。

困ったときはどこに相談すればいいですか?

A5. 国税庁、税務署、商工会議所、税理士などに相談できます。

一人で悩まず、積極的に相談することが重要です。特に、税理士は専門家としてのアドバイスを提供してくれるので、安心して相談できます。

まとめ: 事前の準備でスムーズな事業運営を

インボイス制度は複雑な制度であり、様々な情報が錯綜しています。信頼できる情報源から正確な情報を入手し、冷静な対応を心がけましょう。

インボイス制度は、事業運営に大きな影響を及ぼす制度です。自身の事業の現状と将来を考慮し、登録事業者になるか、免税事業者のままにするか、慎重に検討しましょう. この記事で解説した情報が、皆様の意思決定の一助となれば幸いです。

早めの準備と適切な対応で、制度開始後もスムーズな事業運営を継続しましょう。