この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

建設業は、国の経済を支える重要な産業ですが、資金繰りの難しさに悩む企業も多いのが現状です。特に、近年の資材高騰や人手不足は、建設業の経営を圧迫する大きな要因となっています。

資金繰りが悪化すると、従業員への給与支払いや材料の仕入れが滞り、最悪の場合、事業の継続が危ぶまれる事態に陥ることも。このような状況を打破するために、注目されている資金調達方法が ファクタリング です。

ファクタリングは、売掛金を早期に現金化できるため、資金繰りの改善にスピーディーに対応できます。しかし、建設業には特有の商習慣や資金繰り事情があり、ファクタリング会社を選ぶ際には、建設業への理解が深い会社を選ぶことが重要です。

本記事では、建設業におけるファクタリングの活用法、メリット・デメリット、そして建設業に特化したおすすめファクタリング業者を個人事業主向けと法人向けに分けてそれぞれ紹介します。資金繰りの最適化にお役立てください。

この記事はで読むことができます。

建設業の資金繰り事情

建設業は、工事の規模が大きく、工期が長いため、どうしても資金繰りがタイトになりがちです。主な理由としては、以下の点が挙げられます。

長期化する入金サイクル

建設業は、他の業種と比べて入金サイクルが長いという特徴があります。多くの場合、工事の完成後にまとめて入金されるため、資金回収まで長期間待たなければならないケースも少なくありません。

入金サイクルが長い: 工事完成後の入金となるため、資金回収に時間がかかる。

資材価格の高騰と人材不足

近年の資材価格の高騰は、建設業の利益を圧迫する大きな要因です。また、慢性的な人手不足も深刻な問題であり、人材確保にかかるコストの増加や、従業員一人当たりの人件費の上昇は、資金繰りをさらに逼迫させています。

資材価格の高騰: 近年、建築資材の価格が高騰しており、資金繰りを圧迫している。

工事代金未払いリスクへの対応

建設業では、工事代金の未払いリスクも無視できません。取引先の倒産や支払遅延が発生すると、売掛金が回収できなくなり、資金繰りが急激に悪化することがあります。

工事代金の未払いリスク: 債務者の倒産や支払遅延など、未払いリスクも存在する。

これらの要因が重なり、資金繰りが悪化し、事業運営に支障をきたすケースも少なくありません。

建設業の資金繰りの大きな特徴として、「入金までにかかる時間の長さ」と「資金需要の不安定さ」の2点が挙げられます。特に、近年は天候不順による工事の遅延も増加しており、資金繰りの予測が難しくなっている企業も多いのではないでしょうか。

さらに、建設業では、規模の大小を問わず、下請け構造が一般的です。元請け企業は、下請け企業に対して支払サイトを長く設定する傾向があり、これは下請け企業の資金繰りを圧迫する大きな要因となっています。また、近年の建設業界を取り巻く環境変化として、働き方改革の影響で、下請け企業の確保が難しくなってきている点も挙げられます。

人材不足、そして材料費の高騰も重なり、建設業の資金繰りは厳しさを増していると言えるでしょう。そうした事態を避けるためにも、余裕を持った資金計画と、いざという時のための資金調達手段を確保しておくことが重要です。

なぜ建設業にファクタリングがおすすめなのか?

ファクタリングは、建設業が抱える資金繰り課題を解決するための有効な手段です。以下のようなメリットがあります。

資金調達スピードが速い

ファクタリングは、銀行融資などに比べて審査が早く、最短即日で資金調達できる点が大きなメリットです。資金繰りの逼迫時にも、迅速な対応が可能です。

銀行融資などに比べて審査が早く、最短即日で資金調達が可能。

審査基準が柔軟

ファクタリングの審査では、売掛債権の質が重視されるため、企業の財務状況はあまり重視されません。赤字決算や債務超過の企業でも、売掛債権の質が高ければ利用できる可能性があります。

赤字決算や債務超過の企業でも、売掛債権の質が高ければ利用できる。

担保・保証人は原則不要

売掛債権を担保とするため、原則として担保や保証人は不要です。担保や保証人を用意するのが難しい中小企業や個人事業主でも、比較的容易に資金調達できます。

売掛債権を担保とするため、原則として担保や保証人は不要。

資金使途が自由

ファクタリングで調達した資金の使い道は、基本的に自由です。設備投資、運転資金、新規事業資金、下請け業者への支払いなど、様々な用途に利用できます。

設備投資、運転資金、新規事業資金など、様々な用途に利用可能。

建設業は、銀行から融資を受けにくい業種の一つです。これは、建設業が天候や景気の影響を受けやすいという特性があるためです。また、担保となる不動産を持っていない中小企業も多いでしょう。ファクタリングは、売掛債権さえあれば資金調達できるため、建設業にとって非常に有用な資金調達方法と言えるでしょう。

資金繰りの悪化で本当に困っている建設会社には、ファクタリングを勧めるケースが多いです。銀行融資は、審査が厳しく、時間がかかるため、緊急性の高い資金需要には対応できません。

また、金利負担も大きいため、資金繰りの改善という点では、ファクタリングの方がメリットが大きい場合が多いです。

【2025年最新版】ファクタリングと融資を徹底比較|資金調達の最適な選び方とは?

【個人事業主向け】建設業ファクタリング業者おすすめ4選

個人事業主向けにおすすめの建設業ファクタリング業者は以下4つです。

日本中小企業金融サポート機構

| 会社名 | 日本中小企業金融サポート機構株式会社 |

| 設立 | 2020年 |

| 資本金 | 3,000万円 |

| 手数料率 | 1.5%~ |

| 審査スピード | 最短30分 |

| 問い合わせ~振り込みまで | 最短3時間 |

| 限度額 | 無制限 (実績:3万円~2億円) |

| 担保・保証人 | 不要 |

| 契約形態 | 2社間・3社間 |

| 融資対象 | 法人・個人事業主 |

| 対応債権 | 売掛債権 |

| 必要書類 | ・通帳のコピー(表紙付き、直近3か月分) ・売掛金に関する資料(請求書、契約書など) |

日本中小企業金融サポート機構は、資金調達に悩む中小企業の成長支援を目的としたファクタリング会社です。最短3時間で資金調達が可能で、手数料率も1.5%~と業界最安値水準です。

2社間・3社間両方のファクタリングに対応しており、売掛債権の買取だけでなく、資金繰りコンサルティングなども行っており、資金調達以外の経営サポートも期待できます。経営革新等支援機関に認定されているため、専門性の高いアドバイスを受けられる点も魅力です。

- 資金調達と同時に財務コンサルティングを受けたい方

- 補助金・助成金の申請支援を受けたい方

- スピード感のある資金調達を希望する方

- 手数料を抑えたい方

メリット

- 専門家による財務コンサルティングを受けられる

- 売掛先の承認が不要な2社間ファクタリングも利用可能

- オンラインで契約が完結するため、迅速で便利

- 手数料が業界最安値水準

デメリット

- 状況によっては、入金まで時間がかかる場合もある

経営革新等支援機関に認定されているファクタリング会社

ペイトナーファクタリング

| 会社名 | ペイトナー株式会社 |

| 設立 | 2017年 |

| 資本金 | 9,600万円 |

| 手数料率 | 10% |

| 審査通過率 | 非公開 |

| 審査スピード | 最短15分 |

| 資金化スピード | 最短10分 |

| 限度額 | 1,000万円 |

| 担保・保証人 | 不要 |

| 契約形態 | 2社間 |

| 融資対象 | 法人・個人事業主 |

| 対応債権 | 売掛債権 |

| 必要書類 | 本人確認書類、請求書、売掛金債権に関する書類など |

ペイトナーファクタリングは、最短10分という驚異的なスピードで資金調達できる点が最大のメリットです。

また、オンライン完結で手続きが簡単なので、初めての方でもスムーズに利用できます。

- 緊急性の高い資金需要がある方

- 圧倒的なスピードで資金調達をしたい方

- オンライン完結で手続きを済ませたい方

メリット

- 資金化スピードが圧倒的に速い

- オンライン完結で手続きが簡単

デメリット

- 手数料率は高め

- 限度額は低め

- 審査通過率は非公開

【フリーランス向け】最短60分で審査&着金完了

ラボル

| 会社名 | 株式会社ラボル |

| 設立 | 2019年 |

| 資本金 | 5,000万円 |

| 手数料率 | 10% |

| 審査通過率 | 非公開 |

| 審査スピード | 最短30分 |

| 資金化スピード | 最短1時間 |

| 限度額 | 1億円 |

| 担保・保証人 | 不要 |

| 契約形態 | 2社間 |

| 融資対象 | 法人・個人事業主 |

| 対応債権 | 売掛債権 |

| 必要書類 | 本人確認書類、請求書、売掛金債権に関する書類など |

ラボルは、1万円という少額から利用できる点が大きな魅力です。

さらに、最短30分という驚異的なスピード入金にも対応しており、急な資金需要にも安心して対応できます。

- 少額から利用したい

- 緊急性の高い資金需要がある方

メリット

- 資金化スピードが速い

- 少額利用に対応している

デメリット

- 手数料率は10%と高め

- 審査通過率は非公開

1万円から買取可能で最短30分で入金

けんせつくん

「けんせつくん」は、その名の通り建設業に特化したファクタリングサービスです。建設業界の資金繰り事情や商習慣に精通した担当者が揃っているため、スムーズなコミュニケーションと的確なアドバイスを期待できます。

| 会社名 | 株式会社ウィット |

| 手数料率 | 5%~ |

| 資金化スピード | 最短2時間 |

| 限度額 | 無制限(500万円以上の高額債権は不得手) |

| 契約形態 | 2社間 |

| 注文書ファクタリング | 可能 |

- 建設業特化: 建設業に精通した担当者が、業界特有の事情を考慮した上で、最適な資金調達プランを提案してくれます。

- 柔軟な審査: 新規事業者や過去の実績が悪い会社でも、事業の継続性や元請けの状況を評価し、柔軟な審査を行っています。

- スピード入金: 最短2時間というスピード入金に対応しており、急な資金需要にも迅速に対応できます。

- 注文書ファクタリング可能: 注文書ファクタリングに対応しているため、資金調達の選択肢が広がります。

- 建設業で資金繰りに課題を抱えている方

- 銀行融資の審査が厳しい方

- 担保や保証人を用意できない方

- 取引先に知られずに資金調達を行いたい方(2社間ファクタリングの場合)

- スピード感のある資金調達を希望する方

- 建設業界に特化した専門知識を持つ担当者に相談したい方

メリット

- 建設業に特化したサービスであるため、業界特有の事情を理解した担当者からサポートを受けられる。

- 柔軟な審査基準で、新規事業者や過去の実績が悪い会社でも利用できる可能性がある。

- 資金調達スピードが速く、最短2時間での入金が可能。

- 注文書ファクタリングにも対応している。

- 2社間ファクタリングも利用可能。

デメリット

- 利用実績が非公開であるため、会社の信頼性を判断しづらい。

- 500万円以上の高額債権は不得手としているため、大口の資金調達には不向き。

けんせつくんは、建設業に特化したファクタリングサービスであり、業界特有の資金繰り事情に精通しているという点が大きな強みです。少額の資金調達を希望する建設会社や、資金調達のスピードを重視する建設会社には、おすすめのサービスと言えます。ただし、高額債権の買取には対応していないため、大規模な資金調達には不向きです。また、利用実績が非公開であるため、会社の信頼性を判断しづらいというデメリットもあります。

【法人企業向け】建設業ファクタリング業者おすすめ3選

法人企業向けにおすすめの建設業ファクタリング業者は以下3つです。

ランキング上位の会社は、いずれも建設業の資金繰り事情に精通しており、安心して利用できると考えられます。しかし、ファクタリング会社を選ぶ際には、手数料率や資金化スピードだけでなく、会社の規模や実績、担当者の対応力なども総合的に判断することが大切です。

アクセルファクター

| 会社名 | 株式会社アクセルファクター |

| 設立 | 2016年 |

| 資本金 | 1,000万円 |

| 手数料率 | 0.5%〜8% |

| 審査通過率 | 93.3% |

| 審査スピード | 最短60分 |

| 資金化スピード | 最短即日 |

| 限度額 | 5,000万円 |

| 担保・保証人 | 不要 |

| 契約形態 | 2社間 |

| 融資対象 | 法人・個人事業主 |

| 対応債権 | 売掛債権 |

| 必要書類 | 本人確認書類、請求書、売掛金債権に関する書類など |

アクセルファクターは、 93.3%という高い審査通過率を誇るファクタリング会社です。

審査に不安がある方でも、安心して利用できるでしょう。

また、手数料率も2%~と業界最安レベルで、オンライン完結で手続きが簡単なので、初めての方でも安心して利用できます。

- 審査通過率の高い会社を探している方

- オンラインで手続きを完結させたい方

- 赤字決算や税金滞納がある方

メリット

- 審査通過率が高い

- オンライン完結で手続きが簡単

- 赤字決算や税金滞納があっても相談可能

デメリット

- 限度額は低め

審査通過率93%・手数料業界最安値

ビートレーディング

| 会社名 | 株式会社ビートレーディング |

| 設立 | 2015年 |

| 資本金 | 2,000万円 |

| 手数料率 | 2%〜12% |

| 審査スピード | 最短3時間 |

| 資金化スピード | 最短2時間 |

| 限度額 | 無制限 |

| 担保・保証人 | 不要 |

| 契約形態 | 2社間・3社間 |

| 融資対象 | 法人・個人事業主 |

| 対応債権 | 売掛債権 |

| 必要書類 | 本人確認書類、請求書、売掛金債権に関する書類など |

ビートレーディングは、2時間という速さで資金調達できる点が魅力です。

- 累計取引件数:71,000社 (※2025年3月時点)

- 累計買取額:1,550億円以上 (※2025年3月時点)

- 月間契約数:1,000件以上

メリット

- 資金化スピードが速い

- 限度額が高い

デメリット

- 手数料率は高め

- 審査通過率は非公開

最短2時間で入金される即日ファクタリング|まずはWebで見積もり依頼から!

トップ・マネジメント

| 会社名 | 株式会社トップ・マネジメント |

| 設立 | 2014年 |

| 資本金 | 5,000万円 |

| 手数料率 | 0.5%〜12.5% |

| 審査通過率 | 非公開 |

| 審査スピード | 最短即日 |

| 資金化スピード | 最短即日 |

| 限度額 | 1億円 |

| 担保・保証人 | 不要 |

| 契約形態 | 2社間・3社間 |

| 融資対象 | 法人・個人事業主 |

| 対応債権 | 売掛債権、診療報酬債権、建設業債権 |

| 必要書類 | 本人確認書類、請求書、売掛金債権に関する書類など |

トップ・マネジメントは、業界屈指の低手数料率を実現している点が魅力です。

0.5%~という手数料率は、他社と比較しても圧倒的に低く、資金調達コストを抑えたい企業にとって大きなメリットとなるでしょう。

また、3社間ファクタリング専門で、債務者への配慮が行き届いている点も特徴です。

債権譲渡通知は丁寧に行われ、債務者との関係を悪化させずに資金調達できます。

- 債務者への配慮を重視する方

- 手数料を抑えたい方

- 3社間ファクタリングを希望する方

- 審査スピードが速い会社を探している方

メリット

- 債務者への配慮が行き届いている

- 手数料率が業界最安水準

- 審査スピードが速い

- 即日入金に対応

デメリット

- 2社間ファクタリングは取り扱っていない

- 審査通過率は非公開

創業13年の実績!

建設業におけるファクタリングの活用事例

建設業では、ファクタリングを様々な場面で活用できます。具体的な事例を通して、ファクタリングがどのように役立つのかを見ていきましょう。

事例1: 資材購入費用を調達

建設工事では、木材、鉄鋼、コンクリートなど、様々な資材が必要となります。これらの資材は、価格変動が激しく、予期せぬコスト増が発生することも少なくありません。

例えば、ある建設会社が公共工事を受注したとします。契約時には資材価格が安定していましたが、工事開始直前に資材価格が急騰。当初の見積もりでは足りなくなり、追加で資材購入費用が必要になりました。

しかし、工事代金の入金は数ヶ月後。そこで、この建設会社はファクタリングを利用し、売掛債権を早期に現金化することで、必要な資材を購入し、工事を滞りなく進めることができた、といったケースが考えられます。

近年、ウッドショックに代表されるように、資材価格の変動リスクは建設業にとって大きな経営課題となっています。ファクタリングは、こうしたリスクに柔軟に対応できる資金調達方法として、非常に有効です。

事例2: 従業員への給与支払いを確保

建設業では、従業員への給与支払いが滞ってしまうと、人材流出に繋がりかねません。優秀な人材を確保するためにも、安定した給与支払いは非常に重要です。

例えば、ある建設会社が下請けとして民間工事を受注したとします。工事を無事に完成させ、請求書も発行済み。しかし、元請け企業からの入金が遅延し、従業員への給与支払いが滞りそうな状況に。

そこで、ファクタリングを利用し、売掛債権を早期に現金化することで、給与支払いを確保することができた、といったケースです。

多くの建設会社にとって、人材不足は経営上の大きな課題です。ファクタリングは、従業員に安心して働いてもらえる環境を維持するためにも、重要な役割を果たします。

事例3: 下請け業者への支払いを早期化

建設業では、下請け業者との協力関係が不可欠です。下請け業者への支払いをスムーズに行うことで、良好な関係を維持し、質の高い工事を提供することに繋がります。

例えば、ある建設会社が元請けとして公共工事を受注したとします。工事は順調に進み、下請け業者からも請求書が届いています。しかし、工事代金の入金はまだ先。下請け業者の中には、資金繰りが厳しい会社もあるかもしれません。

そこで、ファクタリングを利用し、資金調達を行うことで、下請け業者への支払いを早期化。下請け企業の資金繰りも安定し、より良い協力関係を築くことができた、といったケースです。

下請け業者との信頼関係は、建設業にとって非常に大切です。ファクタリングは、下請け業者との良好な関係を構築・維持する上で、有効な手段となるでしょう。

事例4: 新規工事の着工資金を調達

成長を続けるためには、積極的に新規工事を請け負う必要があります。しかし、新規工事の着工には、どうしてもまとまった資金が必要になります。

例えば、ある建設会社が新規の商業施設建設を受注したとします。しかし、着工に必要な資金が不足している状況。そこで、ファクタリングを利用し、既存の売掛債権を現金化することで、着工資金を調達。

予定通り工事を開始することができた、といったケースです。

ファクタリングは、上記のような様々な状況で活用できます。特に、資金繰りが逼迫し、緊急性の高い資金需要が発生した場合には、ファクタリングのスピード感が大きなメリットとなります。受注は好調なのに、資金繰りが原因で事業を縮小しなければならない、といった事態を避けるためにも、ファクタリングは有効な手段と言えるでしょう。

また、ファクタリングは、資金調達以外にも、資金繰り管理の改善や経営の効率化にも役立ちます。例えば、ファクタリング会社の中には、請求書の発行や送付、入金管理などの業務を代行してくれる会社もあります。

これらの業務をアウトソーシングすることで、経営資源をコア業務に集中させ、生産性の向上を図ることができます。

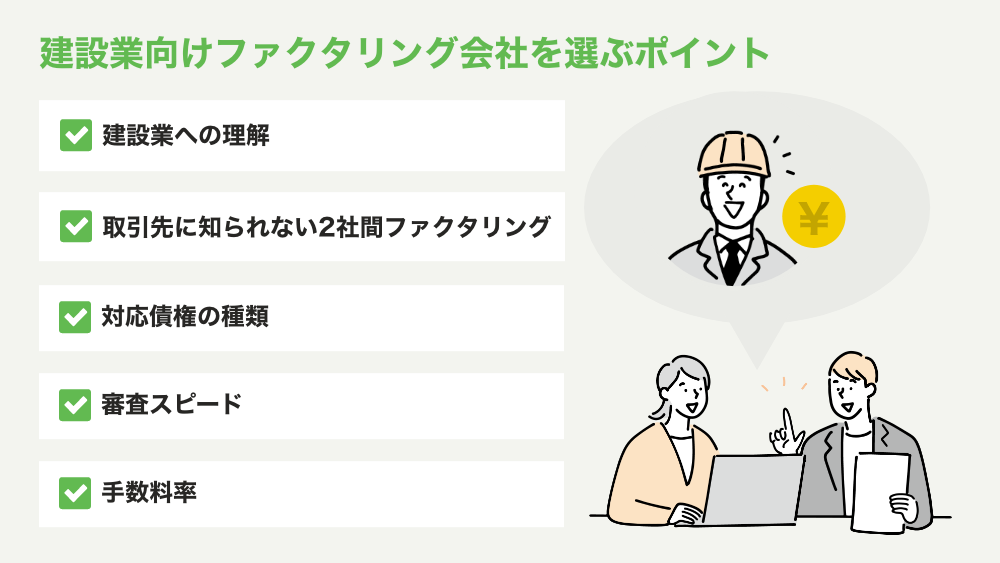

建設業向けファクタリング会社を選ぶポイント

建設業向けファクタリング会社を選ぶポイントは以下7つあります。

- 建設業への理解

- 対応債権の種類

- 審査スピード

- 手数料率

- 資金調達額

- 会社の信頼性

- 取引先にバレたくないなら2社間ファクタリング

1. 建設業への理解

建設業は、工事の規模が大きく、工期が長いため、入金サイクルが長くなる傾向があります。また、資材価格の変動や人手不足、工事代金の未払いリスクなど、他の業種にはない特有の事情を抱えています。

ファクタリング会社を選ぶ際には、これらの事情を理解し、建設業の資金繰りの課題解決に寄り添ってくれる会社を選ぶことが重要です。担当者が建設業界の専門用語や商習慣を理解しているかどうかも、重要なポイントです。

建設業の資金繰り事情や商習慣を理解しているか。

2. 対応債権の種類

建設業には、工事請負代金債権や部分払い請求など、特有の債権が存在します。ファクタリング会社によっては、対応していない債権の種類もあるため、事前に確認が必要です。

- 工事請負代金債権: 建設工事を完成させた際に発生する債権。完成工事高や出来高部分払いなど、様々な形態があります。

- 部分払い請求: 工事の進捗に応じて、部分的に代金を請求すること。ファクタリング会社によっては、部分払い請求に対応していない場合もあります。

自社の売掛債権の種類に対応しているファクタリング会社を選ぶようにしましょう。

建設業特有の債権(工事請負代金債権、部分払い請求など)に対応しているか。

3. 審査スピード

資金繰りが逼迫している場合は、審査スピードが重要になります。ファクタリング会社によって審査スピードは異なり、最短即日で審査が完了する会社もあれば、数日かかる会社もあります。

審査スピードが速い会社は、それだけ迅速な資金調達が可能になるため、緊急性の高い資金需要に効果的に対応できます。

迅速な審査と資金化に対応しているか。

4. 手数料率

ファクタリング会社を選ぶ上で、手数料率は重要な要素です。手数料率は、ファクタリング会社や売掛債権の金額、売掛先の信用力などによって大きく変動します。一般的に、2社間ファクタリングは5%~20%程度、3社間ファクタリングは1%~5%程度が相場と言われています。

複数のファクタリング会社に見積もりを依頼し、手数料率を比較検討することで、より低コストでファクタリングを利用できる可能性があります。

手数料率が適正か、その他費用が発生しないか。

5. 資金調達額

必要な資金調達額に対応できるファクタリング会社を選ぶことも重要です。ファクタリング会社によって、買取可能な売掛債権の金額に上限が設定されている場合があります。

自社の資金調達ニーズに合った限度額のファクタリング会社を選びましょう。

必要な金額を調達できるか。

6. 会社の信頼性

ファクタリング会社を選ぶ際には、会社の信頼性も重要な要素となります。設立年数や資本金、取引実績、口コミや評判などを参考に、信頼できる会社を選びましょう。

また、金融庁に登録されているかどうかも確認しておきましょう。登録されている会社は、法律に基づいて事業を行っているため、一定の信頼性を担保できます。

設立年数、資本金、取引実績、口コミなどを確認。金融庁に登録されている会社は一定の信頼がおける会社。

7. 取引先にバレたくないなら2社間ファクタリング

ファクタリングには、2社間と3社間の2種類があります。取引先にファクタリング利用を知られたくない場合は、2社間ファクタリングを選びましょう。

- 2社間ファクタリング: 売掛先への通知が不要なファクタリング。取引先との関係性を維持したい場合や、資金調達の秘密性を重視する場合に最適です。ただし、手数料率は3社間ファクタリングよりも高くなる傾向があります。

- 3社間ファクタリング: 売掛先に通知が必要なファクタリング。ファクタリング会社が売掛先から直接、売掛金を回収するため、手数料率は2社間ファクタリングよりも低くなる傾向があります。

取引先にファクタリング利用を知られたくない場合は、2社間ファクタリングを選ぼう

建設業界では、長年の取引実績に基づく信頼関係が非常に重要視されます。取引先にファクタリング利用を知られることで、今後の取引に影響が出ることを懸念する経営者の方もいるでしょう。そうした場合は、2社間ファクタリングを選択することで、取引先との関係性を維持しながら資金調達を行うことができます。

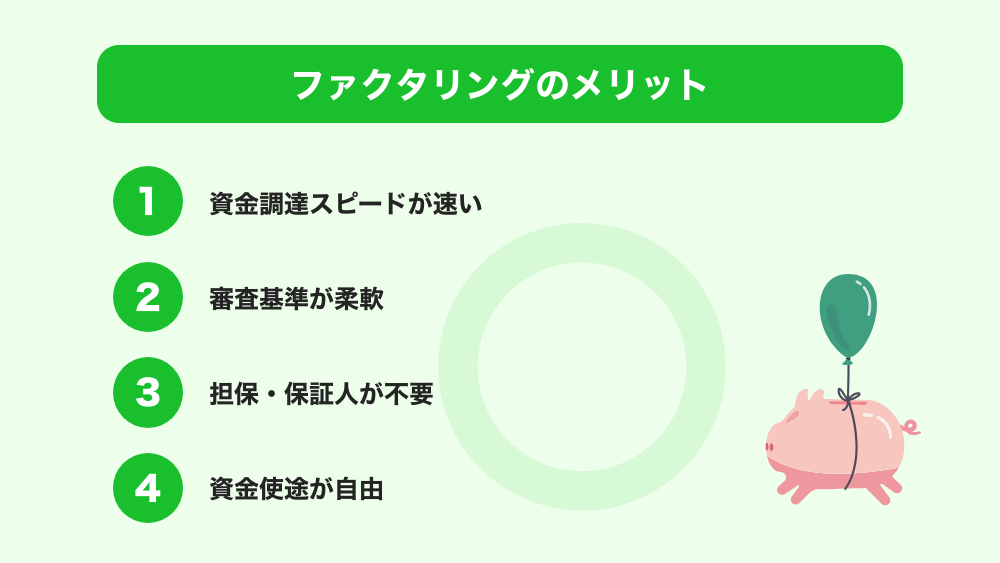

ファクタリングのメリット

ファクタリングのメリットは以下4つがあります。

- 資金調達スピードが速い

- 審査基準が柔軟

- 担保・保証人が不要

- 資金使途が自由

それぞれ詳しく解説します。

資金調達スピードが速い

ファクタリングは、融資などの他の資金調達方法と比較して、資金調達スピードが速い点が大きなメリットです。最短即日で資金調達が可能なので、急な資金繰り悪化時にも迅速に対応できます。これは、事業を継続していく上で大きな安心感に繋がります。

資金調達スピードが速い:

即日ファクタリングでおすすめのサービスを下記でまとめました。

【2025年最新版】即日資金化OKのファクタリング会社おすすめ11選〜最短入金スピード&手数料比較で選ぶ!

【2025年最新版】即日資金化OKのファクタリング会社おすすめ11選〜最短入金スピード&手数料比較で選ぶ!

審査基準が柔軟

銀行融資などは、企業の財務状況や信用情報が厳しく審査されます。一方、ファクタリングの審査は、売掛債権の質を重視するため、利用企業の財務状況はあまり重視されない傾向があります。

そのため、赤字決算や債務超過の企業でも利用できる場合があります。

下記記事で審査が通りやすい業者を紹介しています。参考にして下さい。

赤字決算や債務超過の企業でも利用できる場合がある。

【2025年最新版】審査が甘いファクタリング業者7選|資金繰りを即改善できるサービス比較

【2025年最新版】審査が甘いファクタリング業者7選|資金繰りを即改善できるサービス比較

担保・保証人が不要

売掛債権を担保とするため、原則として担保や保証人は不要です。そのため、個人事業主や中小企業など、担保や保証人を用意するのが難しい場合でも、比較的容易に資金調達できます。

売掛債権を担保とするため、原則として担保や保証人は不要。

資金使途が自由

ファクタリングの大きなメリットの一つは、調達した資金の使途が自由であることです。銀行融資の場合、資金使途が限定されるケースが多いですが、ファクタリングでは、事業運営に関わる幅広い用途に資金を活用できます。

資材購入費用、人件費、下請け業者への支払い、機材設備の購入・リース費用など、様々な用途に利用可能。

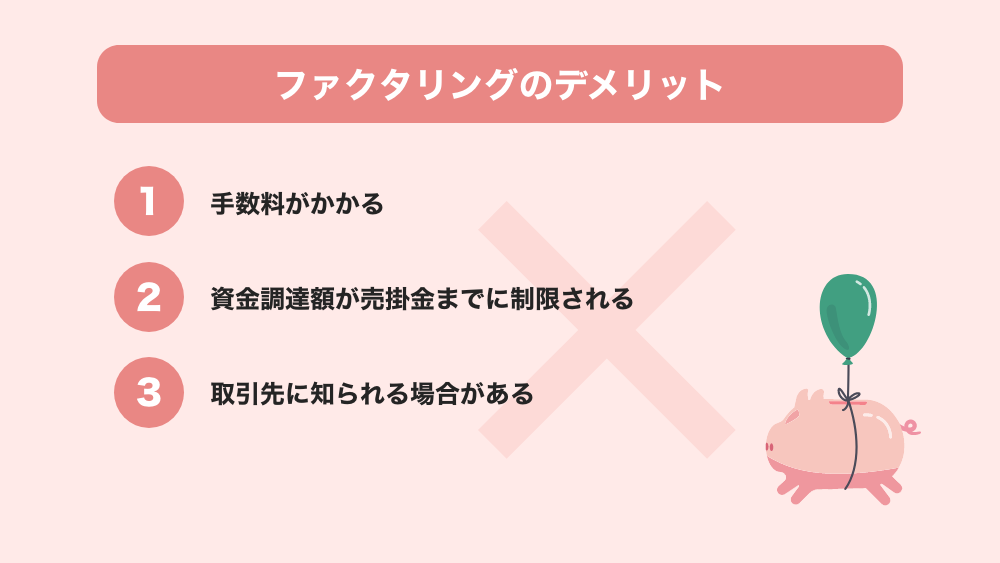

ファクタリングのデメリット

メリットが多いファクタリングですが、デメリットもあります。

- 手数料がかかる

- 資金調達額が売掛金までに制限される

- 取引先に知られる場合がある

手数料がかかる

ファクタリングは、融資と比較して手数料が高い傾向があります。手数料率は、売掛債権の金額やリスクに応じて変動するため、事前に複数のファクタリング会社から見積もりを取り、比較検討することが重要です。

融資と比較して手数料が高い傾向がある。

資金調達額が売掛金までに制限される

ファクタリングで調達できる金額は、売掛債権の額面金額までです。売掛金以上の資金調達を希望する場合は、ファクタリング以外の資金調達方法を検討する、またはファクタリングと他の資金調達方法を組み合わせるなどの工夫が必要になります。

融資ほど大きな資金調達ができない。

取引先に知られる場合がある(3社間の場合)

3社間ファクタリングの場合、取引先にファクタリング利用を知られる可能性があります。取引先によっては、ファクタリングの利用を好ましく思わない場合もあるため、事前に確認・相談することが重要です。

また、2社間ファクタリングの場合でも、債権譲渡登記を行う際に取引先に知られる可能性があるため、注意が必要です。

ファクタリング会社が債務者に債権譲渡通知を行う3社間ファクタリングの場合、取引先に知られる可能性がある。

ファクタリングは、資金繰りの改善に非常に有効な手段ですが、利用する際には手数料などのコストも発生します。そのため、ファクタリングはあくまで一時的な資金繰り対策として捉え、中長期的な資金繰り計画を策定し、経営の安定化を図ることが重要です。

まとめ

建設業は資金繰りの難しさに直面しやすい業界ですが、ファクタリングを適切に活用することで、資金繰りの課題を解決し、事業を安定させることが可能です。ファクタリング会社を選ぶ際には、建設業への理解が深く、信頼できる会社を選ぶことが重要です。

本記事で紹介した内容を参考に、ファクタリングを賢く活用し、資金繰りの悩みを解消、そして事業の成長を実現しましょう。