この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

「会社の現預金、適正額は一体いくらなのか?」「月商の3ヶ月分って聞くけど、本当にそれで足りるのかな?」

このように、会社の現預金の適正額について疑問を抱えている経営者の方も多いのではないでしょうか。「月商の3ヶ月分」という目安を耳にすることも多いですが、これはすべての企業に当てはまる万能な指標ではありません。

業種、ビジネスモデル、取引条件、成長段階など、企業の置かれた状況によって、必要な現預金額は大きく異なります。資金ショートは事業継続の危機に直結するため、適切な現預金額を把握し、健全な財務体質を維持することは非常に重要です。

本記事では、会社の現預金の適切な目安と、そのチェック方法について解説します。さらに、現預金不足に陥った際の具体的な対策や、日々の資金管理のコツについてもご紹介するので、ぜひ最後まで読んで、財務戦略に役立ててください。

現預金の適切な目安は総資産の30%

会社の現預金の目安として、よく「月商の3ヶ月分」という数字が挙げられます。

しかし、これはあくまで一般的な目安であり、すべての企業に最適な金額とは言えません。

例えば、

- 季節変動が大きい業種(観光業、アパレルなど)

- 支払いサイトが長い業種 (建設業、製造業など)

- 成長期で設備投資などを積極的に行なっている企業

などは、月商の3ヶ月分の現預金では資金不足に陥る可能性が高いでしょう。

より普遍的な現預金の目安は、総資産の30%と言われています。

これは、

- 突発的な支出や不測の事態にも対応できる十分な資金力

- 資金を遊ばせず、効率的に運用できるバランス

の両方を考慮した、財務的に健全な状態と言えます。

なぜ総資産の30%が目安なのか?

健全な会社経営のためには、「現預金」「借入金」「自己資本」の割合が1/3ずつであることが理想的とされています。しかし、設立から間もない企業などは自己資本が少なく、借入金の割合が大きくなりがちです。

その中でも、現預金は

- 急な支出や投資機会への対応

- 予期せぬリスクへの備え (取引先の倒産、災害、経済の急激な変動など)

といった役割を果たす、非常に重要な資金です。

総資産の30%を現預金として保有することで、これらの役割を十分に果たせる可能性が高まると考えられています。

もちろん、業種や企業規模、経営状況、業界の景気動向などによって、最適な現預金比率は変化します。

例えば、

- 公共料金など、毎月決まった金額の支出が多い業種: 現預金比率を高めに設定

- 設備投資など、まとまった資金が必要な業種: 投資時期に合わせて現預金比率を調整

といった対応が必要になります。

常に一定の比率を維持するのではなく、事業の状況に合わせて柔軟に現預金比率を調整していくことが、健全な財務体質を維持する上で重要です。

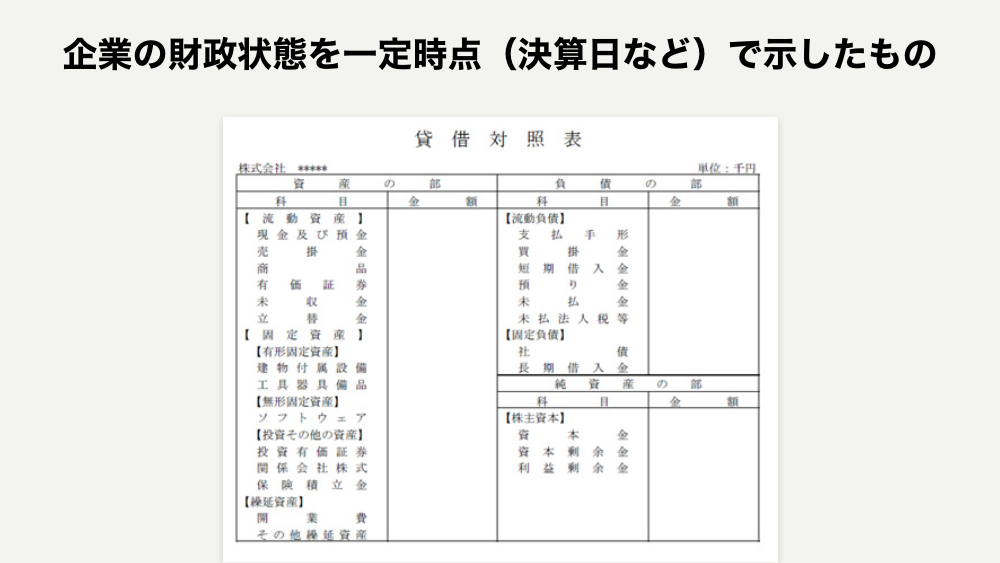

総資産とは? 貸借対照表の見方を解説

「総資産の30%」と言われても、そもそも総資産が何なのかわからない方もいるかもしれません。

そこで、総資産の意味と、貸借対照表の見方を解説します。

総資産とは、企業が保有するすべての資産の合計額のことです。

総資産は、大きく分けて以下の3つに分類されます。

- 流動資産: 1年以内に現金化が見込まれる資産 (現金預金、売掛金、棚卸資産、短期貸付金など)

- 固定資産: 長期的に使用される資産 (土地、建物、機械設備、長期貸付金など)

- 繰延資産: 将来の収益獲得のために前払いした費用 (創立費、開業費、開発費など)

これらの資産の合計額が、総資産となります。

総資産は、貸借対照表(B/S)で確認できます。貸借対照表は、企業の財政状態を一定時点(決算日など)で示したもので、資産の部と負債の部に分かれています。

貸借対照表の左側「資産の部」に記載されている項目の合計額が総資産です。

そして、「流動資産」の項目にある「現金及び預金」が、会社の現預金額となります。

現預金の適正額を具体例でチェック!

会社の現預金の適正額をチェックする方法は、以下のとおりです。

- 決算書から貸借対照表を開き、「資産の部合計」を確認します。

- 「資産の部合計」× 0.3 を計算し、現預金の目安を算出します。

- 貸借対照表の「現金及び預金」の金額を確認します。

- 計算した目安と実際の現預金額を比較し、適正額を保有しているか確認します。

例として、総資産が5,020万円、現金預金が800万円の会社の場合、

- 現預金の目安:5,020万円 × 0.3 = 1,506万円

- 現預金不足額:1,506万円 – 800万円 = 706万円

となります。

現預金不足を解消するための対策

現預金が不足している場合は、以下の対策を検討しましょう。

- 売上増加: 新規顧客の開拓、既存顧客へのアプローチ強化、新商品・新サービスの開発、販路拡大、広告宣伝活動の強化など

- コスト削減: 固定費の見直し、仕入れコストの削減、業務効率化、在庫管理の最適化など

- 支払いサイトの延長交渉: 取引先に支払いサイトの延長を交渉する

- 入金サイクルの短縮: 請求書の発行を早める、便利な入金方法を導入する (クレジットカード決済、オンライン決済など)、早期入金割引制度を導入するなど

- 資金調達: 融資、補助金・助成金、株式発行、クラウドファンディング、ファクタリングなど

ただし、ファクタリングは手数料負担が大きいため、安易に利用しすぎると、かえって資金繰りを悪化させる可能性があります。借入に頼りすぎず、売上増加やコスト削減などの抜本的な対策と合わせて、計画的に利用することが重要です。

下記の記事で中小企業やフリーランスにおすすめのファクタリングを紹介しています。

【2025年最新版】フリーランス向けファクタリングおすすめ7選|即日報酬受取と審査柔軟性で選ぶ

【2025年最新版】フリーランス向けファクタリングおすすめ7選|即日報酬受取と審査柔軟性で選ぶ

【2025年最新版】即日資金化OKのファクタリング会社おすすめ11選〜最短入金スピード&手数料比較で選ぶ!

【2025年最新版】即日資金化OKのファクタリング会社おすすめ11選〜最短入金スピード&手数料比較で選ぶ!

まとめ

会社の現預金の適切な目安は、総資産の30%程度です。貸借対照表を確認し、自社の現預金が適正額を保有しているか、定期的にチェックするようにしましょう。

現預金が不足している場合は、売上増加やコスト削減、資金調達などの対策を検討し、健全な財務体質を維持・改善していくことが、持続的な事業成長には不可欠です。

また、日頃から資金繰り表を作成し、入出金状況をこまめにチェックすることで、資金ショートのリスクを早期に発見し、適切な対策を講じることができるでしょう。