この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

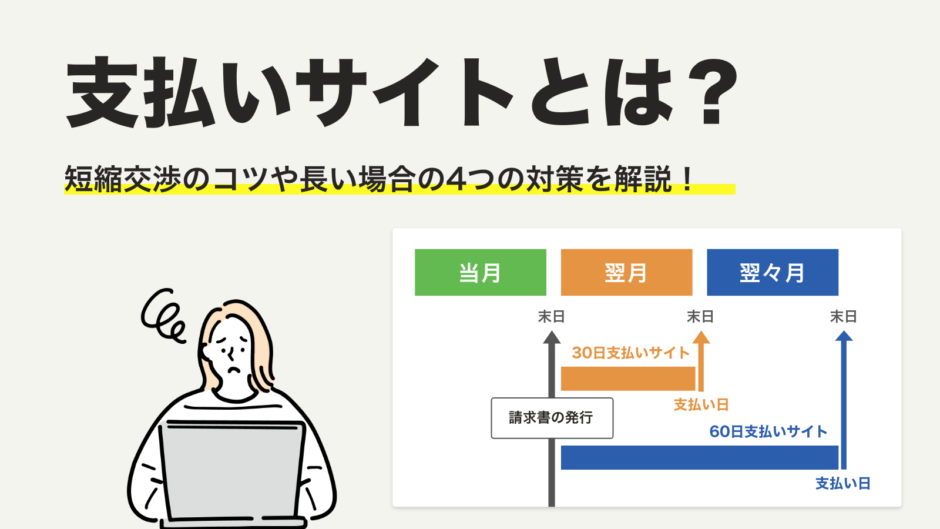

ビジネスにおける取引では、商品やサービスの提供と引き換えに、代金が即座に支払われることは稀です。多くの場合、後払いで決済が行われますが、この後払いのルールを定めるのが「支払いサイト」です。

「支払いサイトって何?」「自社に最適な支払いサイトは何日?」「支払いサイトが長くて資金繰りが苦しい…」など、支払いサイトに関する疑問や悩みを抱えている経営者や経理担当者の方も多いのではないでしょうか。

本記事では、支払いサイトの仕組みや種類、設定方法、資金繰りへの影響、そしてサイトの短縮・延長交渉のコツまで、2024年最新の情報に基づいて解説します。

支払いサイトとは?|代金が支払われるまでの期間

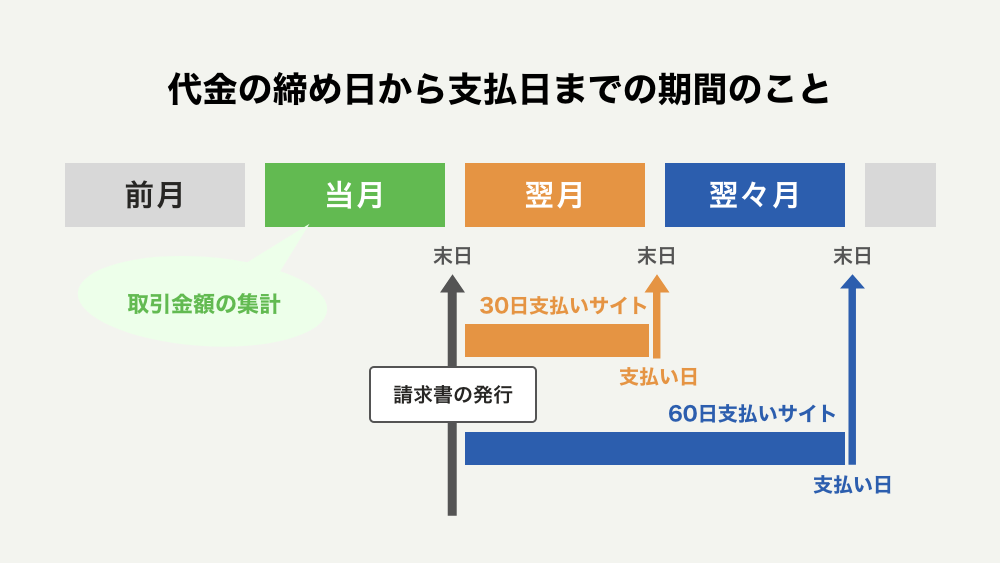

支払いサイトとは、商品やサービスの納品・検収が完了した後に、実際に代金が支払われるまでの期間のことです。「月末締め翌月末払い」のように表現され、締め日から起算して何日後に支払うか、あるいは、納品日から何日後に支払うかという期間が設定されます。

企業間の商取引の大半は「掛取引」、つまり信用取引です。支払いサイトを設定することで、買い手企業は入金までの時間を確保し、資金繰りを計画的に行うことができます。

売り手企業にとっては、資金回収までの期間が明確になるため、資金繰り計画が立てやすくなります。

支払いサイトの一般的な長さと計算方法

支払いサイトの一般的な長さはだいたい決まっています。それぞれの計算方法と特徴を理解し、自社に最適な支払いサイトを設定・交渉することが、健全な資金繰りの維持に不可欠です。

1. 月末締め翌月末払い(30日サイト)

最も一般的な支払いサイトです。月末に請求を締め、翌月末に支払いが行われます。

- 計算方法: 月末締め日を基準日として、翌月末日を支払日とします。

- 例: 1月31日締め → 2月末日払い(2月28日、または2月29日)

メリット

- 資金回収サイクルが比較的短いため、売り手企業の資金繰りが安定しやすい。

デメリット

- 買い手企業にとって資金繰りの調整が難しい場合もある。

2. 月末締め翌々月末払い(60日サイト)

30日サイトより長く、買い手企業に余裕のある支払サイトです。

- 計算方法: 月末締め日を基準日として、翌々月末日を支払日とします。

- 例: 1月31日締め → 3月末日払い

メリット

- 買い手企業は資金繰りの余裕が持てる。

デメリット

- 売り手企業は資金回収が遅れ、資金繰りの負担が大きくなる。

3. 納品日基準_指定日後払い

納品日を基準日として、一定日数後に支払う方法です。

- 計算方法: 納品日を基準日として、指定された日数後を支払日とします。

- 例: 1月10日納品、30日後払い → 2月9日払い

メリット

- 納品ごとに支払いが行われるため、売り手企業は資金回収のタイミングを予測しやすい。

デメリット

- 買い手企業は、納品ごとの支払処理が必要になるため、事務処理の負担が増える可能性がある。

4. 手形による支払い|90日〜120日程度

手形を利用する場合、支払いサイトは長くなる可能性が高いです。

- 手形サイト: 手形の振出日から支払期日までの期間。

- 計算方法: 手形サイト+手形振出日までの期間

- 例: 1月末締め、翌月末振出、60日手形の場合、最長で1月末日 + 30日(振出までの期間)+ 60日(手形サイト)= 約90日となります。

- 手形は、現金化までに時間がかかり、不渡りリスクもあるため、資金繰りの観点からはあまりおすすめできません。

これらの支払いサイトの種類を理解し、取引先との交渉や自社の資金繰り計画に役立てましょう。また、状況に応じて即日ファクタリングなどの資金調達方法を検討することも重要です。

| サービス名 | 審査時間 | 入金速度 | 手数料 | 契約形態 | 提出書類 |

|---|---|---|---|---|---|

【1位】 ペイトナー ファクタリング | 2者間 | ・通帳のコピー(表紙付き、直近2か月分) ・売掛金に関する資料(請求書・契約書など) | |||

【2位】 labol(ラボル) | 2者間 | ・本人確認書類 ・請求書 ・取引を示すエビデンス | |||

【3位】 ビートレーディング | 2者間、3者間 | ・通帳のコピー(表紙付き、直近2か月分) ・売掛金に関する資料(請求書・契約書など) |

支払いサイトと資金繰りの関係

支払いサイトは、企業の資金繰りに密接に関係しています。資金繰りを円滑に行うためには、支払いサイトの特徴を正しく理解し、適切な期間を設定することが重要です。

- 売り手企業: 支払いサイトが長いほど、資金回収が遅れ、運転資金が不足する可能性があります。資金繰りが悪化すると、事業運営に支障をきたす場合もあります。

- 買い手企業: 支払いサイトが長いほど、資金を長く保有できるため、資金運用に有利に働きます。しかし、支払いサイトが短すぎると、資金繰りが厳しくなる可能性も。

1. 売り手企業は支払いサイトを短くしたい

売り手企業にとって、支払いサイトは資金回収までの期間を意味します。

- 資金回収が早いため、運転資金を確保しやすく、資金繰りが安定します。

- 資金調達の必要性が減り、利息負担などのコストを削減できます。

- 新規投資や事業拡大のための資金を確保しやすくなります。

- 資金回収が遅れ、運転資金が不足し、資金繰りが悪化します。

- 黒字倒産のリスクが高まります。

- 事業の成長スピードが遅れる可能性があります。

- ファクタリングなど、資金調達が必要になる場合があり、手数料などのコストが発生します。

長期間にわたって資金が固定化されるのを避けるため、売り手企業はなるべく短い支払いサイトを希望するのが一般的です。

2. 買い手企業は支払いサイトを長くしたい

買い手企業にとって、支払いサイトは支払までの猶予期間を意味します。

- 資金を長く保有できるため、資金運用に余裕ができます。

- 他の取引先への支払いなどに資金を回せるため、資金繰りの柔軟性が高まります。

- 一時的な資金不足の場合でも、商品やサービスを調達しやすくなります。

- 支払期日が早く来るため、資金繰りの調整が難しくなります。

- 資金調達が必要になる場合があり、利息負担などのコストが発生する可能性があります。

買い手企業は、資金運用の効率化を図るため、なるべく長い支払いサイトを希望するのが一般的です。

このように、支払いサイトは売り手と買い手の資金繰りに相反する影響を与えるため、双方が納得できる期間を設定することが重要になります。

支払いサイトが長すぎる場合のデメリット

企業にとって、適切な長さの支払サイトを設定することは、健全な資金繰りを維持するために非常に重要です。しかし、取引状況によっては、支払いサイトが長くなりすぎるケースも少なくありません。

支払いサイトが長すぎる場合、下記3つのデメリットがあります。

- 資金繰りの悪化

- 黒字倒産のリスク

- 事業成長の遅延

1. 資金繰りの悪化

支払いサイトが長いと、資金回収が遅延し、運転資金が不足する可能性が高まります。売掛金は計上されていても、手元には現金がない状態が続くため、人件費や仕入代金などの支払いが滞ってしまう可能性も。

- 資金ショートのリスク増加

- 新規投資や設備投資の遅延

- 事業拡大の停滞

- 従業員のモチベーション低下

2. 黒字倒産のリスク

黒字倒産とは、帳簿上は黒字でありながら、資金繰りの悪化によって倒産してしまうことです。支払いサイトの長期化は、この黒字倒産リスクを高める大きな要因となります。

- 資金繰り表の作成・管理の徹底

- 資金調達方法の確保

- 早期に専門家へ相談

3. 事業成長の遅延

資金繰りの悪化は、企業の成長を阻害する大きな要因となります。支払いサイトが長すぎると、新規事業への投資や設備投資、人材採用などに必要な資金が不足し、事業拡大のスピードが遅れてしまう可能性があります。

- 新規事業への進出が遅れる

- 競争力の低下

- 市場シェアの縮小

支払いサイトが長すぎる場合の4つの対策

支払いサイトが長すぎる場合、以下4つの対策を検討しましょう。

- 支払いサイトの短縮交渉

- ファクタリングの利用

- 手形取引から現金取引への切り替え

- ABL(動産・売掛債権担保融資)の利用

1. 支払いサイトの短縮交渉

まず検討すべきは、取引先との交渉による支払いサイトの短縮です。ただし、取引先に一方的に要求するのではなく、双方が納得できる条件を提示することが重要です。

- 支払いサイト短縮の必要性を丁寧に説明する(資金繰り表などを用いて現状を説明)。

- 短縮によるメリットを取引先に提示する(例:早期支払割引、発注量の増加)。

- 段階的な短縮を提案する。

- 誠実な態度で交渉に臨む。

取引先の事情も考慮し、双方が納得できる着地点を見つけることが重要です。一度に大幅な短縮は難しいため、段階的な短縮を提案するのも有効です。

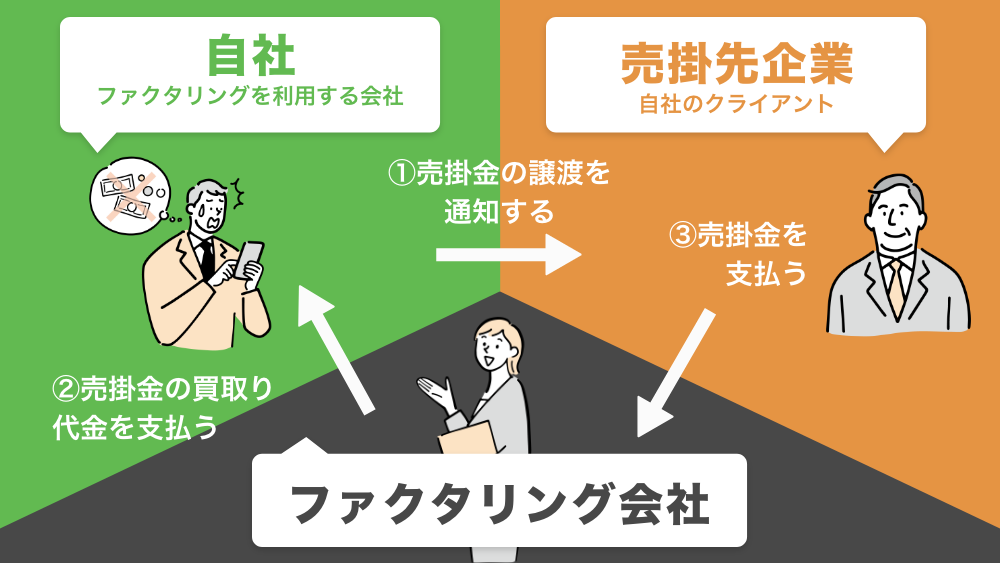

2. ファクタリングの利用

ファクタリングとは、売掛債権をファクタリング会社に売却することで、資金を早期に現金化できるサービスです。手数料は発生しますが、迅速に資金調達できるため、支払いサイトが長い売掛債権の現金化に非常に有効です。

- 手数料率

- 資金化スピード

- 信頼性

- 対応の丁寧さ

下記の記事で中小企業やフリーランスにおすすめのファクタリングを紹介しています。

【2025年最新版】フリーランス向けファクタリングおすすめ7選|即日報酬受取と審査柔軟性で選ぶ

【2025年最新版】フリーランス向けファクタリングおすすめ7選|即日報酬受取と審査柔軟性で選ぶ

【2025年最新版】即日資金化OKのファクタリング会社おすすめ11選〜最短入金スピード&手数料比較で選ぶ!

【2025年最新版】即日資金化OKのファクタリング会社おすすめ11選〜最短入金スピード&手数料比較で選ぶ!

3. 手形取引から現金取引への切り替え

手形取引は、現金化までに時間がかかるため、資金繰りの負担になりがちです。現金取引に切り替えることで、資金回収を早め、支払いサイトを事実上短縮できます。

- 資金化まで時間がかかる。

- 手形割引手数料が発生する。

- 不渡りリスクがある。

- 現金取引への切り替えによるメリット(例:事務処理の効率化、リスク軽減)を説明する。

- 取引先の負担を軽減する対策を提案する(例:段階的な切り替え、振込手数料の負担)。

4. ABL(動産・売掛債権担保融資)の利用

ABLとは、売掛債権を担保に融資を受ける方法です。ファクタリングとは異なり、融資のため金利が発生しますが、資金使途が自由であるというメリットがあります。

メリット

- 資金使途が比較的自由。

デメリット

- 担保が必要。審査が厳しめ。

資金繰り計画や事業計画をしっかりと説明し、金融機関の理解と協力を得ることが重要です。

5. その他の対策

- 資金繰り管理の徹底: 資金繰り表などを活用し、資金の流出入を正確に把握・管理しましょう。

- 経費削減: 不要な経費を削減することで、資金繰りに余裕を持たせることができます。

- 売上増加: 売上を増やすことで、資金繰りの改善に繋がります。

資金繰りについて詳しく理解したい方は下記記事が参考になります。

黒字倒産を防ぐキャッシュフロー改善ガイド|原因・対策・成功事例を徹底解説【2025年最新版】

黒字倒産を防ぐキャッシュフロー改善ガイド|原因・対策・成功事例を徹底解説【2025年最新版】

支払いサイトが長いならファクタリングの利用がおすすめ

支払いサイトが長い売掛債権を抱えている企業や個人にとって、ファクタリングは資金繰り改善の有効な手段となり得ます。

ここでは、ファクタリングのメリット・デメリット、そして中小企業やフリーランスや個人事業主でも利用できるおすすめのファクタリングサービスについて解説します。

ファクタリングのメリット・デメリット

ファクタリングのメリット・デメリットは以下の通りです。

メリット

- 入金スピードが速い

- 赤字決算・債務超過でも利用可能

- 担保・保証人が不要

- 信用情報に影響を与えない

デメリット

- 手数料が高い

- 資金調達額が限られる

- 取引先に知られる場合がある(3社間の場合)

- スピードが速い: 最短即日で資金調達が可能。

- 審査基準が柔軟: 赤字決算や債務超過の企業でも利用できる場合がある。

- 担保・保証人が不要: 売掛債権を担保とするため、原則として担保や保証人は不要。

- 信用情報に影響を与えない: ファクタリングは借入ではないため、信用情報に影響を与えません。

- 手数料が高い: 融資と比較して手数料が高い傾向がある。

- 資金調達額が限られる: 売掛債権の額面金額までしか資金調達できない。

- 取引先に知られる場合がある: 3社間ファクタリングの場合、取引先にファクタリング利用を知られる可能性がある。

ファクタリング利用時の注意点

ファクタリングを利用する際の注意点は以下の通りです。

- 手数料率を比較する: ファクタリング会社によって手数料率は大きく異なるため、複数の会社に見積もりを依頼し、比較検討することが重要です。

- 2社間・3社間ファクタリングの違いを理解する: どちらのファクタリングが自社にとって最適かは、状況によって異なります。売掛先への通知の可否、手数料率、そして取引先との関係性などを考慮して、慎重に選択しましょう。

- 信頼できるファクタリング会社を選ぶ: 悪質なファクタリング会社も存在するため、ファクタリング会社を選ぶ際には、信頼できる会社かどうかをしっかり見極めることが重要です。

ファクタリング業界には、残念ながらファクタリングを装った悪質な業者が存在します。下記記事では悪徳業者を見抜く方法を解説しています。

【2025年最新版】ファクタリングのリスクと回避策|危険業者の見分け方とは?

【2025年最新版】ファクタリングのリスクと回避策|危険業者の見分け方とは?

フリーランス・個人事業主でも利用できるおすすめのファクタリングサービス3選

中小企業やフリーランスや個人事業主でも利用できるおすすめのファクタリングサービスは以下です。

| サービス名 | 審査時間 | 入金速度 | 手数料 | 契約形態 | 提出書類 |

|---|---|---|---|---|---|

【1位】 ペイトナー ファクタリング | 2者間 | ||||

【2位】 labol(ラボル) | 2者間 | ||||

【3位】 QuQuMo(ククモ) | 2者間 |

【1位】:ペイトナーファクタリング

| ファクタリング名 | ペイトナーファクタリング |

| 最短入金スピード | 最短10分 |

| 手数料率 | 一律10% |

| 買取り可能額 | 初回:最大25万円 2回目以降:最大100万円 |

| 二者間(2社間) | ○ |

| 三者間(3社間) | – |

| 担保・保証人 | 不要 |

| オンライン対応 | ○ |

| 提出書類 | 請求書、本人確認書類(運転免許証、マイナンバーカードなど)、直近3か月の銀行口座入出金明細 |

| 運営会社 | ペイトナー株式会社 |

ペイトナーファクタリングは、最短10分という圧倒的な入金スピードが最大の武器です。「とにかく早く資金を調達したい!」という緊急性の高いニーズに対応できます。また、2社間ファクタリング専門なので、取引先に知られる心配がないのもメリットです。

- 緊急度の高い資金需要がある方

- 100万円以下の少額の売掛債権を現金化したい方

- 取引先にファクタリング利用を知られたくない方

メリット

- 最短10分入金という圧倒的なスピード

- 2社間ファクタリング専門

- オンライン完結で手続きが簡単

デメリット

- 初回利用時の買取限度額が25万円と少なめ

- 手数料率が一律10%と、場合によっては割高になる可能性がある

フリーランス向け報酬即日払いサービス

【2位】:labol(ラボル)

| ファクタリング名 | labol(ラボル) |

| 最短入金スピード | 最短30分(土日祝も対応) |

| 手数料率 | 一律10% |

| 買取り可能額 | 1万円~ |

| 二者間(2社間) | ○ |

| 三者間(3社間) | – |

| 担保・保証人 | 不要 |

| オンライン対応 | ○ |

| 提出書類 | 本人確認書類、請求書、取引を示すエビデンス |

| 運営会社 | 株式会社ラボル |

ラボルは、1万円という少額から利用できる点が大きな魅力です。

手数料率が一律10%とわかりやすく、資金計画が立てやすい点もポイント。

さらに、最短30分という驚異的なスピード入金にも対応しており、急な資金需要にも安心して対応できます。

- 少額の売掛債権を現金化したい方

- 手数料率が明確でわかりやすいサービスを希望する方

- 迅速な資金調達を希望する方

メリット

- 1万円からの少額取引に対応

- 手数料率が一律10%でわかりやすい

- 最短30分入金に対応

- オンライン完結で手続きが簡単

デメリット

- 手数料率が一律のため、高額な売掛債権の場合は割高になる可能性がある

1万円から買取可能で最短30分で入金

【3位】:QuQuMo(ククモ)

| ファクタリング名 | QuQuMo(ククモ) |

| 最短入金スピード | 最短2時間 |

| 手数料率 | 1%~14.8% |

| 買取り可能額 | 1万円~上限なし |

| 二者間(2社間) | ○ |

| 三者間(3社間) | – |

| 担保・保証人 | 不要 |

| オンライン対応 | ○ |

| 提出書類 | 請求書、通帳のコピー |

| 運営会社 | 株式会社アクティブサポート |

QuQuMo(ククモ)は、なんといっても業界最安水準の手数料率が魅力です。

最短2時間というスピード入金にも対応しており、急な資金需要にも迅速に対応できます。

また、オンライン完結で手続きがスムーズなのも嬉しいポイントです。

- できるだけ手数料を抑えたい方

- 迅速な資金調達を希望する方

- オンラインで手軽に手続きを済ませたい方

メリット

- 業界最安水準の手数料率

- 最短2時間入金に対応

- オンライン完結で手続きが簡単

- 2社間ファクタリングなので、取引先に知られる心配がない

デメリット

- 手数料率の上限が14.8%と、他の会社に比べてやや高め

最短2時間で入金される即日ファクタリング

中小企業が利用できるおすすめのファクタリングサービス3選

中小企業におすすめのファクタリングサービスは以下です。

【1位】:アクセルファクター

| 会社名 | 株式会社アクセルファクター |

| 設立 | 2016年 |

| 資本金 | 1,000万円 |

| 手数料率 | 2%~ |

| 審査スピード | 最短60分 |

| 資金化スピード | 最短即日 |

| 限度額 | 5,000万円 |

| 担保・保証人 | 不要 |

| 融資対象 | 法人・個人事業主 |

| 対応債権 | 売掛債権 |

| 必要書類 | ・写真付き身分証明書 ・請求書 ・預金通帳 ・直近の確定申告書 |

| 公式申込ページ | 公式HP |

アクセルファクターは、 93.3%という高い審査通過率を誇るファクタリング会社です。

審査に不安がある方でも、安心して利用できるでしょう。

また、手数料率も2%~と業界最安レベルで、オンライン完結で手続きが簡単なので、初めての方でも安心して利用できます。

- 審査通過率の高い会社を探している方

- オンラインで手続きを完結させたい方

- 赤字決算や税金滞納がある方

メリット

- 審査通過率が高い

- オンライン完結で手続きが簡単

- 赤字決算や税金滞納があっても相談可能

デメリット

- 限度額は低め

審査通過率93%・手数料業界最安値

【2位】:ビートレーディング

| ファクタリング名 | ビートレーディング |

| 最短入金スピード | 最短2時間 |

| 手数料率 | 2者間:4%~12%程度<br>3者間:2%~9%程度 |

| 買取り可能額 | 3万円~7億円 |

| 二者間(2社間) | ○ |

| 三者間(3社間) | ○ |

| 担保・保証人 | 不要 |

| オンライン対応 | ○ |

| 提出書類 | 通帳のコピー(表紙付き、直近2か月分)、売掛金に関する資料(請求書・契約書など) |

| 運営会社 | 株式会社ビートレーディング |

ビートレーディングは、3万円という少額から、7億円という高額まで、幅広い買取実績を持つ点が魅力です。

2社間・3社間どちらのファクタリングにも対応しており、ニーズに合わせて選択できます。

老舗のファクタリング会社として、信頼性も高く、安心して利用できます。

- 幅広い金額の売掛債権を現金化したい方

- 2社間・3社間どちらのファクタリングも検討している方

- 信頼できる老舗の会社を選びたい方

メリット

- 少額から高額まで、幅広い買取実績

- 2社間・3社間ファクタリングに対応

- 審査スピードが速い

- オンライン完結

デメリット

- 手数料率は案件によって変動する

最短2時間で入金される即日ファクタリング|まずはWebで見積もり依頼から!

【3位】:日本中小企業金融サポート機構

| 会社名 | 日本中小企業金融サポート機構株式会社 |

| 設立 | 2020年 |

| 資本金 | 3,000万円 |

| 手数料率 | 1.5%~ |

| 審査スピード | 最短30分 |

| 問い合わせ~振り込みまで | 最短3時間 |

| 限度額 | 無制限 (実績:3万円~2億円) |

| 担保・保証人 | 不要 |

| 契約形態 | 2社間・3社間 |

| 融資対象 | 法人・個人事業主 |

| 対応債権 | 売掛債権 |

| 必要書類 | ・通帳のコピー(表紙付き、直近3か月分) ・売掛金に関する資料(請求書、契約書など) |

| 公式サイト | 日本中小企業金融サポート機構 |

日本中小企業金融サポート機構は、資金調達に悩む中小企業の成長支援を目的としたファクタリング会社です。最短3時間で資金調達が可能で、手数料率も1.5%~と業界最安値水準です。

2社間・3社間両方のファクタリングに対応しており、売掛債権の買取だけでなく、資金繰りコンサルティングなども行っており、資金調達以外の経営サポートも期待できます。経営革新等支援機関に認定されているため、専門性の高いアドバイスを受けられる点も魅力です。

- 資金調達と同時に財務コンサルティングを受けたい方

- 補助金・助成金の申請支援を受けたい方

- スピード感のある資金調達を希望する方

- 手数料を抑えたい方

メリット

- 専門家による財務コンサルティングを受けられる

- 売掛先の承認が不要な2社間ファクタリングも利用可能

- オンラインで契約が完結するため、迅速で便利

- 手数料が業界最安値水準

デメリット

- 状況によっては、入金まで時間がかかる場合もある

経営革新等支援機関に認定されているファクタリング会社

まとめ

支払いサイトは、企業間の取引において重要な役割を果たします。支払いサイトの仕組みや種類を理解し、自社にとって最適な支払いサイトを設定することで、資金繰りの最適化や取引の円滑化を図ることが可能です。

起業のプロに相談しませんか?

「起業準備、何から手をつければいいかわからない」「ビジネスプランに自信がない」「資金調達が不安」…そんな悩みを抱えていませんか?「タチアゲ起業コーディネート」なら、創業手続きから融資・補助金申請を含む資金調達のアドバイスまで、起業準備をトータルでサポートいたします。

- 専門家が伴走するので、初めての起業でも安心

- 創業計画書の作成支援や公庫融資のサポートで、長期的な資金確保をサポート

株式会社タチアゲの「起業コーディネーター」サービスでは、経験豊富な専門家があなたの起業を徹底サポート!ビジネスプランの作成、資金調達の相談、法人設立の手続きなど、あらゆる段階で的確なアドバイスを提供します。

あなたの夢をカタチにするために、まずは無料相談から始めてみませんか?

お問い合わせ・詳細はこちら