この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

起業を考えているけれど、自己資金がないと悩んでいる方も多いでしょう。しかし、自己資金がなくても創業融資を受ける方法はあります。特に日本国内では、政府や自治体が提供する支援制度を活用することで、資金調達のハードルを下げることが可能です。

本記事では、自己資金なしでも創業融資が成功しやすい5つの制度と、その際の注意点について詳しく解説します。これから起業を目指す起業準備中の方や、会社設立1年目の起業家にとって、実践的で役立つ情報をお届けします。まずは、どのような支援制度が利用できるのかを知り、それを最大限に活用する方法を見ていきましょう。

資金調達がよく分からない方は下記記事で詳しくまとめましたので参考にして下さい。

【2025年最新版】起業時におすすめの資金調達法3選|メリット・デメリットをわかりやすく解説

【2025年最新版】起業時におすすめの資金調達法3選|メリット・デメリットをわかりやすく解説

この記事はで読むことができます。

創業融資を受けるための自己資金の意味とは

自己資金とは何か

自己資金とは、起業や事業を始める際に自分自身で用意する資金のことを指します。

銀行や投資家からの「融資」や出資ではなく、自己資金とは、起業家の貯金や個人資産から捻出されるお金です。

自己資金を用意していることは金融機関からの信頼を得るための証拠となり、金融機関からの「創業融資」を受けやすくなります。

なぜなら、自己資金が多いほど事業へのコミットメントが高いと判断され、信用度が増すからです。

自己資金なしで創業融資を受けるのは難しいですが、不可能ではありません。

たとえば、事業計画が非常に優れている場合や、他の保証人や担保がある場合には可能性が高まります。

自己資金の額は、一般的には総投資額の30%程度が望ましいとされています。

- 貯金

- 親族からの援助

- クラウドファンディング

計画立てて、自己資金を確保することが創業融資を成功させる第一歩です!下記記事で開業の費用相場をまとめましたので、参考にして下さい。

【2025年最新版】独立開業に必要な資金はいくら?費用相場と調達方法をわかりやすく解説

【2025年最新版】独立開業に必要な資金はいくら?費用相場と調達方法をわかりやすく解説

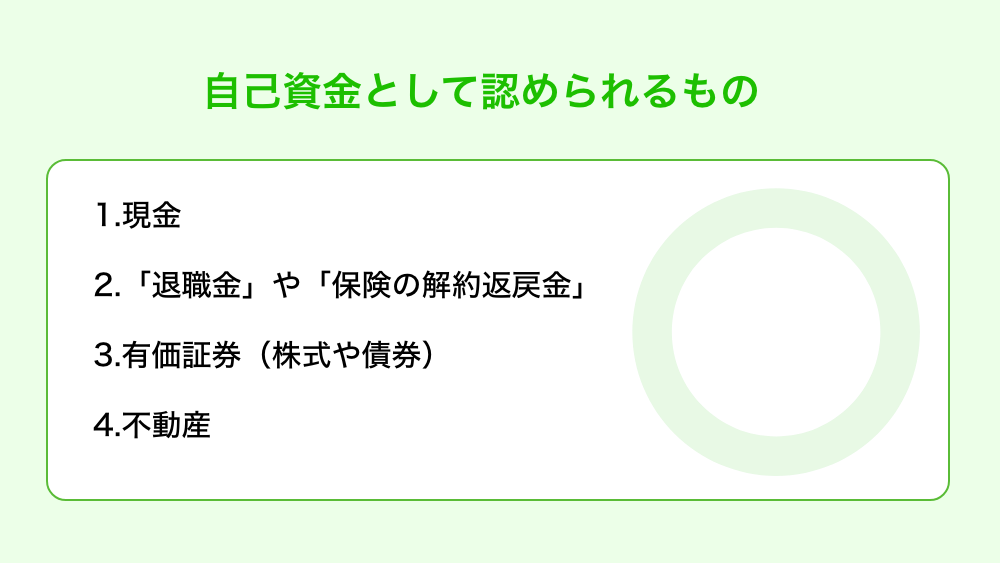

自己資金として認められるもの

- 現金

- 「退職金」や「保険の解約返戻金」

- 有価証券(株式や債券)

- 不動産

自己資金として認められるものには、まず「現金」が含まれます。これは手元にある現金や預金口座にある資金を指します。、また「退職金」や「保険の解約返戻金」も自己資金として認められます。

次に「有価証券」も自己資金として認められます。株式や債券などが該当し、これらを売却して得た資金も自己資金と見なされます。

また、「不動産」も自己資金として認められることがあります。不動産を担保にして融資を受ける場合、その価値が自己資金と見なされるからです。

自己資金なしでは融資の審査が厳しくなるため、可能な限り自己資金を準備しておくことが大切です。

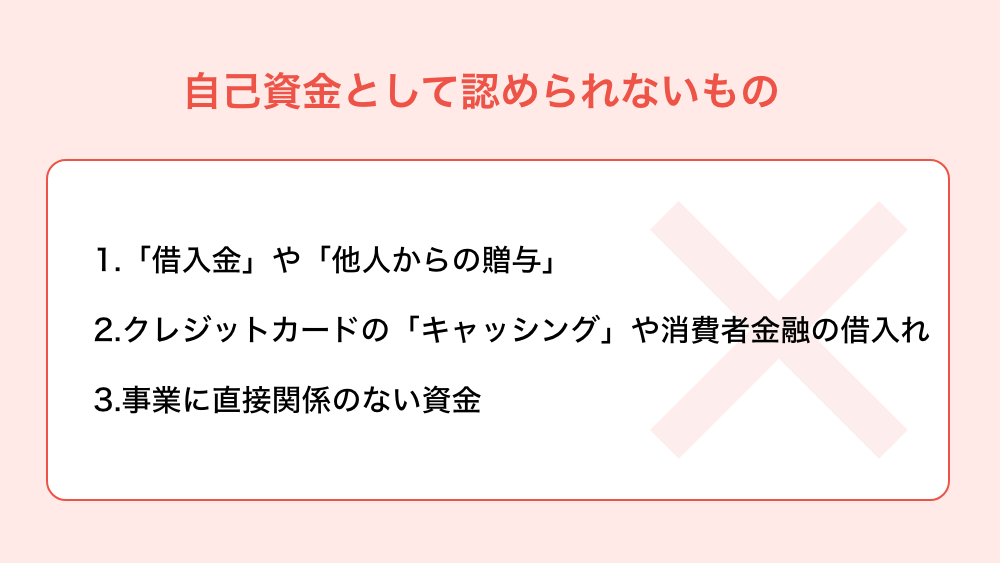

自己資金として認められないもの

- 「借入金」や「他人からの贈与」

- クレジットカードの「キャッシング」や消費者金融からの借入れ

- 事業に直接関係のない資金

自己資金として認められないものには、「借入金」や「他人からの贈与」が含まれます。例えば、親や友人からの借金を自己資金として申告することはできません。また、他人からの贈与も自己資金とは見なされません。

さらに、クレジットカードの「キャッシング」や消費者金融からの借入れも自己資金として認められないことが多いです。これらの資金は返済義務があるため、自己資金とは見なされません。

また、事業に直接関係のない資金、例えば家族の生活費や個人的な貯金も自己資金として認められない場合があります。

自己資金を増やすための具体的な手段

自己資金を増やす方法

- 副業をする

- メルカリなどを活用して不用品の売却

- 生活費を見直し貯金を増やす

自己資金を増やすための具体的な手段として、まず「副業」を検討することが有効です。特に、スキルを活かせる「フリーランス」業務や「オンラインビジネス」は、初期投資が少なく始めやすいです。

【2025年最新版】開業おすすめ業種12選|必要手続きと揃えるべきアイテム一覧

【2025年最新版】開業おすすめ業種12選|必要手続きと揃えるべきアイテム一覧

また、不要品の「売却」も手軽にできる方法です。

次に、生活費を見直し「節約」することで、毎月の貯蓄額を増やすことができます。例えば、サブスクリプションサービスの見直しや、食費の削減などが挙げられます。

現物資産として不動産を申告する方法

- 不動産鑑定士に依頼し、適正な「評価額」を算出する

- 定款の記載事項に現物出資の内容を明記する

- 税理士に相談して税務上の手続きを行う

現物資産として「不動産」を申告する方法にはいくつかのステップがあります。まず、不動産を現物出資として会社に提供する場合、適正な「評価額」を算出することが重要です。評価額は専門の不動産鑑定士に依頼することで、正確な金額を得ることができます。

次に、現物出資を行うためには、定款の記載事項に現物出資の内容を明記する必要があります。具体的には、不動産の所在地、面積、評価額などの詳細情報を記載します。これにより、登記手続きがスムーズに進行します。

さらに、現物出資を行う際には、税務上の手続きも忘れてはいけません。現物出資による資本金の増加は、法人税の対象となるため、税理士に相談して適切な申告を行うことが重要です。最後に、現物出資を通じて得られた不動産は、会社の資産としてバランスシートに計上されます。これにより、自己資金なしでも「創業融資」を受ける際の信用力が向上します。適切な手続きを踏むことで、現物資産としての不動産を有効に活用することができます。

親族からの贈与を活用する方法

親族からの贈与を活用する方法について解説します。まず、親族からの「贈与」は自己資金なしで「創業融資」を受ける際の強力なサポートとなります。贈与を受ける際は、贈与税の非課税枠を活用することが重要です。年間110万円までの贈与は非課税となりますが、それを超える場合は贈与税が発生しますので注意が必要です。

また、贈与を受けた資金を元に「事業計画」をしっかりと立てることが大切です。親族からの資金援助は、「自己資金」として金融機関の信頼を得やすくなります。

さらに、贈与契約書を作成し、贈与の事実を明確にすることで、後々のトラブルを避けることができます。親族や友人からの借入も一つの方法ですが、信頼関係を損なわないように注意が必要です。

保険の解約や資産の売却を行う方法

保険の解約や資産の売却は、起業資金を確保するための一つの方法です。まず、保険の解約についてですが、解約返戻金が発生する場合があります。特に「生命保険」や「終身保険」などは、解約することで一定の資金を手に入れることが可能です。ただし、解約には「手数料」や「税金」がかかる場合があるため、事前に保険会社に確認しておくことが重要です。

次に、資産の売却についてです。株式や不動産などの資産を売却することで、まとまった資金を得ることができます。不動産を売却する際には「仲介業者」を利用することが一般的ですが、手数料が発生するため注意が必要です。また、株式を売却する場合も「証券会社」に相談し、適切なタイミングで売却することが大切です。

退職証明書を利用する方法

退職証明書は「創業融資」を受ける際に有効な書類です。特に「自己資金なし」で起業を考えている方にとって、退職証明書は信頼性を高める重要な役割を果たします。

金融機関や「日本政策金融公庫」などが融資審査を行う際、退職証明書があることで、安定した収入を得ていた実績を示すことができます。これにより、融資の審査がスムーズに進む可能性が高まります。

退職証明書を取得するには、前職の「人事部門」に依頼する必要があります。依頼の際には、退職日や役職、勤続年数などの詳細を明確に伝えましょう。こうした情報は、金融機関が融資のリスクを評価するための基準となります。

特に「自己資金なし」での起業を計画している場合、退職証明書は必須の書類と言えるでしょう。

【2025年最新版】起業1年目の後悔9選|会社員時代にやるべき準備と防げる失敗とは

【2025年最新版】起業1年目の後悔9選|会社員時代にやるべき準備と防げる失敗とは

出資者を募る方法

自己資金がない場合でも、出資者を募る方法は多岐にわたります。まず、政府や自治体の「創業融資」を利用することが考えられます。これらは新規事業を支援するための低金利の融資制度で、ビジネスプランがしっかりしていれば審査が通りやすいです。

また、クラウドファンディングも効果的です。インターネットを通じて多数の人々から少額ずつ資金を集める方法で、特に革新的なアイデアや社会貢献性の高いプロジェクトに向いています。

さらに、エンジェル投資家やベンチャーキャピタルからの投資も検討しましょう。彼らは将来性のあるビジネスに対して資金を提供し、経営のアドバイスも行います。

自己資金ゼロでも創業融資を受けやすくするためのアプローチ

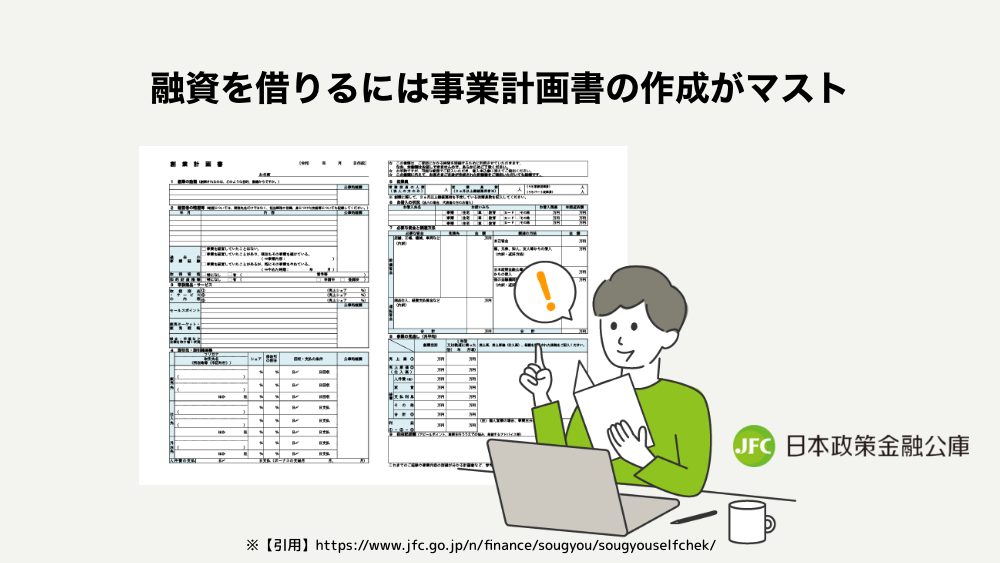

事業計画書の作成が必要

まず、自己資金なしで創業融資を受ける場合には、事業計画書の作成が必須となります。

事業計画書は、金融機関に対して事業の将来性を具体的に示すものであり、融資を受ける際の評価ポイントとなります。そのため説得力を持って説明する必要があります。

事業計画書には、ビジネスモデル、収益予測、市場分析などを詳細に記載します。

- ビジネスモデル

- 収益予測

- 市場分析

また、個人信用情報の確認も重要です。

信用情報が悪いと融資が難しくなるため、事前に自身の信用状態を確認し、必要ならば改善策を講じることが求められます。

さらに、担保や保証人の準備も考慮するべきです。特に自己資金がない場合、信用力を補完するために担保や保証人が必要となることがあります。以上の準備を行うことで、創業融資の審査において有利な立場を築くことができます。

また、信用保証協会の保証を利用することで、金融機関のリスクを軽減し、融資を受けやすくすることが可能です。

さらに、自己資金がない場合でも、家族や友人からの「資金援助」や、クラウドファンディングを活用する方法もあります。

これにより、自己資金を補填し、融資の審査を通過しやすくなります。

最後に、創業融資に特化したコンサルタントや専門家のアドバイスを受けることも有効です。専門家は、融資の申請プロセスや必要書類の準備をサポートしてくれますので、成功率が高まります。

売上実績や契約状況を強調する方法

創業融資を受ける際には、売上実績を明確に示すことが重要です。金融機関は具体的な数値データを重視しますので、売上や契約状況を詳細に報告することで、融資審査の通過率が高まります。

売上実績や契約状況を強調するためには、具体的な数値や事例を用いることが重要です。例えば、月間売上高や「契約件数」を明示することで、信頼性を高めることができます。また、過去の「売上推移」や成長率をグラフ化して視覚的に示すと、読者に強い印象を与えることができます。

さらに、顧客の声や「成功事例」を引用することで、実績の裏付けを強化しましょう。例えば、「自己資金なし」で起業し、短期間で高い売上を達成した事例を紹介することで、読者の共感を得られます。また、今後の成長見込みを具体的に説明することで、将来的な収益性をアピールすることができます。

事業計画書を作成するコツ

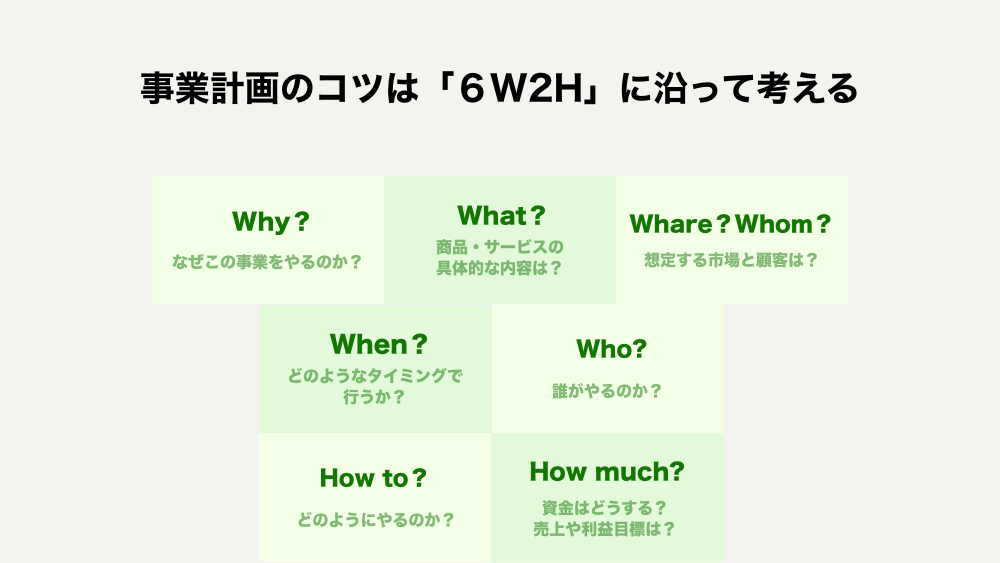

事業計画書を作成する際のコツは、下記の「6W2H」に沿って洗い出すことです。

【Why?】 なぜあなたがこの事業をやるのか?

困難にぶち当たったときの精神的な支えになります。

【What?】 なぜこの事業をやるのか?

顧客に対してどんな商品やサービスを提供しようとしているのか。商品・サービスの具体的な内容をシンプルにまとめる。

【Where?・Whom?】 想定する市場と顧客は?

想定する市場はどこであり、その市場の中にいるターゲット顧客は誰なのか?商品やサービスを提供する顧客像はできるだけ絞り込みましょう。

【When?】 どのタイミングで事業を行うか?

どんなタイミングで市場に参入するのか?「ヒト」と「金」を」投資するタイミングは非常に重要です。いつ、何に、誰に対して、どれくらいのお金が必要になるかを整理できれば、事業の実行計画を作ることができます。

【Who?】 誰がその事業をやるのか?

事業内容とそれを実行するフローの中で、どんな人材が必要になるかを考えましょう。

【How to? 】どのようにやるのか?

商品やサービスを、顧客に届けるためにどのように、競合他社に対して自社の商品が選ばれる理由を作れるのか?

【How much?】 資金はどうする?売上や利益目標は?

開業前後で事業を運営していくうえで、どれだけの資金が必要になるのかを試算しましょう。その資金ががどんなタイミングで何に必要になるのか。事業フローや売り上げ見込みと合わせて想定し、具体的な資金計画、資金調達手段に繋げましょう。

具体的には下記のステップで進めるといいです。

特に「自己資金なし」で起業を考えている場合、創業融資を受けるための計画は慎重に立てる必要があります。

事業計画書は0から作成する必要はありません。日本政策金融公庫さんのテンプレートを活用して作成してみましょう。以下のページからダウンロードできます。

自己資金なしで創業融資を受けられる5つの制度とその詳細

自己資金なしで創業融資を受けられる制度には、日本政策金融公庫の「新創業融資制度」など大きく5つあります。

創業融資の特徴を端的にまとめると下記の特徴があります・

- 【政府が運営する金融機関】:開業率を上げる目的のために、創業時に使える融資プランを用意してくれている。

- 【国・地方自治体の制度融資】:担保・保証人のいない事業主の方でも融資を受けやすい。

また創業融資制度を利用するためには、事業計画書の作成がマストで必要となります。計画書には、事業のビジョンや収支計画、マーケティング戦略などを明確に記載することが求められます。

初めての創業融資では「①日本政策金融公庫の新創業融資制度」をおすすめします!

①新創業融資制度(日本政策金融公庫)

自己資金なしで創業融資を受けられる制度には、日本政策金融公庫の「新創業融資制度」があります。この制度は、自己資金が不足している起業家を支援するために設けられました。

日本政策金融公庫が提供するこの制度は、事業を始めるための資金を「無担保・無保証」で借りることができるため、特に「自己資金なし」で起業を考えている方には大変助かります。

融資の限度額は3,000万円で、そのうち運転資金は1,500万円まで利用可能です。

この制度を利用するためには、事業計画書の作成が重要です。

具体的には、計画書には事業の概要、収支計画、資金調達計画などを詳細に記載する必要があります。

また、創業融資の審査では、申請者の経歴や事業の将来性が評価されるため、自分の強みやビジョンを明確に伝えることがポイントです。

面談も重要な審査項目の一つで、事業に対する熱意や具体的な計画をしっかりと説明することが求められます。

新創業融資制度は、自己資金が少ない起業家にとって非常に心強い支援策です。

【2025年最新版】日本政策金融公庫の融資制度を徹底解説|種類・メリット・審査基準まとめ

【2025年最新版】日本政策金融公庫の融資制度を徹底解説|種類・メリット・審査基準まとめ

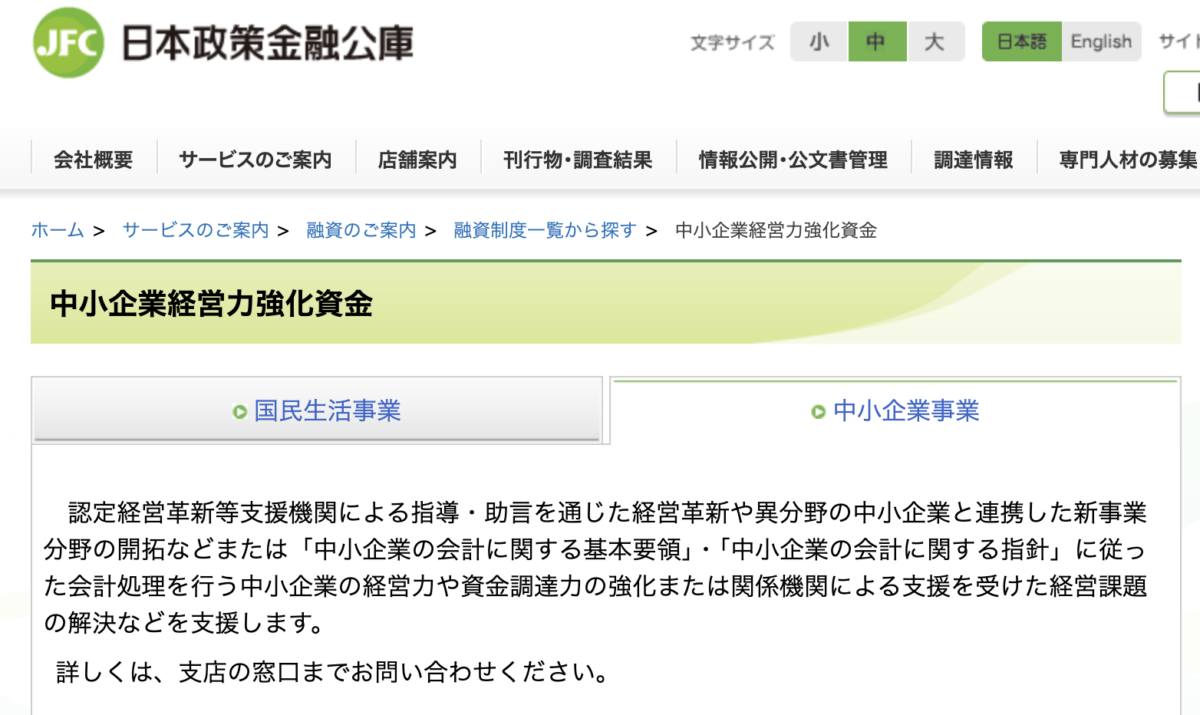

②中小企業経営力強化資金(日本政策金融公庫)

日本政策金融公庫の中小企業経営力強化資金は、創業融資の一環として、経済産業省が中小企業の競争力を高めるために提供しています。

経営革新や新事業分野の開拓を通じて市場を創出・開拓する方や、「中小企業の会計に関する基本要領」や「中小企業の会計に関する指針」に従って会計処理を行う中小企業の経営力や資金調達力をサポートする制度です。

「無担保・無保証」で利用できることが多く、特に「新規事業」や「事業拡大」を目指す企業にとって魅力的です。

この資金を利用することで、自己資金が不足している場合でも、必要な「運転資金」や「設備投資資金」を確保することが可能になります。また、融資の条件や返済期間も柔軟に設定されており、経営の安定性を高めることができます。

- ①以下のすべてに当てはまる方

- 経営革新や異分野の中小企業との連携による新事業分野の開拓などで市場を創出・開拓しようとしている方(新規開業を含む)

- 事業計画書を作成し、中小企業等経営強化法に定める認定経営革新等支援機関の指導と助言を受けている方

②以下のすべてに当てはまる方

- 「中小企業の会計に関する基本要領」または「中小企業の会計に関する指針」を完全に適用している、もしくは適用する予定の方

- 事業計画書を作成している方

地域の「商工会議所」や「中小企業庁」などの「認定支援機関」に相談することで審査に通りやすくなります。近隣の認定支援機関を調べるには、管轄の経済産業局のホームページを確認してください。

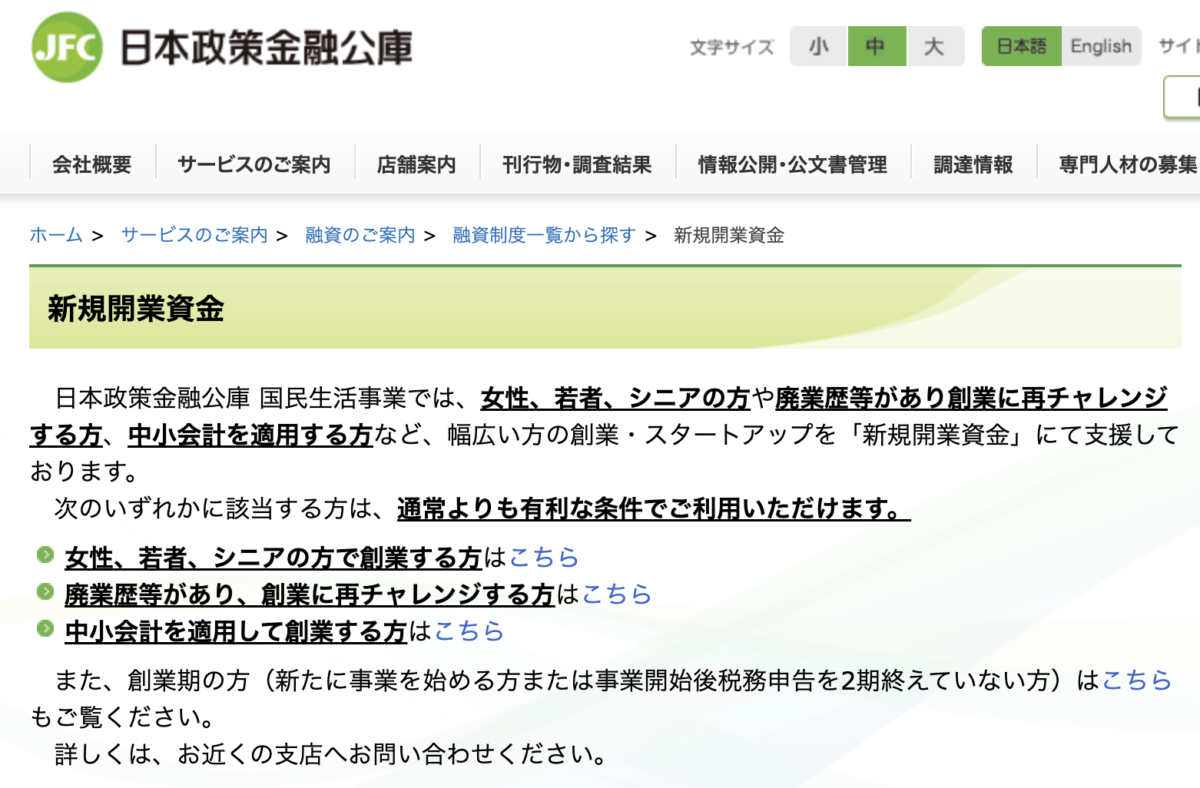

③新規開業資金(日本政策金融公庫・地方自治体)

日本政策金融公庫の新規開業資金は、創業やスタートアップを支援するために、担保や保証人なしで利用できる制度です。

対象となるのは、新たに事業を始める人や、事業を開始してから概ね7年以内の人です。 新規開業資金の融資限度額は7,200万円(そのうち運転資金は4,800万円)となっており、多額の資金が必要な人にも対応しています。

融資を受けるには審査があり、実際の融資額はその結果によって決まります。必ずしも融資限度額まで借りられるわけではないことを注意してください。

また、

- 女性、若者、シニアの方で創業する方

- 廃業歴があり、再度創業に挑戦する方

- 中小会計を適用して創業する方

上記に該当する場合は、金利の優遇措置などの特典を受けられる可能性がありますので、相談してみると良いでしょう。

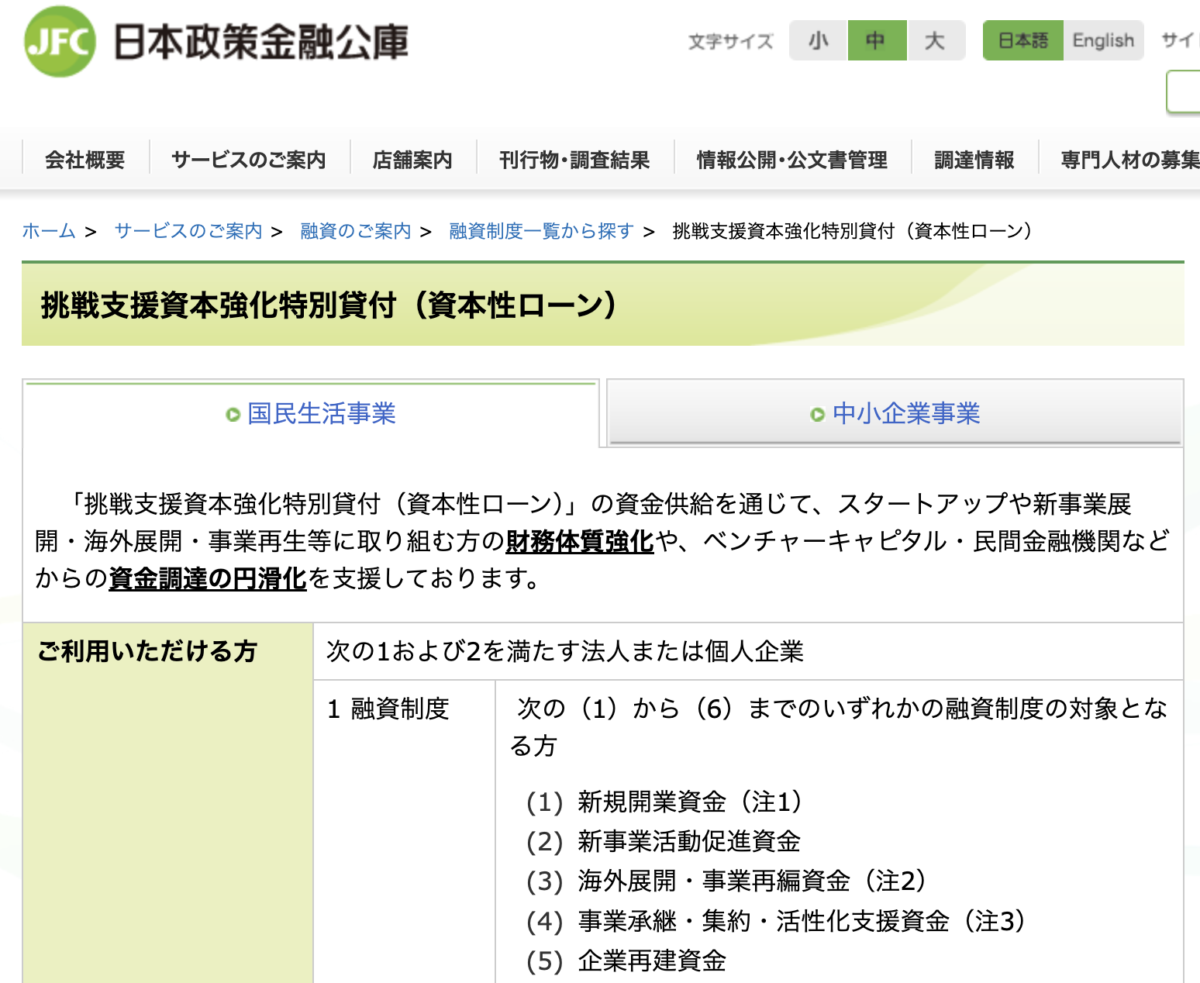

④挑戦支援資本強化特別貸付_資本性ローン(日本政策金融公庫)

資本性ローン(挑戦支援資本強化特例制度)は、公庫が提供する新規開業融資や女性、若者、シニア起業家支援資金などの各種融資において、特定の条件を満たす場合に適用できる特例制度です。この制度には以下の2つの特徴があります。

- 金融検査上「自己資本」とみなされる 資本性ローンの最大の特徴は、「金融検査上では『借入金』ではなく『自己資本』として扱われる」点です。これにより、資本性ローンを利用すると、自己資本比率を維持しつつ資金調達が可能となり、追加融資を受ける際にも信用力が損なわれにくいという利点があります。ただし、会計上は依然として「借入金」として分類される点に注意が必要です。

- 法的倒産手続き時の劣後債務 法的倒産手続きの際には、すべての債務に対して優先順位が低い(劣後する)ため、「融資金でありながら資本に近い性質を持つ」として扱われ、自己資本としてみなされます。

さらに、資本性ローンの金額が自己資本とみなされる割合は、返済期限までの残存期間によって変動します。

| 返済までの残存期間 | 自己資本としてみなせる割合 |

|---|---|

| 5年以上 | 100% |

| 5年未満4年以上 | 80% |

| 4年未満3年以上 | 60% |

| 3年未満2年以上 | 40% |

| 2年未満1年以上 | 20% |

| 1年未満 | 0% |

この他にも、償還期間が長期であることや企業の業績に応じて利子負担が変動することが、自己資本としてみなされる理由の一部となっています。

資本性ローンの対象者は次の2つの条件を満たす必要があります。

- 融資対象であること 以下の融資のいずれかの対象であることが必要です。

- 新規開業資金(注1)

- 女性、若者/シニア起業家支援資金(注2)

- 再挑戦支援資金(再チャレンジ支援融資)(注2)

- 新事業活動促進資金

- 中小企業経営力強化資金(注3)

- 食品貸付(注2)

- 一般貸付(ただし、食品貸付対象者に対する運転資金に限定)

- 海外展開・事業再編資金(注4)

- 事業承継・集約・活性化支援資金

- 企業再建資金(注5)

- 生活衛生新企業育成資金(注2)

- 生活衛生企業再建資金

- その他の条件 以下の2つの条件を両方満たす必要があります。

- 地域経済の活性化に関わる事業を行うこと

- 税務申告を1期以上行っている場合、所得税等を完納していることが原則

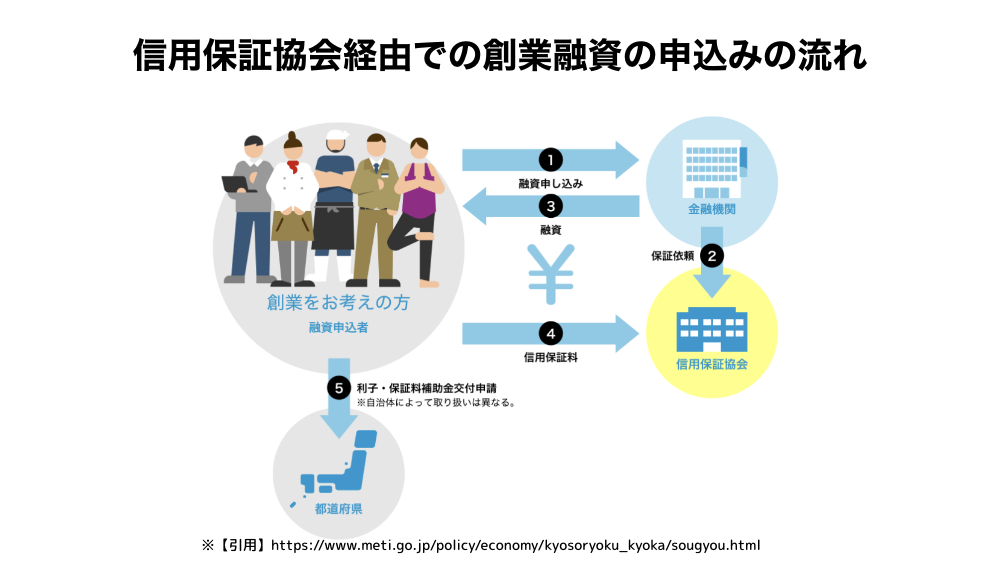

⑤創業関連保証(信用保証協会)

また、信用保証協会が提供する「創業者保証制度」も注目すべきです。こちらは、創業から5年以内の企業が対象で、保証人なしでも融資を受けることができます。

さらに、一部の自治体では独自の創業支援融資制度を設けており、低金利での融資が可能です。

信用保証協会は、金融機関が貸し付ける際のリスクを軽減するために、保証を提供します。

この保証により、金融機関は安心して融資を行うことができ、起業家は必要な資金を調達しやすくなります。特に、自己資金が不足している場合でも、信用保証協会の「保証付き融資」を利用することで、創業時の資金調達がスムーズに進むでしょう。

- 創業予定者(創業計画段階にあり今後創業する者)

- 創業後5年未満の者

- 中小企業・小規模事業者(会社)が、新たに会社を設立(分社化)

- 廃業後5年未満の者(再チャレンジ)

- 法人成りした者であって、法人成り前に行っていた事業の創業後5年未満の者

保証料や手続きの詳細については、各地域の信用保証協会に問い合わせることをお勧めします。

さらに詳しく知りたい方は下記記事で解説しています。

【2025年最新版】信用保証協会制度とは?仕組みと利用の流れ・注意点をわかりやすく解説

【2025年最新版】信用保証協会制度とは?仕組みと利用の流れ・注意点をわかりやすく解説

自己資金なしで創業融資を受ける際の留意点

自己資金なしで創業融資を受ける際の留意点として、まず「信用情報」の確認が重要です。金融機関は申請者の信用情報を厳しくチェックしますので、過去の「延滞」や「債務整理」がないか確認しましょう。

また、事業計画書の「詳細な記載」が求められます。収益予測や市場分析、リスク管理などを具体的に示すことで、金融機関の信頼を得やすくなります。

さらに、自己資金がない場合でも「保証人」や「担保」を提供できるかどうかも重要なポイントです。これにより、融資の「審査」が通りやすくなります。

一時的な見せ金の問題点

一時的な見せ金を使って「創業融資」を受けようとする行為は、非常にリスクが高いです。見せ金は一時的に「自己資金なし」の状態を隠すために使われますが、金融機関には必ずバレます。これは信用を失うだけでなく、法的な問題にも発展する可能性があります。

融資を受けるためには、正当な手段で資金を準備することが重要です。例えば、親族や友人からの借入れや、クラウドファンディングを活用する方法があります。見せ金に頼るのではなく、信頼できる資金調達方法を選びましょう。

高金利の可能性

高金利の可能性は、特に「自己資金なし」で「創業融資」を検討している方にとって重要な要素です。金利が高いと、返済総額が大きくなり、経営に負担がかかることがあります。

日本政策金融公庫や地方銀行、信用金庫などが提供する創業融資は、比較的低金利であることが多いですが、民間の金融機関では高金利になる場合もあります。

金利は融資を受ける際の重要な判断材料ですので、複数の金融機関を比較し、最適な条件を見つけることが大切です。また、金利だけでなく、返済期間や手数料なども考慮する必要があります。特に自己資金なしでの創業融資は、リスクが高いため、慎重な計画と資金管理が求められます。

融資額の減少

新規事業を始める際、「創業融資」は重要な資金源となりますが、最近の経済情勢や金融機関の審査基準の厳格化により、融資額が減少するケースが増えています。

これは、事業計画の見直しや、自己資金の確保が一層求められることを意味します。金融機関は、事業の持続可能性や収益性を重視するため、詳細なビジネスプランの提出が必要不可欠です。

また、国や地方自治体が提供する助成金や補助金を活用することも一つの手です。これにより、自己資金なしでも起業の成功率を高めることができます。特に、若い起業家には、ネットワークの構築やメンターのアドバイスを受けることが推奨されます。

融資額の減少に対する対策をしっかりと講じ、万全の準備を整えましょう。

自分で融資を申請するのが不安な方は、創業融資の申請代行のプロに頼む方法もあります。下記記事で、創業融資コンサルタントのおすすめ業者を紹介しています。

参考:起業におすすめ創業融資コンサル手数料比較8選!選び方やメリット | ファクログマガジン

まとめ

起業を考える際、最適な資金調達手段を見つけることは重要です。

まず、「自己資金なし」でスタートする場合、創業融資が一つの有力な選択肢となります。

日本政策金融公庫や地方自治体の「創業支援制度」を活用することで、無担保・無保証での融資を受けることが可能です。

補助金や助成金も見逃せません。中小企業庁や各地方自治体が提供する「創業助成金」や「新事業活動促進補助金」などを活用することで、資金調達の幅が広がります。

多角的な視点で資金調達手段を検討し、自分に最適な方法を見つけましょう。

起業のプロに相談しませんか?

「起業準備、何から手をつければいいかわからない」「ビジネスプランに自信がない」「資金調達が不安」…そんな悩みを抱えていませんか?「タチアゲ起業コーディネート」なら、創業手続きから融資・補助金申請を含む資金調達のアドバイスまで、起業準備をトータルでサポートいたします。

- 専門家が伴走するので、初めての起業でも安心

- 創業計画書の作成支援や公庫融資のサポートで、長期的な資金確保をサポート

株式会社タチアゲの「起業コーディネーター」サービスでは、経験豊富な専門家があなたの起業を徹底サポート!ビジネスプランの作成、資金調達の相談、法人設立の手続きなど、あらゆる段階で的確なアドバイスを提供します。

あなたの夢をカタチにするために、まずは無料相談から始めてみませんか?

お問い合わせ・詳細はこちら