この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

「ファクタリングの審査は甘い」とよく聞きますが、実際はどうなのでしょうか?確かに、ファクタリングは銀行融資などに比べて審査基準が柔軟で、資金調達しやすい面があります。

しかし、「甘い」という言葉は誤解を招きやすく、審査なしで誰でも利用できるほど単純なものではありません。ファクタリング会社にも審査は存在し、売掛債権の質や取引状況によっては審査に落ちる可能性も十分にあります。

そこで本記事では、ファクタリング審査の実態を分かりやすく解説。「審査が甘い」と言われる理由、審査基準、審査に通りやすくするための具体的な方法、そして本当に信頼できる審査が比較的甘いファクタリング業者7選まで、徹底解説します。

この記事はで読むことができます。

審査が甘い優良ファクタリング業者7選【フリーランスや個人事業主にもおすすめ】

「審査が甘い」=「審査が通りやすい」と解釈し、通過率の高さと合わせて、信頼性・実績も考慮して業者を選定しました。

以下は2社間・3社間取引、手数料、入金スピード、口コミ・評判などを比較した表です。

| 業者名 | 2社間/3社間 | 手数料 | 入金スピード | 審査通過率 | 口コミ・評判 | その他特徴 |

|---|---|---|---|---|---|---|

【1位】 アクセル ファクター | 信頼性が高い、顧客対応が良い | 中長期利用で手数料減額、調達可能額診断あり | ||||

【2位】 QuQuMo (ククモ) | 迅速な対応 | オンライン完結、少額〜高額まで対応 | ||||

【3位】 ペイトナー ファクタリング | 個人事業主向け、使いやすい | AI審査、サポート充実 | ||||

【4位】 ビート レーディング | 豊富な取引実績 | 注文書ファクタリング可能 | ||||

【5位】 labol (ラボル) | 24時間365日対応 | 個人事業主・フリーランス特化 | ||||

【6位】 日本中小企業 金融サポート機構 | 幅広いサービス提供 | 専門家による財務コンサルティングを受けられる | ||||

【7位】 PAYTODAY | AI審査、迅速 | ベンチャー、スタートアップ、フリーランス支援 |

1位:アクセルファクター

| 会社名 | 株式会社アクセルファクター |

| 設立 | 2016年 |

| 資本金 | 1,000万円 |

| 手数料率 | 0.5%〜8% |

| 審査通過率 | 93.3% |

| 審査スピード | 最短60分 |

| 資金化スピード | 最短即日 |

| 限度額 | 5,000万円 |

| 担保・保証人 | 不要 |

| 契約形態 | 2社間 |

| 融資対象 | 法人・個人事業主 |

| 対応債権 | 売掛債権 |

| 必要書類 | 本人確認書類、請求書、売掛金債権に関する書類など |

アクセルファクターは、 93.3%という高い審査通過率を誇るファクタリング会社です。

審査に不安がある方でも、安心して利用できるでしょう。

また、手数料率も2%~と業界最安レベルで、オンライン完結で手続きが簡単なので、初めての方でも安心して利用できます。

- 審査通過率の高い会社を探している方

- オンラインで手続きを完結させたい方

- 赤字決算や税金滞納がある方

メリット

- 審査通過率が高い

- オンライン完結で手続きが簡単

- 赤字決算や税金滞納があっても相談可能

デメリット

- 限度額は低め

審査通過率93%・手数料業界最安値

2位:QuQuMo(ククモ)

| 会社名 | 株式会社アクティブサポート |

| 設立 | 2020年 |

| 資本金 | 3,000万円 |

| 手数料率 | 1%~14.8% |

| 審査通過率 | 非公開 |

| 審査スピード | 最短3時間 |

| 資金化スピード | 最短2時間 |

| 限度額 | 3億円 |

| 担保・保証人 | 不要 |

| 契約形態 | 2社間 |

| 融資対象 | 法人・個人事業主 |

| 対応債権 | 売掛債権、診療報酬債権、介護報酬債権 |

| 必要書類 | 本人確認書類、請求書、売掛金債権に関する書類など |

QuQuMo(ククモ)は、業界トップクラスの資金化スピードを誇るファクタリング会社です。

最短2時間で資金調達が可能という驚異的なスピードは、資金繰りの緊急事態にまさに救世主となるでしょう。

また、手数料率も1%~と業界最安水準で、資金調達コストを抑えたい企業にもおすすめです。

さらに、3億円までという高額な限度額も魅力です。

- 緊急性の高い資金需要がある方

- 圧倒的なスピードで資金調達をしたい方

- 手数料を抑えたい方

- 高額な資金調達を希望する方

メリット

- 資金化スピードが業界トップクラス

- 手数料率が業界最安水準

- 限度額が高い

デメリット

- 審査通過率は非公開

最短2時間で入金される即日ファクタリング

3位:ペイトナーファクタリング

| 会社名 | ペイトナー株式会社 |

| 設立 | 2017年 |

| 資本金 | 9,600万円 |

| 手数料率 | 10% |

| 審査通過率 | 非公開 |

| 審査スピード | 最短15分 |

| 資金化スピード | 最短10分 |

| 限度額 | 1,000万円 |

| 担保・保証人 | 不要 |

| 契約形態 | 2社間 |

| 融資対象 | 法人・個人事業主 |

| 対応債権 | 売掛債権 |

| 必要書類 | 本人確認書類、請求書、売掛金債権に関する書類など |

ペイトナーファクタリングは、最短10分という驚異的なスピードで資金調達できる点が最大のメリットです。また、オンライン完結で手続きが簡単なので、初めての方でもスムーズに利用できます。

- 緊急性の高い資金需要がある方

- 圧倒的なスピードで資金調達をしたい方

- オンライン完結で手続きを済ませたい方

メリット

- 資金化スピードが圧倒的に速い

- オンライン完結で手続きが簡単

デメリット

- 手数料率は高め

- 限度額は低め

- 審査通過率は非公開

フリーランス向け報酬即日払いサービス

4位:ビートレーディング

| 会社名 | 株式会社ビートレーディング |

| 設立 | 2015年 |

| 資本金 | 2,000万円 |

| 手数料率 | 2%〜12% |

| 審査スピード | 最短3時間 |

| 資金化スピード | 最短2時間 |

| 限度額 | 無制限 |

| 担保・保証人 | 不要 |

| 契約形態 | 2社間・3社間 |

| 融資対象 | 法人・個人事業主 |

| 対応債権 | 売掛債権 |

| 必要書類 | 本人確認書類、請求書、売掛金債権に関する書類など |

ビートレーディングは、2時間という速さで資金調達できる点が魅力です。

- 累計取引件数:71,000社 (※2025年3月時点)

- 累計買取額:1,550億円以上 (※2025年3月時点)

- 月間契約数:1,000件以上

メリット

- 資金化スピードが速い

- 限度額が高い

デメリット

- 手数料率は高め

- 審査通過率は非公開

最短2時間で入金される即日ファクタリング|まずはWebで見積もり依頼から!

5位:ラボル

| 会社名 | 株式会社ラボル |

| 設立 | 2019年 |

| 資本金 | 5,000万円 |

| 手数料率 | 10% |

| 審査通過率 | 非公開 |

| 審査スピード | 最短30分 |

| 資金化スピード | 最短30分(土日祝も対応) |

| 限度額 | 1億円 |

| 担保・保証人 | 不要 |

| 契約形態 | 2社間 |

| 融資対象 | 法人・個人事業主 |

| 対応債権 | 売掛債権 |

| 必要書類 | 本人確認書類、請求書、売掛金債権に関する書類など |

ラボルは、1万円という少額から利用できる点が大きな魅力です。

さらに、最短30分という驚異的なスピード入金にも対応しており、急な資金需要にも安心して対応できます。

- 少額から利用したい

- 緊急性の高い資金需要がある方

メリット

- 資金化スピードが速い

- 少額利用に対応している

デメリット

- 手数料率は10%と高め

- 審査通過率は非公開

1万円から買取可能で最短30分で入金

6位:日本中小企業金融サポート機構

| 会社名 | 日本中小企業金融サポート機構株式会社 |

| 設立 | 2020年 |

| 資本金 | 3,000万円 |

| 手数料率 | 1.5%~ |

| 審査スピード | 最短30分 |

| 問い合わせ~振り込みまで | 最短3時間 |

| 限度額 | 無制限 (実績:3万円~2億円) |

| 担保・保証人 | 不要 |

| 契約形態 | 2社間・3社間 |

| 融資対象 | 法人・個人事業主 |

| 対応債権 | 売掛債権 |

| 必要書類 | ・通帳のコピー(表紙付き、直近3か月分) ・売掛金に関する資料(請求書、契約書など) |

日本中小企業金融サポート機構は、資金調達に悩む中小企業の成長支援を目的としたファクタリング会社です。最短3時間で資金調達が可能で、手数料率も1.5%~10.0%と業界最安値水準です。

2社間・3社間両方のファクタリングに対応しており、売掛債権の買取だけでなく、資金繰りコンサルティングなども行っており、資金調達以外の経営サポートも期待できます。経営革新等支援機関に認定されているため、専門性の高いアドバイスを受けられる点も魅力です。

- 資金調達と同時に財務コンサルティングを受けたい方

- 補助金・助成金の申請支援を受けたい方

- スピード感のある資金調達を希望する方

- 手数料を抑えたい方

メリット

- 専門家による財務コンサルティングを受けられる

- 売掛先の承認が不要な2社間ファクタリングも利用可能

- オンラインで契約が完結するため、迅速で便利

- 手数料が業界最安値水準

デメリット

- 状況によっては、入金まで時間がかかる場合もある

経営革新等支援機関に認定されているファクタリング会社

7位:PayToday

| 会社名 | PayToday株式会社 |

| 設立 | 2019年 |

| 資本金 | 1,000万円 |

| 手数料率 | 1%〜9.5% |

| 審査通過率 | 非公開 |

| 審査スピード | 最短30分 |

| 資金化スピード | 最短30分 |

| 限度額 | 1億円 |

| 担保・保証人 | 不要 |

| 契約形態 | 2社間 |

| 融資対象 | 法人・個人事業主 |

| 対応債権 | 売掛債権 |

| 必要書類 | 本人確認書類、請求書、売掛金債権に関する書類など |

PAYTODAYは、驚異的なスピードで資金調達できる点が最大の武器です。

最短30分で審査回答、そして最短30分での入金が可能という圧倒的なスピード感は、他のファクタリング会社を凌駕しています。

まさに「今日中にお金が必要」という緊急事態に対応できる、頼もしい存在と言えるでしょう。

手数料率も1%~と業界最安水準で、資金調達コストを抑えたい企業にもおすすめです。

- 緊急性の高い資金需要がある方

- 圧倒的なスピードで資金調達をしたい方

- 手数料を抑えたい方

- オンライン完結で手続きを済ませたい方

メリット

- 審査スピードと資金化スピードが圧倒的に速い

- 手数料率が業界最安水準

- オンライン完結で手続きが簡単

デメリット

- 限度額は案件によって異なる

- 審査通過率は非公開

取引先への通知が不要な2社間ファクタリング

さらに、特に「即日で資金を確保したい」という方は【2025年最新版】即日資金化OKのファクタリング会社おすすめ11選

もあわせてご覧ください。

また、個人事業主やフリーランスの方に特化した情報をお求めの方には【2025年最新版】フリーランス向けファクタリングおすすめ業者10選がおすすめです。

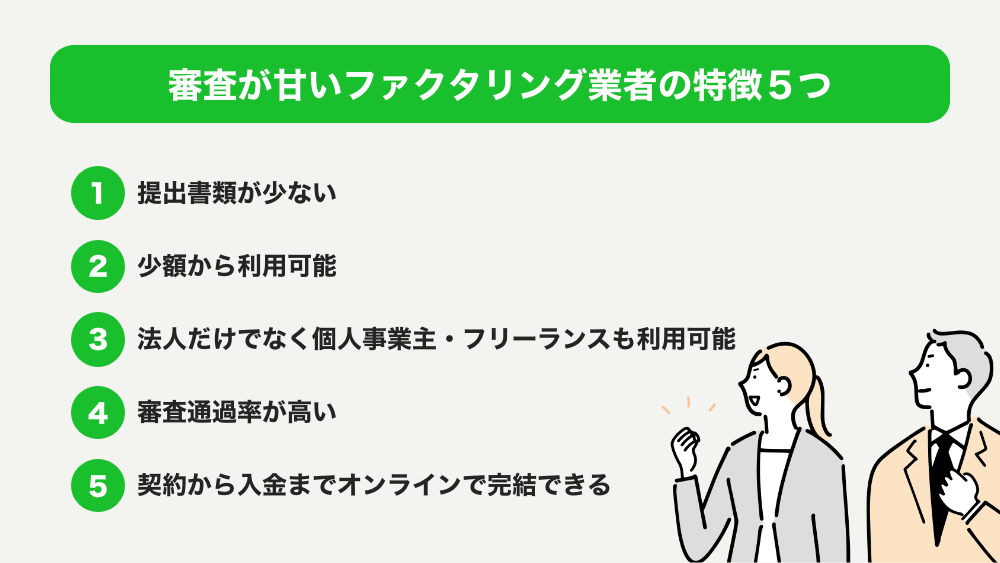

審査が甘いファクタリング業者の特徴5つ

審査が甘いファクタリング業者の特徴は以下5つあります。

- 提出書類が少ない

- 少額から利用可能

- 法人だけでなく個人事業主・フリーランスも利用可能

- 審査通過率が高い

- 契約から入金までオンラインで完結できる

それぞれ詳しく解説します。

1.提出書類が少ない

審査が甘いファクタリング会社の特徴の一つに、提出書類が少ないことが挙げられます。

- 法人向けのファクタリングでは、通常、多くの書類提出が必要です。例えば、決算書、試算表、登記簿謄本、取引基本契約書など。これらの書類を準備するのは時間と手間がかかります。

- 一方、審査が甘いファクタリング会社では、必要書類が最小限に抑えられています。例えば、請求書と本人確認書類、通帳のコピーだけで済む場合も。これは、審査基準が柔軟であることを示唆しており、書類の準備に時間や費用をかけられない事業者にとって大きなメリットとなります。

ただし、必要書類が少なくても、虚偽の情報を提供したり、書類を偽造したりすることは絶対にやめましょう。発覚した場合、契約解除になるだけでなく、法的責任を問われる可能性もあります。

必要書類が少ないおすすめの会社は下記記事でまとめています。

【2025年最新版】必要書類が少ないファクタリング業者6選|即日資金化できる選び方

【2025年最新版】必要書類が少ないファクタリング業者6選|即日資金化できる選び方

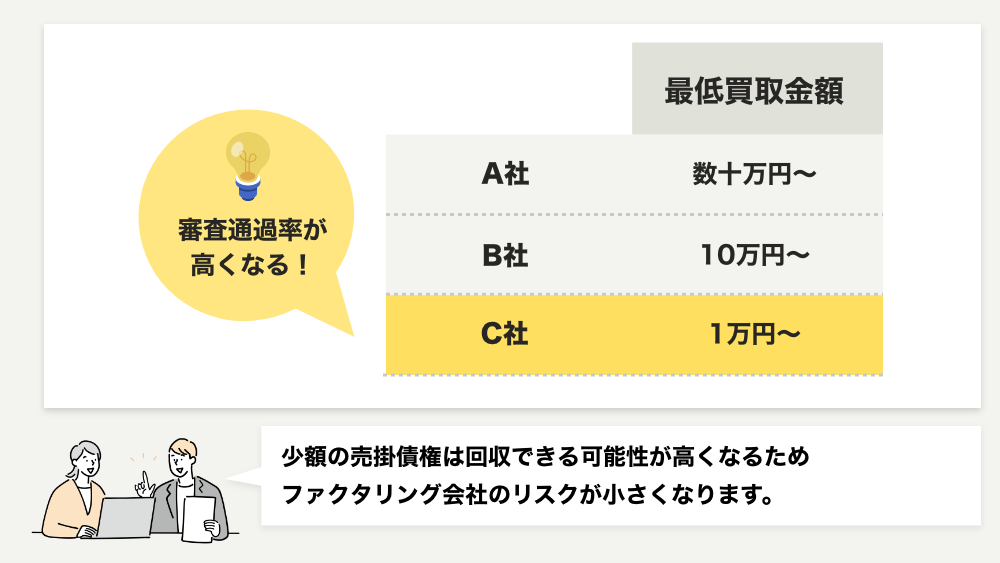

2.少額から利用可能

審査が甘いファクタリング会社は、少額の売掛債権からでも利用できることが多いです。

- 一般的なファクタリング会社は、ある程度の金額の売掛債権でないと手数料が見合わないため、最低買取金額を設定しています。これは、少額の資金調達を希望する事業者にとって、利用のハードルが高いことを意味します。

- 審査が甘いファクタリング会社の中には、1万円からの少額取引に対応している業者も。少額の資金調達を希望する事業者や、売掛債権の金額が比較的小さいフリーランスにとって、非常に利用しやすいサービスと言えます。

ただし、少額のファクタリングは、手数料率が高くなる傾向がある点に注意が必要です。手数料率だけでなく、事務手数料やその他費用についても事前に確認し、トータルコストで比較検討するようにしましょう。

3.法人だけでなく個人事業主・フリーランスも利用可能

審査が甘いファクタリング会社は、法人だけでなく、個人事業主やフリーランスの利用も受け付けていることが多いです。

- これは、審査基準が柔軟で、法人に比べて信用力の低い個人事業主やフリーランスでも利用しやすいことを示しています。

- 特に、創業間もない事業者や、取引実績が少ないフリーランスにとって、資金調達の選択肢が広がるという点で大きなメリットと言えるでしょう。

ただし、個人事業主やフリーランスの場合、売掛先が法人であることが条件となる場合がほとんどです。売掛先が個人事業主やフリーランスの場合は、審査に通りにくい可能性が高いため、注意が必要です。

4.審査通過率が高い

審査が甘いファクタリング会社は、当然ながら審査通過率が高くなります。

- ファクタリング会社の中には、90%以上の審査通過率を公表している業者も。これは、審査基準が比較的柔軟であることを示唆しており、審査に不安を感じている事業者にとって、安心して利用を検討できる材料となります。

- ただし、「審査通過率100%」や「審査なし」を謳う業者は悪徳業者の可能性が高いので注意が必要です。審査は必ず行われますので、必要書類をきちんと準備し、誠実に対応することが重要です。

5.契約から入金までオンラインで完結できる

審査が甘いファクタリング会社は、契約から入金までの手続きがオンラインで完結できることが多いです。

- オンライン完結のメリットは、何と言ってもその手軽さです。わざわざ店舗に出向いたり、郵送で書類を送ったりする手間が省け、24時間いつでもどこでも手続きを進められます。

- これは、多忙な経営者や、地方に拠点を置く事業者にとって大きなメリットと言えるでしょう。

ただし、オンライン完結の場合でも、必要書類の提出や本人確認は必須です。また、契約内容をしっかりと確認し、不明な点があればファクタリング会社に問い合わせるようにしましょう。

ファクタリング審査を通過させるコツ2つ

ファクタリングの審査を通過させるコツは2つあります。

- 3社間ファクタリングを選択する

- 支払いサイトが短い売掛債権を利用する

それぞれ詳しく解説します。

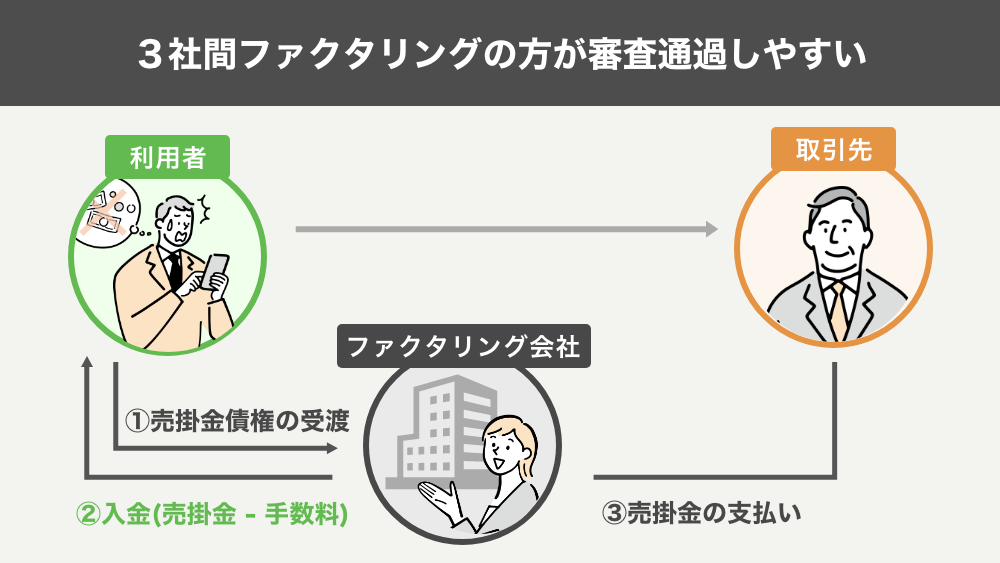

3社間ファクタリングを選択する

ファクタリングには、大きく分けて2社間と3社間の2つの契約形態があります。審査の通過率を高めたい場合は、3社間ファクタリングを選択するのがおすすめです。

- 2社間ファクタリング: あなたの会社とファクタリング会社の2社間で契約を締結し、売掛債権を売却します。売掛先にファクタリング利用を知らせる必要がないため、秘密裏に資金調達できるというメリットがありますが、ファクタリング会社が売掛先企業の財務状況などを直接確認できないため、リスクが高く、手数料も高額になりがちです。また、万が一、売掛先が倒産した場合、ファクタリング会社はあなたに債権の返済を求める「償還請求権」を持つ場合があります。

- 3社間ファクタリング: あなたの会社、ファクタリング会社、そして売掛先の3社間で契約を締結します。売掛先にファクタリング利用を通知する必要がありますが、ファクタリング会社は売掛先企業の財務状況などを直接確認できるため、リスクが低く、手数料も2社間ファクタリングに比べて安くなる傾向があります。また、償還請求権がないケースがほとんどです。

つまり、3社間ファクタリングは、ファクタリング会社にとってリスクが低いため、審査基準も比較的緩やかになり、審査に通りやすくなります。

売掛先にファクタリング利用を通知することに抵抗がなければ、3社間ファクタリングを選択肢に入れましょう。

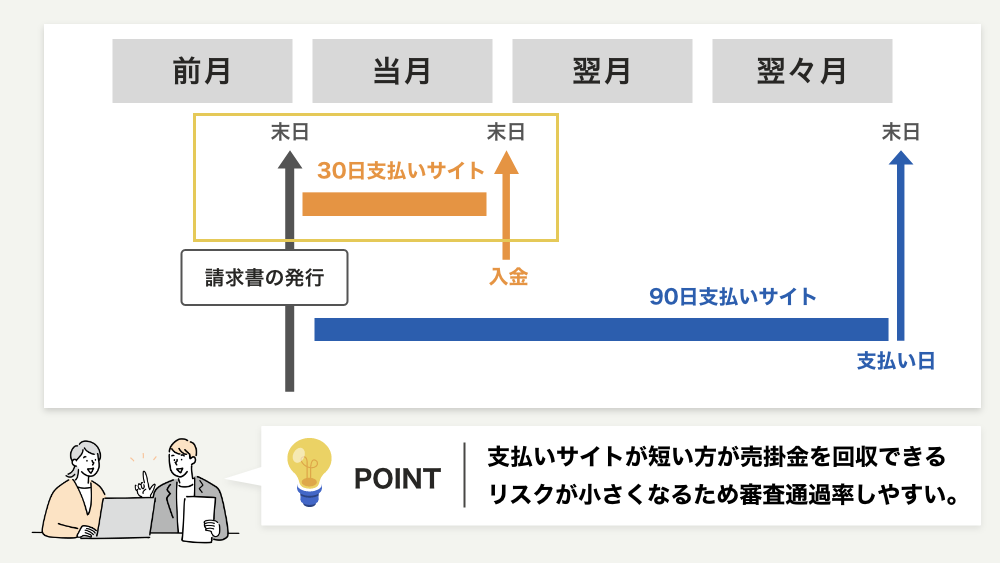

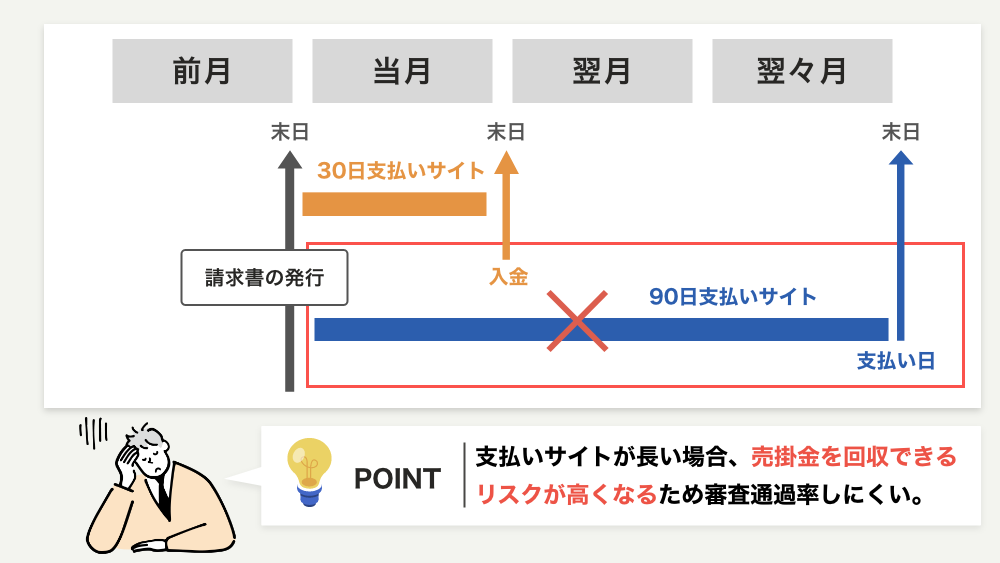

支払いサイトが短い売掛債権を利用する

ファクタリング会社は、売掛債権を買い取る際に、債権回収までの期間が短いほど、リスクが低いと判断します。そのため、支払いサイトが短い売掛債権を利用することで、審査通過率を高めることができます。

- 支払いサイトとは?

支払いサイトとは、請求書を発行してから実際に売掛金が入金されるまでの期間のことです。一般的には、「月末締め・翌月末払い」のように表現されます。 - 支払いサイトが長い売掛債権のリスク: 支払いサイトが長い売掛債権は、その期間中に売掛先企業の経営状況が悪化したり、倒産したりするリスクが高まります。ファクタリング会社は、こうしたリスクを考慮して審査を行うため、支払いサイトが長いほど審査が厳しくなる傾向があります。

- 支払いサイトの目安: ファクタリング会社によって異なりますが、一般的には、支払いサイトが60日以内の売掛債権であれば、審査に通りやすいと言われています。

もし、支払いサイトが長い売掛債権しかない場合は、ファクタリング会社と相談し、債権の分割や一部売却などを検討してみましょう。また、取引先と交渉して支払いサイトを短縮してもらうのも有効な手段です。

【2025年最新版】支払いサイトとは?種類・設定・交渉術まで完全解説

審査が甘いファクタリング業者を利用するデメリット

審査が甘いファクタリング業者は、資金調達手段が限られている事業者にとって魅力的な選択肢に見えるかもしれません。しかし、利用する際には、下記のようなデメリットにも注意が必要です。

1. 悪徳業者が紛れている

審査が不自然なほど甘い会社の中には、悪徳業者が紛れているリスクがあります。ファクタリング業界は、参入障壁が比較的低いため、資金力やノウハウが乏しい業者や、悪意を持った業者が参入しやすいという問題を抱えています。

健全なファクタリング会社は、手数料の安さ、提出書類の少なさ、審査スピードの速さ、審査通過率の高さなど、様々なメリットを提示して顧客獲得競争を繰り広げています。

しかし、中には、魅力的なメリットを強調する一方で、法外な手数料や追加費用を請求するなど、顧客にとって不利な条件を隠蔽している悪質業者が存在するのも事実です。

こうした悪徳業者に騙されてしまうと、高額な手数料を請求されたり、個人情報を不正に利用されたりするなどのトラブルに巻き込まれる可能性があります。「審査なし」「絶対に通る」「100%通過」といった甘い言葉で勧誘する業者は、特に注意が必要です。

ファクタリング会社を選ぶ際には、会社の所在地、電話番号、代表者名、資本金、登録番号などの基本情報を必ず確認し、不審な点があれば契約を控えましょう。また、利用者の口コミや評判をインターネットで検索してみるのも有効な手段です。

2. 審査が甘いほど手数料が高い傾向がある

審査基準を甘く設定する代わりに、高額な手数料を請求することで利益を確保しようとするファクタリング会社も存在します。個人事業主やフリーランス向けのファクタリング手数料は、一般的に1~10%程度ですが、審査が甘い業者の場合、20%を超える高額な手数料を請求されるケースもあります。

手数料率は売掛債権の金額や売掛先の信用力などによって変動しますが、あまりにも相場からかけ離れた手数料を提示された場合は、悪徳業者の可能性を疑いましょう。

特に、他のファクタリング会社で審査に落ちた経験がある場合、審査の甘い業者からの勧誘が増える傾向があります。審査落ちで焦っている心理状態を狙って、高額な手数料を請求しようとする悪質業者もいるため、注意が必要です。

複数のファクタリング会社から相見積もりを取り、手数料やサービス内容を比較検討することで、適正な価格で利用できる可能性が高まります。

ファクタリング審査落ちのよくある原因

ファクタリングの審査落ちのよくある原因は3つあります。

- 売掛先が個人事業主である

- 支払いサイトが長い請求書で申し込みしている

- 売掛先との取引実績が短い

それぞれ詳しく解説します。

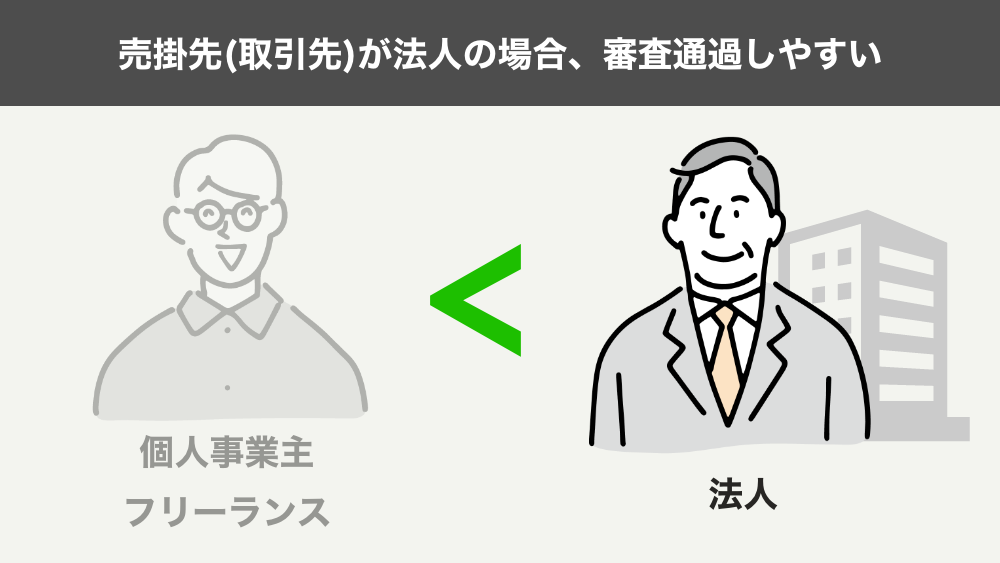

売掛先が個人事業主である

ファクタリングは、売掛先の信用力が審査の重要なポイントとなるため、売掛先が個人事業主の場合は審査に通りにくい傾向があります。これは、個人事業主は法人よりも信用力が低いと判断されるケースが多いためです。

- 法人は登記情報や決算書などで経営状況を客観的に判断できますが、個人事業主の場合は情報が限られるため、ファクタリング会社はリスクが高いと判断する可能性があります。

- また、個人事業主は法人に比べて事業規模が小さく、倒産リスクも高いと見なされる傾向があります。

もし売掛先が個人事業主である場合は、ファクタリング会社によっては利用を断られるケースもあります。

どうしてもファクタリングを利用したい場合は、売掛先が法人である他の売掛債権を検討するか、個人事業主向けのファクタリングサービスを提供している会社を探してみましょう。

支払いサイトが長い請求書で申し込みしている

ファクタリング会社は、売掛債権を買い取る際に、回収リスクを重視します。支払いサイトが長い請求書は、その分リスクが高いと判断されるため、審査に通りにくくなります。

- 支払いサイトとは、請求書を発行してから売掛金が支払われるまでの期間のことです。

支払いサイトが長いほど、その間に売掛先の経営状況が悪化したり、倒産したりするリスクが高まります。ファクタリング会社は、売掛金を確実に回収できるかどうかを重視するため、支払いサイトが長い売掛債権は敬遠される傾向があります。 - 一般的に、ファクタリング会社が求める支払いサイトの目安は、30日~60日以内です。

支払いサイトがこれよりも長い場合は、審査に通りにくい可能性があることを認識しておきましょう。

もし支払いサイトが長い売掛債権しかない場合は、ファクタリング会社に相談し、債権の分割や一部売却などを検討してみましょう。また、取引先と交渉して支払いサイトを短縮してもらうのも有効です。

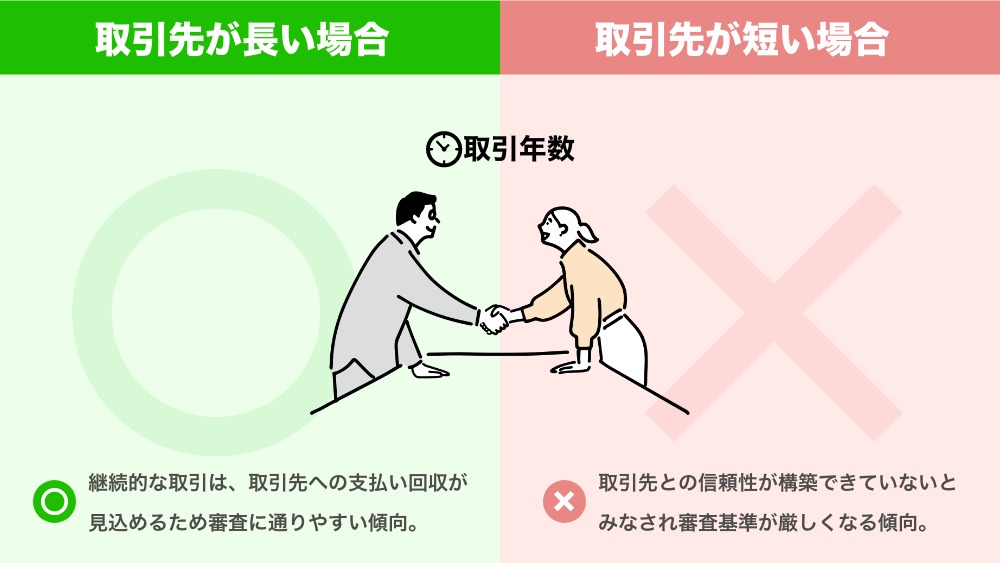

売掛先との取引実績が短い

ファクタリング会社は、売掛債権の正当性を確認するために、利用企業と売掛先との取引実績も審査の対象とします。取引実績が短い、または取引実績が全くない場合は、ファクタリングの利用を断られる可能性があります。

- 取引実績とは、過去に利用企業と売掛先の間でどれだけの取引が行われてきたかを示すものです。

取引実績が豊富であれば、両社の間に良好な取引関係があり、売掛債権の正当性も高いと判断されます。ファクタリング会社は、過去の取引履歴や取引金額などを確認し、取引実績を評価します。 - 一般的に、ファクタリング会社が求める取引実績の目安は、半年以上、または複数回の取引です。

取引実績がこれよりも短い場合は、審査に通りにくい可能性があります。特に新規取引の場合は、ファクタリング会社は慎重な姿勢で審査を行うでしょう。

もし取引実績が短い場合は、ファクタリング会社に相談し、他の債権の売却を検討するか、取引実績を証明できる資料を提出しましょう。例えば、売掛先との契約書や発注書、納品書、メールのやり取りなどが有効です。

審査なしを謳うファクタリング業者には要注意!

「審査なしで即日資金調達!」といった魅力的な広告を目にすることがあるかもしれません。しかし、ファクタリングは売掛債権を買い取るサービスであり、ファクタリング会社は必ずリスクを負います。

そのため、審査なしでファクタリングを行うことは、現実的に不可能です。

「審査なし」を謳う業者の多くは、実質的に違法な高金利貸付を行う闇金業者である可能性が非常に高く、金融庁も公式HPで注意喚起を行っています。審査なしを謳う業者の利用は絶対に避けましょう。

【2025年最新版】ファクタリングのリスクと回避策|危険業者の見分け方とは?

まとめ:賢くファクタリングを利用して資金繰りを改善!

「審査が甘い」というだけでファクタリング業者を選んではいけません。手数料、入金スピード、会社の信頼性など、総合的に判断することが重要です。

この記事で紹介したポイントを参考に、ご自身の状況に最適な業者を選び、スムーズな資金調達を実現しましょう。